Pandemia Covid-19 okazała się katalizatorem dla transformacji cyfrowej, także w tradycyjnej i zachowawczej wobec technologii branży ubezpieczeniowej. Malejący przypis składki, niskie stopy procentowe oraz trwające miesiącami ograniczenia w kontaktach społecznych, znacznie ograniczające sprzedaż ubezpieczeń czy likwidację szkód tradycyjnymi kanałami, sprawiły, że cyfryzacja procesów biznesowych i innowacje, które szybko pozwalają na duże korzyści,stały się koniecznością.

Będąc zaufanym partnerem liderów rynku ubezpieczeniowego oraz ekspertem w zakresie nowoczesnych technologii, czujemy się w obowiązku wraz z partnerami technologicznymi zakasać rękawy i ręka w rękę z ubezpieczycielami w kilka czy kilkanaście tygodni wdrożyć prawdziwie przełomowe innowacje. Takie, które szybko przynoszą bardzo dużą wartość finansową, głęboko transformują sposób, w jaki ubezpieczyciele działają i obsługują klientów oraz pozwalają na budowę przewagi konkurencyjnej na lata. Co ciekawe – wspólnym mianownikiem tych innowacji w ostatnim czasie stała się chmura obliczeniowa.

Zwiększenie sprzedaży dzięki technologii

Jednym z głównych wyzwań dla ubezpieczycieli w czasie pandemii jest wykorzystanie technologii w taki sposób, by zapewnić wzrost sprzedaży ubezpieczeń.

Najciekawsze innowacje w tym zakresie skupiają się na trzech obszarach: dostosowaniu się do ścieżek zakupowych i obsługowych klientów, zmienionych poprzez dystans społeczny; zaoferowaniu tych samych produktów i ryzyk ubezpieczeniowych, ale w całkiem nowy, bardziej efektywny kosztowo sposób, i w końcu zaproponowaniu nowych, bardziej spersonalizowanych produktów i usług dla określonych, dotychczas mniej uproduktowionych grup klientów.

Hyperpersonalizacja w kilka dni. W pierwszym z powyższych obszarów ubezpieczyciele stają przed wyzwaniem zmiany sposobu, w jaki klienci kupują ubezpieczenie, czyli tzw. efektem ROPO (Reserach Offline, Purchase Offline). Realizujemy więc wiele badań klientów i definiujemy nowe ścieżki doświadczeń.

Jednak ubezpieczyciele borykają się z długim, trwającym nawet 6–9 miesięcy, czasem wdrażania nowych ścieżek w obszarze IT. Dlatego dla jednego z europejskich graczy wdrożyliśmy rozwiązanie chmurowe Experienced Builder, które pozwala na skrócenie tego czasu do 1–2 dni roboczych dla prostych i 10–20 dni dla bardziej skomplikowanych ścieżek.

Dzięki temu ubezpieczyciel nie tylko dostosowuje się niezmiernie szybko (w ciągu dni zamiast miesięcy) do nowych oczekiwań klientów i odpowiednio je personalizuje, ale także znacznie ogranicza koszty.

Szybka, zautomatyzowana cyfrowa obsługa. Aby zaoferować standardowe produkty i ryzyka w innowacyjny sposób, pomagamy ubezpieczycielom tworzyć całkiem nowe organizacje pod nowymi markami, które w całości korzystają z nowych rozwiązań IT. To tzw. Digital Attackerzy zmieniający całkowicie dotychczasowy model obsługi klientów dzięki technologiom dostępnym w chmurze obliczeniowej.

W ciągu ostatnich dwóch lat stworzyliśmy od zera ponad 15 takich ubezpieczycieli. Jeden z nich pozyskuje klientów wśród małych i średnich przedsiębiorstw w całkiem nowy, spersonalizowany sposób, dzięki uproszczonej do trzech stron polisie, pozyskiwaniu klientów z internetu w czasie rzeczywistym przez cyfrowy marketing czy analityce dla zrozumienia ich unikalnych potrzeb i stworzeniu odpowiedniego produktu. Do tego dochodzi jeszcze wykorzystanie AI dla zautomatyzowania obsługi w kanałach cyfrowych.

To wszystko dla klientów kupujących dotychczas polisę wyłącznie przez agentów i brokerów. Kosztowa przewaga konkurencyjna przekłada się na szybkie zdobywanie dużego udziału w rynku, w którym około 75% klientów jest niedoubezpieczonych, i tworzy zagrożenie dla dotychczasowych graczy w tym sektorze.

Budowa takiego nowego ubezpieczyciela od zera w zaledwie 223 dni była możliwa dzięki wykorzystaniu chmury!

Odnowiona oferta ubezpieczyciela. Pomagamy ubezpieczycielom wykorzystać nowe technologie do rozszerzenia oferty, starając się innowacyjnie obsłużyć takie grupy klientów jak milenialsi (sprzedając nowe typy ubezpieczeń, w nowych kanałach, w innowacyjny sposób – przykładem może być marka Klinc) czy osoby starsze.

Z myślą o tych ostatnich stworzyliśmy dla jednego z czołowych ubezpieczycieli całkiem nowy zestaw produktów i usług o nazwie Feel@Home, gdzie dzięki platformie chmurowej umożliwiamy seniorom w pełni bezpieczne mieszkanie, dostęp do pełnej palety usług dobranych do ich potrzeb, aby czuli się samodzielni, a jednocześnie odpowiedni monitoring zdrowia i ewentualne powiadomienie rodziny czy służb medycznych.

Transformacja organizacji

Drugim obszarem przełomowych innowacji jest transformacja organizacji w celu lepszego wykorzystania danych, które ubezpieczyciele zbierają. Ale nie poprzez (jak dotychczas) uruchomienie pilotów pojedynczych rozwiązań analitycznych, które zazwyczaj są trudne do szybkiego wyskalowania na całą organizację i tym samym nie pozwalają na szybkie osiągnięcie dużych korzyści finansowych. Mówimy tu raczej o całkowitej zmianie sposobu funkcjonowania ubezpieczycieli.

Dla jednego ze światowych liderów przebudowaliśmy procesy zbierania danych, takich jak zdjęcia, filmy, rozmowy telefoniczne czy skany dokumentów. W samym procesie szkodowym ubezpieczyciele zbierają 150–500 MB takich danych do każdej z polis i są one w większości niewykorzystywane poza archiwum i ustawowym przechowywaniem.

Nowoczesne technologie sztucznej inteligencji dostępne na platformie chmurowej Cognitive Insurance Platform na AWS pozwoliły nie tylko efektywnie kosztowo przechowywać tak duże ilości danych (20–30 petabajtów), ale także odpowiednio je wzbogacić i wykorzystać przy użyciu sztucznej inteligencji do całkowitego przebudowania modelu operacyjnego ubezpieczyciela i automatyzacji pracy. Dzięki budowie u niego kompetencji w zakresie AI udało się stworzyć fabryki samouczących się modeli i zmniejszyć pracochłonność w obszarze likwidacji szkód o ponad 60%! A to dopiero początek transformacji.

Obniżenie kosztów

Trzecim, nie mniej ważnym wyzwaniem stojącym przed ubezpieczycielami jest obecnie znaczne obniżenie poziomu kosztów operacyjnych, szczególnie w obszarze IT. I tutaj znowu z pomocą przychodzi chmura obliczeniowa.

Wspierając jednego z dużych graczy ubezpieczeniowych, uzyskaliśmy 30% oszczędności w zakresie kosztów IT poprzez migrację wybranych aplikacji do chmury Azure i automatyzację operacji IT z wykorzystaniem naszej platformy myWizard oraz dostępnych na chmurze usług. Ubezpieczyciel ten przyspieszył też o ok. 35% dostarczanie nowych funkcjonalności i aplikacji.

Kluczowi dostawcy technologii chmurowych udostępniają co roku kilka tysięcy nowych usług. Niektóre z nich są dedykowane sektorowi ubezpieczeniowemu, jak choćby platforma ClaimBox rozwijana wspólnie przez Accenture i Microsoft. Pozwala na obniżenie kosztów samego procesu likwidacji średniej szkody dla szkód komunikacyjnych o 5–11%.

Podsumowując, dla większości ubezpieczycieli adopcja chmury obliczeniowej do niedawna była odległą perspektywą. Sektor cechujący się raczej zachowawczym podejściem do technologii jeszcze w zeszłym roku tylko u 10% swoich przedstawicieli wykorzystywał chmurę publiczną lub prywatną.

Zmiana w podejściu do tej technologii ewidentnie jest spowodowana pandemią. Działania, które były zaplanowane na lata, poprzez konieczność szybkiego wdrożenia innowacji dających dużą wartość biznesową i pozwalających pokonać nagłe wyzwania branży urzeczywistniają się w ciągu kilku miesięcy.

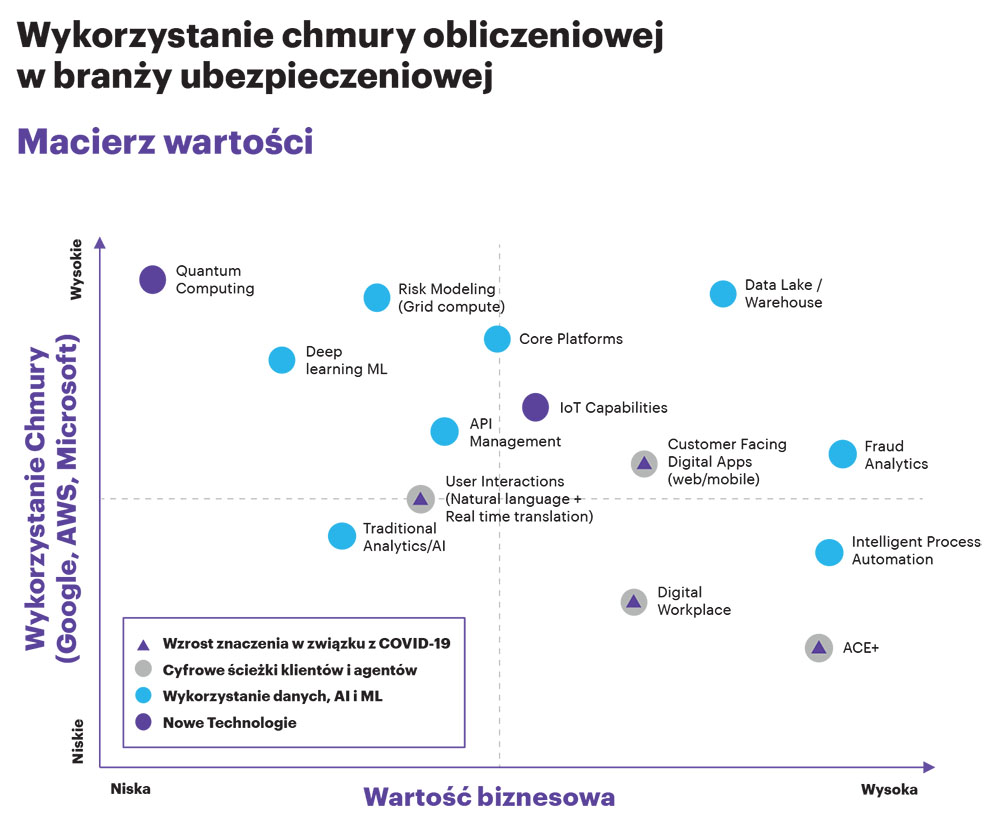

Liderzy innowacji i transformacji cyfrowej w branży ubezpieczeniowej, którzy chcą osiągnąć trwałą przewagę konkurencyjną, w ramach prac na strategią migracji do chmury analizują wartość, jaką może ona przynieść dla transformacji cyfrowej ich firmy, oraz wdrażają mapę drogową zmian w tym zakresie.

Jak wynika z naszych tegorocznych badań Future-ready Insurance Systems, takie podmioty w okresie 2015–2023 podwoją przychody, podczas gdy firmy odwlekające to w czasie osiągną mniej niż połowę tego wzrostu.

Łukasz Marczyk

dyrektor zarządzający i szef Praktyki Ubezpieczeniowej w Accenture