W ostatnim czasie, częściej niż dotychczas, słyszałem pytanie o przyszłość ubezpieczeń ochrony prawnej w Polsce. Głównym powodem z całą pewnością był komunikat mojego pracodawcy DAS TU OP SA o likwidacji spółki. DAS jest/był jedynym w naszym kraju monolinerem w ramach grupy 17 działu II, czyli ubezpieczeń ochrony prawnej.

Odpowiadając na zaproszenie redakcji „GU”, zdecydowałem się przygotować cykl publikacji, by przybliżyć ten temat z perspektywy ostatnich 20 lat, wraz z prezentacją własnych poglądów w tej kwestii, odnoszących się zarówno do przeszłości, jak i do przyszłości. Tak, tak… Nadal widzę przyszłość dla tego ryzyka w Polsce.

Wypowiadam się z perspektywy specjalisty z 20-letnią historią działania na rynku ubezpieczeń OP – w tym odpowiedzialnego w TU za sprzedaż i underwriting, jak i reasekurację dla innych TU, a także przewodniczącego zespołu ubezpieczeń OP w PIU.

W ramach spółki oferującej likwidację szkód i zapewniającej serwis porad prawnych obsługiwałem, wraz z zespołem, dziesięciu ubezpieczycieli. Sam także oczywiście posiadam polisę ochrony prawnej.

Dziś przechodzę przekrojowo przez rynek, pokazując liczby z danych KNF. W kolejnym artykule nadal będą to dane, ale już dotyczące poszczególnych zakładów ubezpieczeń, prosto z ich raportów SFCR.

Swoją drogą, czy znajdzie się osoba, która zna TOP 5 TU pod względem przypisu składki OP w ostatnich pięciu latach?

Początki ochrony prawnej w Polsce

Początek faktycznej obecności ubezpieczeń ochrony prawnej (LPI – Legal Protection Insurance) w Polsce to w mojej ocenie rok 2000, kiedy to pojawiły się produkty DAS, a następnie Concordii. Oczywiście zdarzały się też „małe” produkty OP, na przykład – w pamiętnym pierwszym pakiecie – Hestia 7. O samych metodach sprzedaży, ewaluacji produktów napiszę w kolejnych publikacjach, dziś – o liczbach rynkowych.

Przypomnę, że ustawodawca w załączniku do ustawy o działalności ubezpieczeniowej podzielił ubezpieczenia na dwa działy. Dział I to ubezpieczenia na życie, a II to ubezpieczenia majątkowe. I właśnie w dziale II znajduje się grupa 17, dotycząca ubezpieczeń ochrony prawnej.

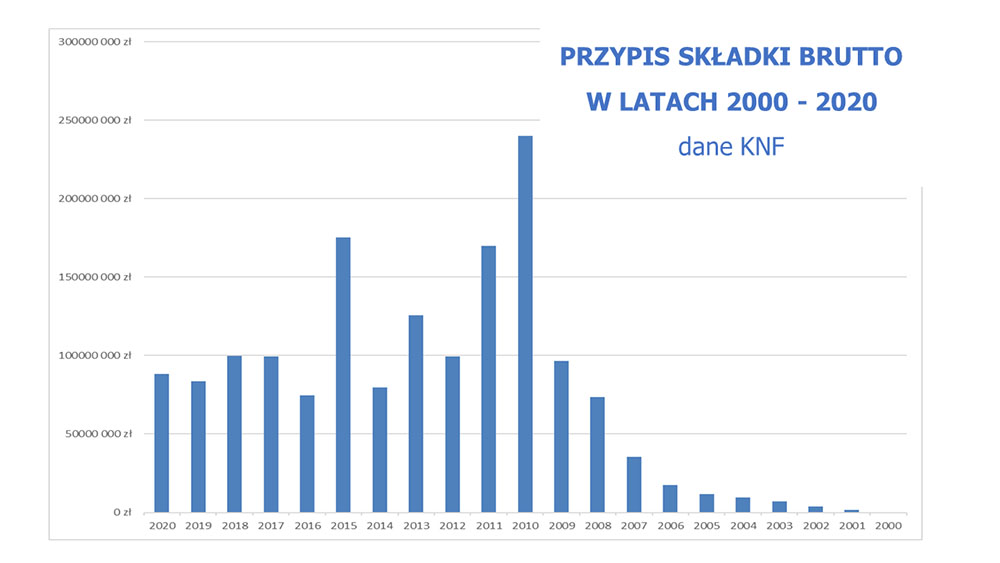

Składka przypisana w 20 lat

1 592 383 299 zł to przypis wszystkich zakładów ubezpieczeń raportujących do KNF wyłącznie w ramach grupy 17 od 2000 r. Dużo czy mało jest tu określeniem względnym, ale z całą pewnością oczekiwania były dużo większe. Kolejny raz okazało się, że metody sprzedaży/produkty przeniesione z innych rynków w Polsce się nie sprawdzają.

Z drugiej strony to jest jednak ponad 1,5 mld zł przypisu! Liczba zakładów ubezpieczeń oferujących (oznaczonych w KNF jako posiadające to ryzyko) na koniec 2020 r. to 20 na 33 prowadzące działalność w dziale II. Istnieją też oczywiście ubezpieczyciele działający w Polsce, a niebędący na w/w liście z uwagi na formę swojej działalności, ale według mojego rozeznania nie ofertują oni OP lub robią to w marginalnym zakresie.

Jak układał się przypis, rok po roku – w ciągu tych 20 lat, pokazuje wykres 1.

Jedna uwaga – moim zdaniem, w tym czasie jakaś część przypisu była raportowana w ramach innej grupy ubezpieczeń, tzn. grupy 18, dotyczącej assistance. Związane to jest/było z wątpliwościami dotyczącymi przyporządkowania produktów tzw. asysty prawnej lub też „wygody” szeroko rozumianych rozliczeń.

Pierwszy pick obserwujemy w latach 2004–2007, kiedy to, równolegle do sprzedaży stand alone zaczęto proponować klientom ochronę prawną pojazdu w ramach pakietów ubezpieczeń komunikacyjnych oferowanych w salonach dealerskich i w ramach leasingu. Szczególnie zauważalne było to w ofertach ubezpieczeń dla grupy Volkswagena oraz marek premium, w tym Mercedesa.

Kolejny pick lat 2008–2011 to głównie zasługa zwiększania dotychczasowych kanałów, pojawienia się produktów działających subsydialnie z ubezpieczeniami OC ogólnego ze szczególnym wskazaniem pakietów zawodowych, ale przede wszystkim dużych kontraktów bancassurance związanych z kredytami hipotecznymi.

Trzeba zwrócić uwagę, że w produktach bancassurance zazwyczaj mamy do czynienia ze składką wieloletnią i płatnością jednorazową, a zgodnie z zasadami wpisaną w roku inkaso. Przy szczegółowych analizach pokazuje to duże różnice pomiędzy składką przypisaną a składką zarobioną!

W 2015 r. zanotowano jeszcze jeden duży kontrakt OP w sektorze bancassurance, zresztą ostatni do dziś – zaowocował on też korektą w przypadku tego TU w kolejnym roku, sięgającą ponad 50 mln, związaną z wcześniejszym rozwiązaniem umów przez ubezpieczonych.

Ważnym kanałem dystrybucji i – co za tym idzie – potężnym dostawcą składki w latach 2012–2018 były firmy leasingowe, które obok leasingobiorcy były również beneficjentem polis ochrony prawnej pojazdu jako właściciel tego pojazdu. Zakres ubezpieczeń ochrony prawnej daje możliwość ochrony przy przedmiocie, jakim jest samochód dla właściciela, posiadacza, kierowcy, a nawet pasażera na jednej polisie.

Jakie produkty były sprzedawane?

Równolegle od 2005 r. obserwujemy w miarę stabilny wzrost sprzedaży OP do trzech grup odbiorców w trzech różnych formach:

1. Asysta prawna jako ryzyko dodatkowe w produktach masowych, takich jak ubezpieczenia komunikacyjne, mieszkaniowe czy małych firm. Często ryzyko wpisane jest już w produkt.

2. Ochrona prawna jako element oferty łączonej z OC zawodu, głównie dla branży medycznej oraz służb mundurowych.

3. Ochrona prawna pojazdu dla branży transportowej, ze szczególnym uwzględnieniem potrzeb wsparcia poza granicami Polski. Podstawowym klientem byli właściciele flot autobusów długodystansowych i ciągników siodłowych.

Tak różnorodna forma sprzedaży oraz różnorodność samych produktów dały średnią składkę dla całości portfela ostatnich 20 lat w wysokości 137 zł za polisę. Symptomatyczne jest, że sam DAS w tym samym okresie, promując produkty stand alone oraz o możliwie dużym zakresie ubezpieczenia, osiągnął średnią składkę 405 zł. Czyli jeśli nie uwzględnimy DAS, to średnia rynkowa wyniesie 113 zł za polisę.

Trzeba pamiętać, że duża dysproporcja w ekspozycji na ryzyko w tym produkcie związana jest z modelem sprzedaży. Produkt zbliżony zakresowo i z tą samą sumą ubezpieczenia – w ramach polisy stand alone kosztuje X, a produkt sprzedawany pakietowo, np. w ramach pakietu SMI, kosztuje 30% X, przy czym oba osiągają zbliżony poziom ryzyka/szkodowości.

Warto też podkreślić, że w 20-letniej historii produktu szeroko rozumianej ochrony prawnej bywał on traktowany jako ubezpieczenie o możliwie wysokich akceptowalnych ryzykiem kosztach akwizycji, czyli – mówiąc wprost – bardzo wysokich prowizji. Czas ten, jak się wydaje, minął.

Szkody też były

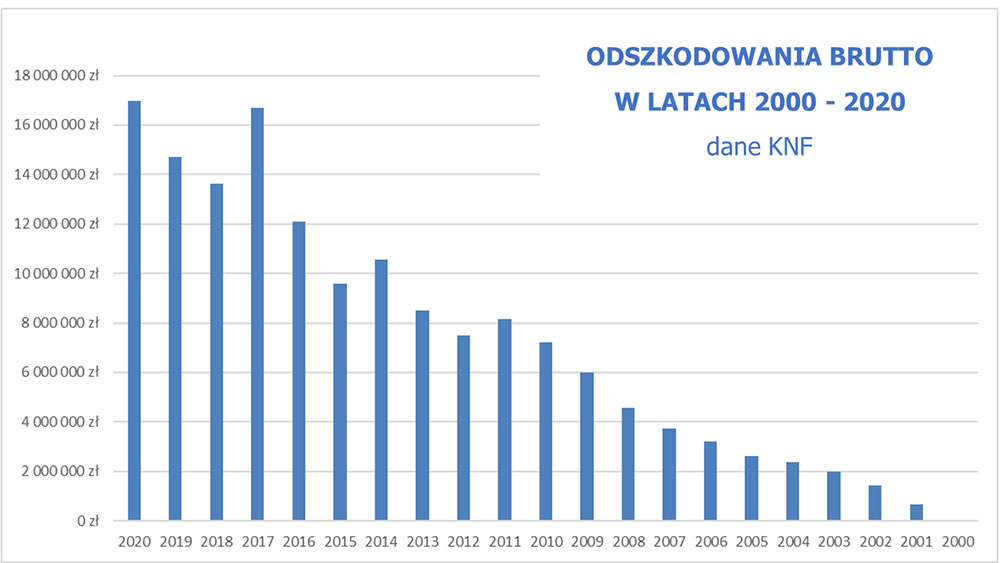

Mówiąc o przypisie składki brutto, musimy wspomnieć o drugim ważnym czynniku – wypłaconych odszkodowaniach brutto. Ubezpieczyciele wypłacili 157 267 447 zł odszkodowań brutto, czyli 10% składki.

Swoistą ciekawostką, którą się z państwem podzielę, jest perspektywa rynku z DAS i bez DAS, gdzie firma w ciągu tych 20 lat zebrała 16% składki, ale już wypłaciła ponad 47% odszkodowań. Gdybyśmy weszli w analizę jeszcze głębiej i liczyli tzw. teczki szkodowe czy też sfinansowane postępowania sądowe, śmiem twierdzić, że proporcja byłaby jeszcze ostrzejsza. Podsumowując ten wątek, odszkodowania vs. przypis bez DAS to 6%.

Na wykresie 2 prezentuję roczne sumy wypłat odszkodowań brutto na naszym rynku z OP.

Porównując oba wykresy: przypisu i odszkodowań, widzimy, że odszkodowania wypłacane rosną równomiernie, rok do roku, z małymi wyjątkami (2017, 2014, 2012), co świadczy o dobrej tendencji i zwiększaniu się świadomości klientów z jednej strony, jak i realności świadczonej ochrony.

Pamiętajmy, proszę, że większość świadczeń związanych z asystą prawną nie znajduje się w powyższych kwotach z uwagi na inne usytuowanie kosztowe.

W trakcie jednej z rozmów z osobami z branży usłyszałem takie podsumowanie: „Ale skoro jest tak mało odszkodowań w stosunku do składki, to czy nie jest to produkt pusty?”. Nie, nie jest. I z chęcią opiszę to w następnych publikacjach.

Robert Szywalski

ekspert rynku ubezpieczeń ochrony prawnej – underwriting, likwidacja, sprzedaż

Autor zaprasza do kontaktu za pośrednictwem LinkedIn.