Polski rynek ubezpieczeń komunikacyjnych to multiagencje, coroczne wizyty klientów w poszukiwaniu najniższej składki, jednorazowa płatność gotówką, słowem – walka ceną i prowizją!

W tych okolicznościach wszelkie próby wdrażania rozwiązań ratalnych obrosły warstwą zgłaszanych ze strony wszystkich uczestników rynku obiekcji. Są one mniej lub bardziej uzasadnione, w rodzaju: „klient ratalny to wyższa szkodowość”, „składka jednorazowa jest tańsza”, „moi klienci tego nie potrzebują”.

Kryzys podpowiada złe pomysły, ale są też dobre rozwiązania

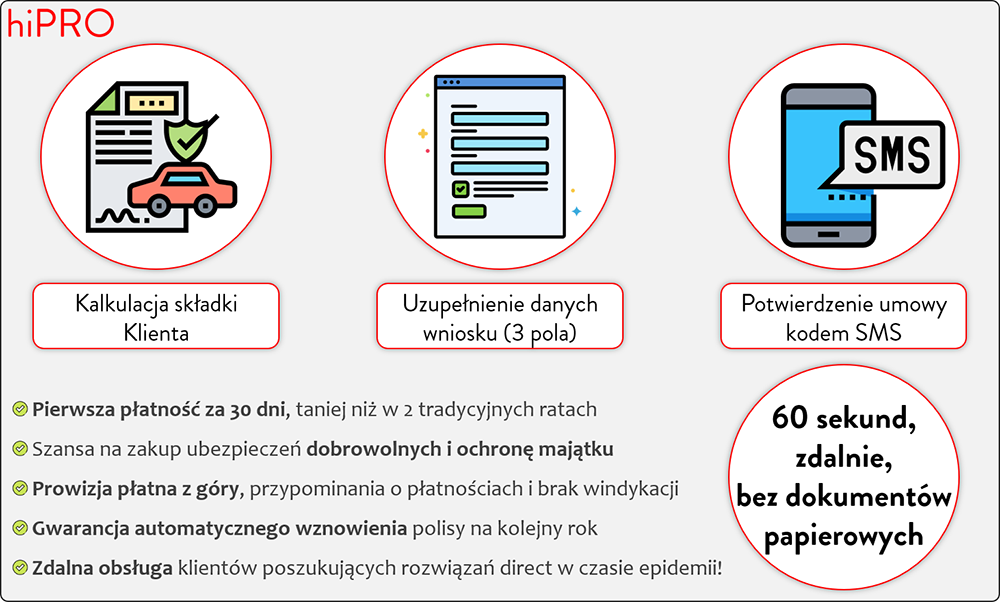

Od kilku miesięcy współpracuję z hiPRO – jednym z graczy dostarczających rozwiązania ratalne, którego „abonament 12 rat” dostępny jest m.in. w portalach sprzedażowych UNIQA, TUZ, Benefia i w kilku oddziałach Allianza (pilot). Kilkumiesięczne obserwacje zachowań oraz zbieranie opinii agentów i klientów, które prowadziłem, miały właśnie doprowadzić do przedstawienia rekomendacji dalszych działań promocyjnych, gdy… przyszedł wirus i w ciągu tygodnia zmienił wszystko:

- Klient chce zachować więcej gotówki na nieprzewidziane wydatki – pyta więc o możliwość zakupu na raty. Dbając o swoje bezpieczeństwo, nie chce płacić gotówką ani odwiedzać agenta w jego siedzibie – jest gotów kupić przez telefon, a nowoczesne procesy kredytowe ułatwiają to zadanie.

- Agent, dbając o utrzymanie portfela klientów, w mgnieniu oka wykorzystał zdalne metody komunikacji – sprzedaje polisy przez telefon, z wykorzystaniem internetu oraz metod płatności zdalnej. Biura pozamykane, a „polisy się piszą” – niemożliwe stało się możliwe!

Dodatkowo wydarzenia ostatnich dni w branży ubezpieczeniowej chyba wszystkim mocno podniosły ciśnienie. Kontrowersyjne i często wręcz populistyczne propozycje ochrony konsumenta, w rodzaju „wyrejestruj – nie jedź własnym samochodem, nie płać składek, nie przejmuj się karą za brak OC” są bardzo niebezpieczne. Troska o finanse klientów chwalebna, ale proponowane rozwiązania, wynikające chyba z nieznajomości specyfiki sektora, należy uznać za bardzo złe.

Skoro w celu ochrony zdrowia nie należy podróżować komunikacją masową, a bezpieczeństwo finansowe łatwiej zbudować na dostosowaniu wysokości opłat do bieżących możliwości niż kumulowaniu zobowiązań poprzez ich odraczanie, poszukajmy raczej wsparcia idei „jedź własnym samochodem i niech będzie cię na to stać”. W ostatnich dniach w hiPRO obserwujemy gwałtowny wzrost zainteresowania klientów modelem płatności w ratach.

Doradzać, chronić finanse klienta, ale też dbać o własne inkaso

Na rynku jest przecież dostępnych kilka innych rozwiązań optymalizujących płatności klienta – warto je wykorzystywać. Jest to dobitny dowód, że promowane rozwiązanie płatności miesięcznej, podobnie jak w innych branżach, jest po prostu potrzebne i poszukiwane – warto tylko klienta o tym poinformować i dać mu wybór!

Ubezpieczenia bowiem, jak żaden inny produkt, co do zasady mają charakter średnio- lub długoterminowy i powinny być regularnie opłacane – a regularność to synonim miesięcznej płatności!

Potrzebę powszechnego rozkładania na raty zobowiązań klienta dostrzegli także ubezpieczyciele – dla wybranych produktów w kilku towarzystwach pojawiły się (komunikowane jako „na czas kryzysu”) raty „0%” rozumiane jako brak zwyżek za rozkładanie ceny na znane już płatności półroczne lub kwartalne.

W odróżnieniu od miesięcznych płatności abonamentowych proponowanych przez podmioty zewnętrzne jest to, a właściwie wydaje się być rozwiązaniem „na ryzyko TU”. Jeśli spojrzymy głębiej, ryzykiem dotknięci są wszyscy uczestnicy rynku:

- Klient, którego w przypadku opóźnienia lub braku płatności dotknie brak ochrony w ryzykach dobrowolnych i brak automatycznego odnowienia.

- Agent, na którego spadną obowiązki przypominania o płatnościach oraz opóźnienia, a w skrajnym przypadku brak większości wynagrodzenia.

- Zakład ubezpieczeń, którego główną kompetencją nie jest przecież udzielanie pożyczek ani zarządzanie ryzykiem kredytowym, ale ochrona ubezpieczonych!

Czy jest to zatem rozwiązanie złe? Jestem daleki od krytykowania jakichkolwiek prób rozwiązywania obecnej sytuacji – patrzmy jednak długoterminowo i szeroko, dostrzegając potrzeby wszystkich uczestników rynku.

Raty wyspecjalizowanych instytucji finansowych zdają się rozwiązywać powyższe problemy. Nie są jednak rozwiązaniem non profit. Klient musi ponieść koszt pozyskania finansowania – ale czy, uwzględniając zalety rozwiązania, jest on aż tak duży? Cena za płatność miesięczną wcale nie musi być wysoka – to obecnie często kilkanaście procent w skali roku, a biorąc pod uwagę średnie składki – dodatkowo kilka złotych w miesięcznym budżecie klienta. Doświadczenia pokazują jednoznacznie, że klient jest też w stanie zapłacić rozsądną cenę za wygodę.

Warto przy tym zauważyć, że są to rozwiązania długoterminowo bezpieczne, rozwiązujące wszystkie wskazane powyżej ryzyka klientów, agentów i ubezpieczycieli w sposób odpowiedni do ich roli, kompetencji i charakteru działalności.

Płatność za polisę, szczególnie ratalna, to moment prawdy – wygodna i bezpieczna forma wspiera rozwój rynku

Łańcuch pokarmowy ubezpieczeń to najczęściej klient – agent – zakład ubezpieczeń. Jeśli klienci przestaną płacić składki, pozbawimy agentów wynagrodzenia, a zakłady ubezpieczeń środków na bieżącą wypłatę odszkodowań dla nas wszystkich – jak zatem będzie wyglądał „świat po epidemii”?

Niskie raty miesięczne umożliwią klientowi bieżące korzystanie z samochodu oraz „powrót do normalności” bez zaległości płatniczych z tytułu odroczonej składki. Choć pojawienie się globalnej pandemii może być tzw. czarnym łabędziem, to możliwość abonamentyzowania składki może być też szansą dla rynku, dającą nie tylko nadzieję na przetrwanie, ale wręcz „paliwo” całej branży.

Miesięczna płatność realizowana w przyjazny sposób z profesjonalną instytucją kredytową to gwarancja: regularnych i optymalizujących budżet domowy płatności klienta, pełnej wypłaty prowizji dla agentów oraz pewnych i nieobciążonych ryzykiem kredytowym wpływów składki dla zakładów ubezpieczeń – tak na to spójrzmy!

Abonamentyzacja to standard w wielu branżach, także w ubezpieczeniach, w takich krajach jak Niemcy, Francja czy Wielka Brytania. Standard również na polskim rynku telekomunikacyjnym, AGD oraz powoli… w ubezpieczeniach na życie. Nie ma powodu, aby nie zadomowił się też w powszechnych ubezpieczeniach majątkowych.

„Czarnym łabędziem” nie trzeba tylko straszyć, można też spróbować go oswoić!

Krzysztof Skarbek

hiPRO