Mniej niż 15% klientów korporacyjnych zmodyfikowało w 2022 r. swoje polisy ze względu na znaczny wzrost cen surowców budowlanych. Niska świadomość przedsiębiorców w temacie niedoubezpieczenia przekłada się na wysokie ryzyko wizerunkowe dla całej branży – podkreślają eksperci Biura Ubezpieczeń Korporacyjnych ERGO Hestii.

Od ponad dwóch lat mamy do czynienia z gigantycznymi wzrostami cen surowców wykorzystywanych do budowy budynków. Najpierw przyczyniła się do tego wyjątkowo dobra koniunktura na rynku budowlanym, następnie duży wpływ wywarła pandemia Covid-19, a inwazja Rosji na Ukrainę wywindowała te kwoty do absolutnie rekordowych poziomów. To przekłada się na zagrożenia ubezpieczeniowe dla wszystkich.

– Z jednej strony ryzykują klienci, bo suma ubezpieczenia okaże się zbyt niska, by pokryć odbudowę po szkodzie całkowitej. Z drugiej strony zagrożenie dotyczy całego rynku ubezpieczeniowego – zarówno brokerów, jak i towarzystw – bo przy zbyt niskich wypłatach może ucierpieć nasza wiarygodność. To kwestie, o które musimy zadbać, by nie stracić na nich w najbliższej przyszłości – mówi Marcin Dębicki, dyrektor zarządzający w Biurze Ubezpieczeń Korporacyjnych ERGO Hestii.

Powszechne niedoubezpieczenie

Problem z niedoubezpieczeniem dotyczy ogromnej grupy klientów korporacyjnych. W 2022 r. sumę ubezpieczenia na aktualnych polisach zmieniło niewiele ponad 60% osób. Zdecydowana większość jednak dokonała tej zmiany z powodu inwestycji, czyli np. po zakupieniu dodatkowego sprzętu, który w naturalny sposób zwiększał wartość budynku.

– Dysponujemy raportami, które wskazują, że zaledwie 15% z grupy, która zwiększała sumę ubezpieczenia, dokonało zmiany ze względu na wzrost ceny surowców niezbędnych do odbudowy budynku – podkreśla Krzysztof Grelewicz, dyrektor ds. ubezpieczeń majątkowych i technicznych w Biurze Ubezpieczeń Korporacyjnych ERGO Hestii.

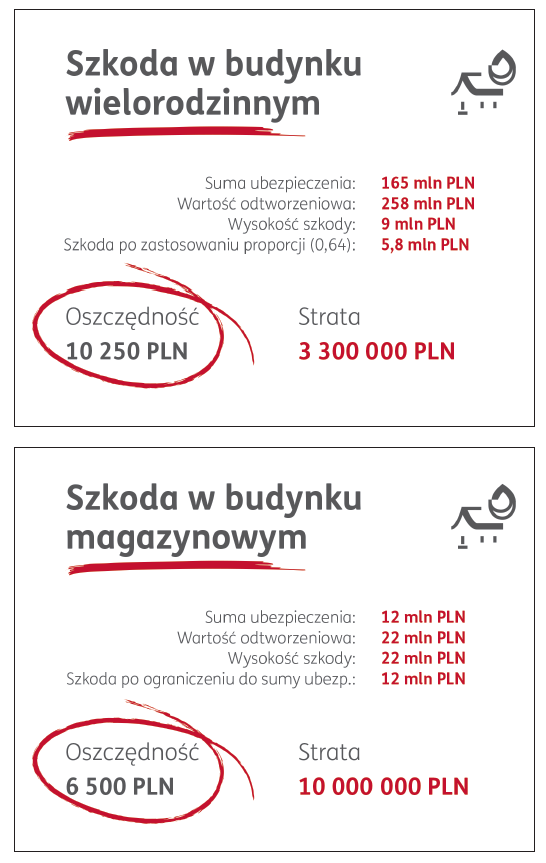

– Spodziewaliśmy się tego, że klienci niechętnie będą brali pod uwagę wyższe składki, ale konkretne przykłady pokazują, że oszczędności na ubezpieczeniach mogą skończyć się katastrofalnie. Pożar niedoubezpieczonego budynku może skutkować nawet koniecznością zamknięcia całego biznesu. Wyższe sumy ubezpieczenia to po prostu konieczność.

Ryzyko dla przedsiębiorców

Problem jest tym bardziej istotny, że w ciągu roku z jego konsekwencjami mierzy się wielu przedsiębiorców. W ciągu roku czytamy o kilkudziesięciu pożarach, które niszczą budynki należące do firm. Pożary to jednak z perspektywy mediów efektowne wydarzenia, które często są nagłaśniane. O dziesiątkach dramatów przedsiębiorców, którzy ucierpieli np. na skutek zalania, huraganu czy lokalnego podtopienia, bardzo często nawet nie słyszymy.

– Rocznie około 60 właścicieli firm w Polsce staje przed poważnym wyzwaniem, jakim jest odtworzenie całkowicie zniszczonego budynku. Wielu przedsiębiorców nie jest w stanie ochronić biznesu przed wielomilionowymi stratami, które – przez nieaktualną sumę ubezpieczenia – są pokrywane przez odszkodowanie tylko częściowo. Znamy już takie przypadki, w których klient przez to, że nie zdecydował się zapłacić kilku tysięcy składki więcej, po szkodzie otrzymał odszkodowanie mniejsze o kilka milionów. Przedsiębiorcy muszą być świadomi, że pozostanie przy obecnych cenach równa się sytuacji, w której ubezpieczenia po prostu nie spełniają swojej głównej roli – wyjaśnia Marcin Dębicki.

Zmienić sumy ubezpieczenia

Ceny odtworzenia obiektów zaczęły piąć się w górę kilka lat temu. Zjawisko to zaczęło przybierać niebezpieczną formę w 2020 r., pod wpływem pandemii, która doprowadziła do licznych przerwań łańcucha dostaw i braku dostępności pracowników na całym świecie.

Efekt kuli śniegowej doprowadził do tego, że w 2022 r. surowce, niezbędne elementy czy urządzenia wykorzystywane do budowy sięgnęły kwot najwyższych od lat. Do ich wysokiego poziomu przyczyniła się również wojna w Ukrainie, która trwa od lutego.

– Problem ten dostrzegamy w wielu przypadkach. Płacimy więcej za drewno, stal, ale też za całe dźwigi-windy, klimatyzatory, pompy cieplne… Złożoność tego zjawiska powoduje, że budynek wybudowany w 2019 r. jest dziś niedoubezpieczony na poziomie 50–60% – alarmuje Krzysztof Grelewicz.

– Ubezpieczenia to jeden z ostatnich produktów, w których cenach nie odbiła się jeszcze inflacja. Jednak dotyka ona naszą branżę tak samo jak każdą inną. Za bliźniaczo podobne szkody towarzystwa z każdym miesiącem płacą coraz więcej. Im szybciej luka pomiędzy wartościami sum ubezpieczenia a rzeczywistymi kosztami odnowienia zostanie wypełniona, tym mniej ucierpią na tym rynek oraz klienci. Cel na najbliższe miesiące jest jeden: rozmawiać z klientami o konieczności zmiany sumy ubezpieczenia – podsumowuje Marcin Dębicki.