Zapewne część z osób czytających ten tekst w przeszłości korzystała z różnych sposobów umożliwiających obniżenie wysokości płaconego podatku dochodowego, czy to poprzez odliczenia od dochodu albo wprost poprzez odliczenia od podatku.

Wydaje się, że czasy wielu ogólnodostępnych ulg bezpowrotnie minęły. Jeśli więc korzystamy z którejś z przewidzianych przez polskiego ustawodawcę form umożliwiających zmniejszenie zobowiązań podatkowych, to w zdecydowanej większości odliczamy kwoty, których w danym roku kalendarzowym bezpowrotnie pozbyliśmy się z naszych domowych budżetów, wydając je na rachunki za internet, na sprzęt rehabilitacyjny, na materiały potrzebne do termomodernizacji lub przeznaczając je na różnego rodzaju darowizny.

Jeśli prawdziwe jest stwierdzenie, że nie za bardzo lubimy płacić podatki, to zastanawia fakt stosunkowo niewielkiego zainteresowania indywidualnymi kontami zabezpieczenia emerytalnego (IKZE), dostępnymi od 2012 r. IKZE umożliwiają odliczenie wpłat dokonanych na rachunek uczestnika od dochodu osiągniętego w danym roku, a tym samym pozwalają na obniżenie zobowiązań wobec fiskusa.

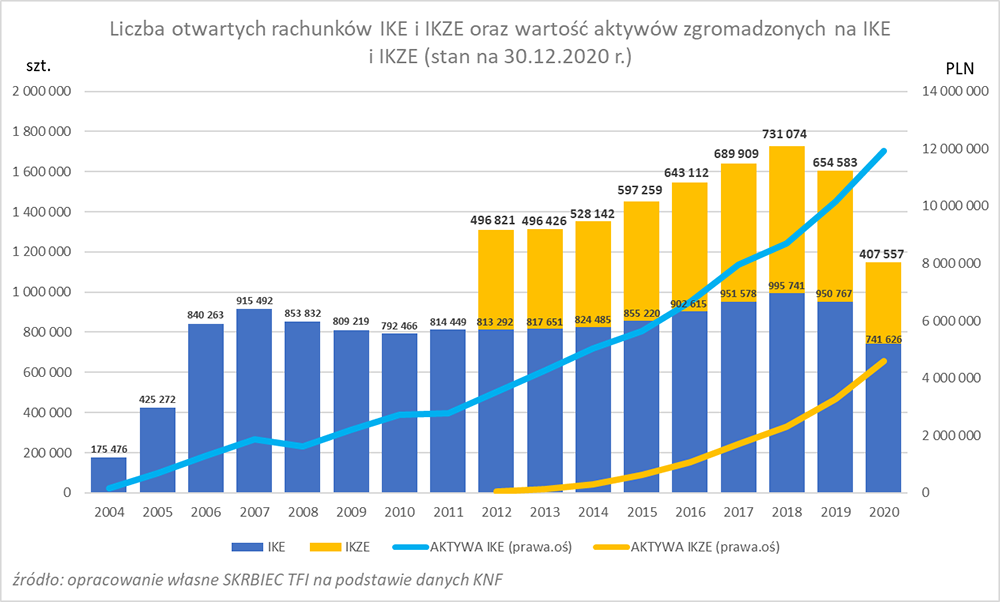

Według raportu opublikowanego przez UKNF („Informacja o stanie rynku emerytalnego w Polsce na koniec 2020 r.”) w 2020 r. funkcjonowało zaledwie 407,6 tys. rachunków IKZE, przy równoczesnej liczbie ponad 20 mln osób płacących podatek dochodowy.

Jednak samo odliczenie od dochodu wpłat dokonanych na IKZE w ciągu roku kalendarzowego nie stanowi o jakiejś wyjątkowej przewadze tej ulgi nad innymi dostępnymi odliczeniami. Wyjątkowością tej formy obniżenia należnego podatku jest fakt, że od dochodu odliczamy kwoty, których się nie pozbywamy na rzecz podmiotów trzecich. Środki, które wpłacamy sobie na IKZE, stanowią naszą własność, po którą możemy w dowolnym momencie sięgnąć.

Czym więc jest to IKZE?

Funkcjonowanie IKZE reguluje Ustawa z 20 kwietnia 2004 r. o indywidualnych kontach emerytalnych i indywidualnych kontach zabezpieczenia emerytalnego. Indywidualne konto zabezpieczenia emerytalnego (z regulowanymi stawkami ulg, wskazanymi w Ustawie z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych) powstało jako forma zachęty dla wszystkich osób fizycznych zainteresowanych samodzielnym budowaniem dodatkowego kapitału emerytalnego.

Oszczędzając w ramach IKZE, wszystkie wpłaty dokonane na IKZE w danym roku kalendarzowym możemy odliczyć w rocznym zeznaniu podatkowym (po stronie odliczeń od dochodu wskazywanych w PIT/0), obniżając sobie tym samym wysokość podatku do zapłacenia.

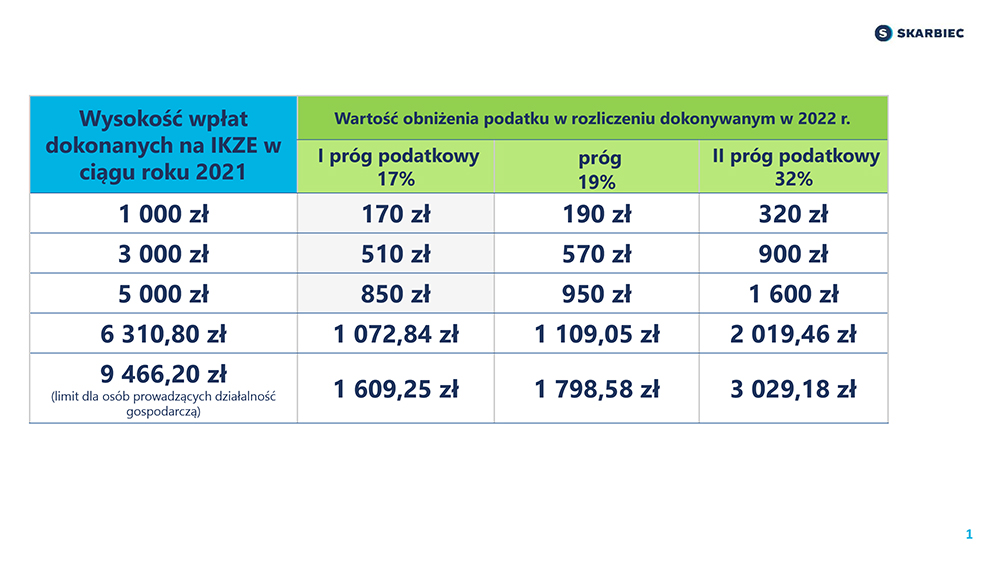

W ciągu roku kalendarzowego na IKZE możemy wpłacić maksymalnie równowartość 120% przeciętnego prognozowanego wynagrodzenia miesięcznego w gospodarce narodowej na dany rok, określonego w ustawie budżetowej (w 2021 r. jest to kwota 6310,80 zł), a jeśli prowadzimy pozarolniczą działalność gospodarczą, możemy skorzystać z limitu podwyższonego aż do 180% (w 2021 r. jest to kwota 9466,20 zł). Podane wartości są wartościami maksymalnymi, jakie możemy w ciągu roku (jednorazowo lub w dowolnej liczbie wpłat) wpłacić na IKZE.

Jeśli nasz budżet domowy w danym roku nie pozwala na wykorzystanie pełnych limitów, możemy na IKZE wpłacić dowolnie niższą kwotę.

W przypadku IKZE pamiętać należy jednak o tym, że wycofując środki z IKZE po spełnieniu ustawowych warunków uprawniających nas do wypłaty z IKZE – czyli po osiągnięciu wieku 65 lat oraz pod warunkiem dokonywania wpłat na IKZE co najmniej w pięciu (dowolnych) latach kalendarzowych – wypłacany z IKZE kapitał będzie stanowił nasz przychód podlegający opodatkowaniu 10-procentowym zryczałtowanym podatkiem dochodowym.

Korzyść, jaką więc osiągamy z oszczędzania w ramach IKZE, to różnica pomiędzy niezapłaconym „tu i teraz” podatkiem dochodowym (17%, 19% lub 32%) a 10-procentowym podatkiem zapłaconym w przyszłości.

Co ważne – korzystanie z IKZE nie oznacza zamrożenia kapitału na kilka, kilkanaście lat. Środki zgromadzone na IKZE możemy wycofać w dowolnym momencie (tzw. zwrot z IKZE), jednak w takiej sytuacji wycofać musimy z IKZE całość zgromadzonych środków, a otrzymaną kwotę musimy doliczyć do naszego dochodu (w zeznaniu podatkowym wskazujemy Zwrot z IKZE po stronie przychodów z innych źródeł).

A może IKE?

Jeśli interesuje nas oszczędzanie na emeryturę większych kwot, z równoczesnym wykorzystaniem zwolnienia z podatku od zysków kapitałowych, alternatywą dla IKZE może być indywidualne konto emerytalne (IKE).

W ramach IKE ustawodawca również przewidział maksymalny limit wpłat w danym roku, jednak jest on znacznie wyższy, bo wynosi aż trzykrotność przeciętnego prognozowanego wynagrodzenia miesięcznego w gospodarce narodowej (w 2021 r. jest to kwota 15 777,00 zł).

Korzystając z IKE, nie odliczymy wpłat na IKE od naszego dochodu, ale wycofując środki po spełnieniu ustawowych warunków uprawniających nas do wypłaty z IKE – czyli po osiągnięciu wieku 60 lat oraz pod warunkiem dokonywania wpłat na IKE co najmniej w pięciu (dowolnych) latach kalendarzowych – zyski osiągnięte z inwestycji nie będą obciążone podatkiem od zysków kapitałowych.

Podobnie jak w IKZE, środki zgromadzone na IKE możemy wycofać w dowolnym momencie. IKE ma jednak w tym względzie pewną przewagę nad IKZE, ponieważ z IKE możemy wycofać część środków (tzw. zwrot częściowy z IKE), pozostawiając resztę kapitału do czasu wypłaty. Zwracana nam z IKE kwota, traktowana jest jak dowolna inna inwestycja kapitałowa, która jeśli osiągnęła zysk, rodzi obowiązek zapłaty zryczałtowanego, 19-procentowego podatku od zysków kapitałowych.

IKE lub IKZE, na które wpłacamy własne środki (a tym samym gwarantujące nam ich pełne dziedziczenie), możemy otworzyć w towarzystwach funduszy inwestycyjnych (np. Skarbiec TFI), powszechnych towarzystwach emerytalnych, domach maklerskich, bankach lub zakładach ubezpieczeń.

Bez względu na nasze preferencje dotyczące podejścia do kwestii podatkowych korzystanie z IKE lub IKZE powinno być tą formą oszczędzania, dzięki której w okresie emerytalnym nasz rozporządzalny dochód będzie w jakiejś części uniezależniony od środków wypłacanych nam przez ZUS.

Mirosław Tarczoń

dyrektor ds. komunikacji inwestycyjnej w Skarbiec TFI

Nota prawna

Powyższe informacje zostały umieszczone w celu reklamy i promocji produktu IKE i IKZE, w skład których wchodzi jeden lub więcej instrumentów finansowych, świadczonej przez Skarbiec TFI S.A. Niniejszy materiał nie stanowi wystarczającej podstawy do podjęcia jakiejkolwiek decyzji inwestycyjnej oraz nie stanowi oferty w rozumieniu art. 66 Kodeksu cywilnego, jak również usługi doradztwa inwestycyjnego oraz udzielania rekomendacji dotyczących instrumentów finansowych lub ich emitentów w rozumieniu ustawy o obrocie instrumentami finansowymi, a także nie jest formą świadczenia doradztwa podatkowego ani pomocy prawnej. Skarbiec TFI S.A. podlega nadzorowi Komisji Nadzoru Finansowego. Skarbiec TFI S.A. z siedzibą: al. Armii Ludowej 26, 00-609 Warszawa, Sąd Rejonowy dla m.st. Warszawy w Warszawie, XII Wydział Gospodarczy Rejestrowy KRS 0000060640, NIP 521-26-05-383, kapitał zakładowy 6 050 505 złotych, wpłacony w całości.