Akademia Brokera to nasz specjalny program szkoleniowy skierowany do brokerów ubezpieczeniowych współpracujących z Grupą PZU. Składa się z trzech filarów.

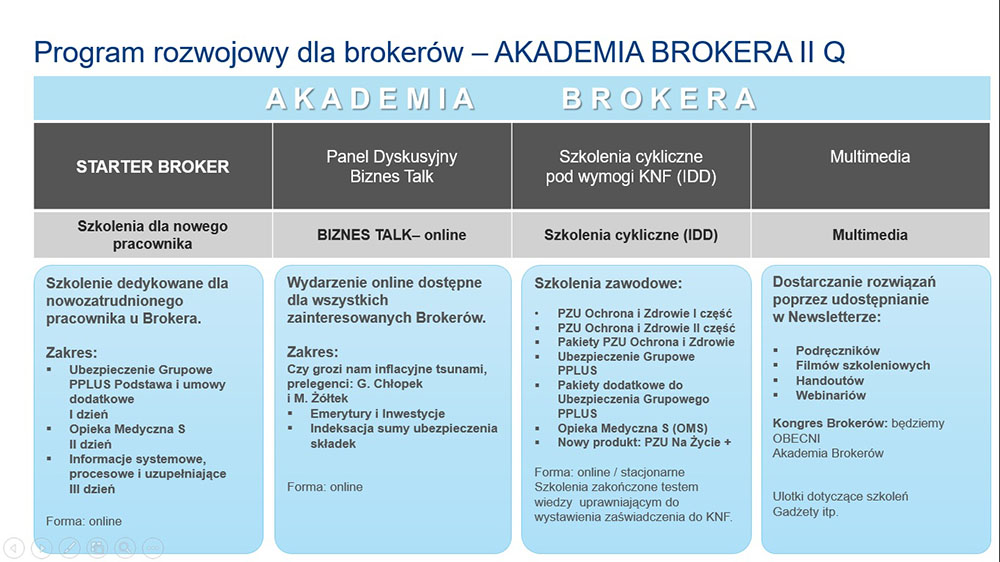

Pierwszym filarem jest Starter broker, czyli cykl szkoleń wdrożeniowych dla nowo zatrudnionych pracowników u brokera.

Podczas tych szkoleń uczestnicy otrzymują wiedzę z kluczowych produktów sprzedawanych przez brokerów, jak zakres i przedmiot ubezpieczenia, zasady działania czy wyłączenia odpowiedzialności. Ale z mojego punktu widzenia najważniejsze to te, które dotyczą odpowiedniego dopasowania produktu do potrzeb i oczekiwań klientów. Dlatego stawiamy na język korzyści oraz odpowiadamy uczestnikom na pytanie „Dlaczego warto proponować rozwiązania PZU?”.

Szkolenia w ramach programu Starter broker kończone są testem wiedzy oraz wystawieniem certyfikatu ukończenia szkolenia.

Drugim filarem Akademii Brokera jest panel dyskusyjny pod nazwą Biznes Talk. Uczestnicy mają możliwość wzięcia udziału w 1-2-godzinnych wydarzeniach online w tematach ogólnie biznesowo-rozwojowych.

Do udziału zapraszamy ekspertów z rynku, aby podczas rozmowy przybliżyli nam obowiązujące kierunki, zgodne z najbardziej aktualną tematyką branżową i najświeższymi finansowymi trendami rynkowymi. Zależy nam, aby tematy poruszane w tym panelu były atrakcyjne oraz faktycznie bardzo przydatne dla naszych brokerów. Pierwszy panel cyklu Biznes Talk – „Czy grozi nam inflacyjne Tsunami?”, poświęcony był inflacji, mechanizmom jej powstania, z czego wynika i jak wpływa na biznes.

Trzecim filarem Akademii są cykliczne szkolenia z oferty PZU – udział w nich ma na celu zapoznanie się ze zmianami oraz nowościami w tej ofercie. Tego rodzaju szkolenia pozwalają naszym brokerom odświeżyć czy wzmocnić wiedzę produktową i jednocześnie spełnić obowiązek ustawowy dotyczący szkoleń zawodowych.

Udział w szkoleniu oraz dopełnienie wszystkich formalności jest podstawą do wystawienia zaświadczenia o realizacji szkoleń zawodowych regulowanych Ustawą o dystrybucji ubezpieczeń.

Współpraca z brokerami jest bardzo ważnym elementem naszej strategii. Dlatego mamy ambicję, by regularnie docierać do brokerów z materiałami edukacyjnym poprzez cykliczne udostępnianie w newsletterach: manuali szkoleniowych, nagranych webinarów z Biznes Talk dla tych, którzy nie mogli brać udziału bezpośrednio, pigułek wiedzy oraz specjalnych filmów szkoleniowych.

Od lutego 2022 do maja 2022 r. w naszej Akademii Brokera wzięło udział już 1145 brokerów i wiemy, że to dopiero początek. Otrzymujemy informację zwrotną, że szkolenia są atrakcyjne i wpisują się w potrzeby partnerów biznesowych.

Zespoły Biura Wsparcia Sprzedaży: Zespół Rozwoju Kompetencji Sieci Pracowniczej, czyli team trenerski prowadzący szkolenia, oraz Zespół Wsparcia i Rozwoju Szkoleń zajmujący się techniczną obsługą wydarzeń zostały obdarzone ogromnym zaufaniem ze strony Artura Fromberga, Tomasza Łakomego i oczywiście Krzysztofa Wysmulskiego, który z ramienia PZU Życie SA odpowiedzialny jest za współpracę z partnerem biznesowym, jakim jest broker.

Serdecznie dziękujemy za to zaufanie, nie zwalniamy tempa i zapewniamy ze swojej strony gotowość do kolejnych projektów rozwojowych dla brokerów.

Viola Harasimiuk

kierowniczka Zespołu Rozwoju Kompetencji Sieci Pracowniczej PZU Życie