KNF pod koniec czerwca opublikowała wyniki towarzystw ubezpieczeniowych za I kw. 2021 r. i od razu można zauważyć bardzo dobre wyniki sprzedaży ubezpieczeń, choć szczyty zachorowań w pandemii mieliśmy na przełomie marca i kwietnia.

Wielkość sprzedaży rośnie i to powinno być powodem do zadowolenia dla kadry zarządzającej oraz udziałowców. W tym artykule opiszę szczegółowo, jak wygląda sytuacja rynkowa.

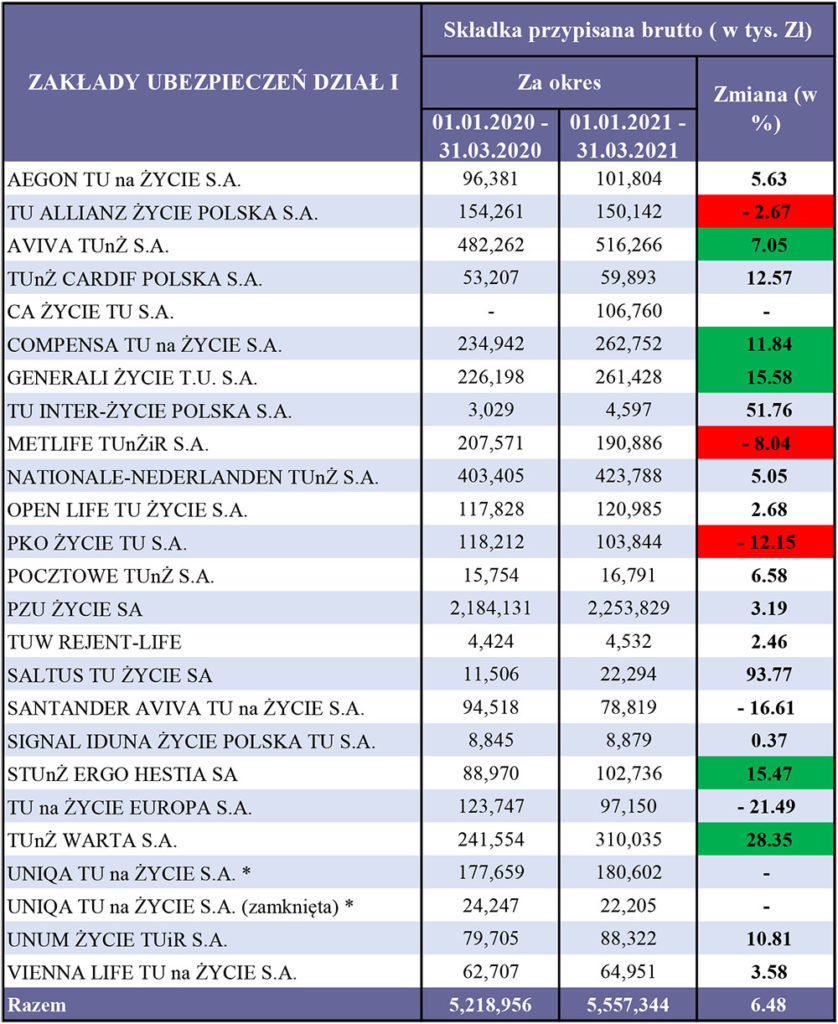

Dział I

Wzrost sprzedaży o 6,48% w stosunku do I kw. 2020 r. należy uznać za sukces rynku. To największy wzrost od kilku kwartałów w czasie pandemii. Niestety nie wszyscy mieli w tym udział. Podsumowanie należy zacząć od liderów wzrostów.

Warta liderem wzrostów w życiówce. W podsumowaniach za poprzednie kwartały pisałem o niewykorzystywanym potencjale Warty i ERGO Hestii przy sprzedaży ubezpieczeń życiowych. I tu miłe zaskoczenie wynikami I kwartału. W I kw. 2021 r. te firmy osiągnęły wzrosty 28,35% i 15,47% w stosunku do I kw. 2020. Szczególnie Warta zasługuje na wyróżnienie, bo wzrosty sprzedaży osiągała również w I kw. 2020 w porównaniu z tym samym okresem 2019 r.

Spośród dużych firm ubezpieczeniowych na wyróżnienia zasługują Generali, Compensa i Aviva. Zarówno w I kw. 2020, jak i tym samym okresie 2021 r. Generali i Compensa znacząco zwiększyły sprzedaż w porównaniu z analogicznym okresem poprzedniego roku. Gratulacje za konsekwentne zarządzanie ubezpieczeniami na życie.

Aviva będąca w procesie łączenia z Allianzem również osiągnęła wzrost sprzedaży powyżej średniej rynku.

Warto wspomnieć o naszej największej firmie ubezpieczeniowej – PZU, który osiągnął wzrost sprzedaży o 3,19%, co należy pozytywnie ocenić, biorąc pod uwagę jego wielkość sprzedaży w Polsce, choć jest to poniżej średniej rynku.

Spadki sprzedaży zaliczyły PKO Życie, MetLife i Allianz. Zaskakujący jest fakt, że w przypadku dwóch pierwszych firm spadkowy poziom sprzedaży osiągają zarówno w I kw. 2021, jak i w 2020 r. w porównaniu z analogicznym okresem roku poprzedniego. Czy nie mają one pomysłu na zwiększenie sprzedaży, a może nieodpowiednie zasoby ludzkie są tego przyczyną?

Czy PKO Życie ma pomysł na biznes, czy może potrzebni są mu nowi zarządzający do rozwoju struktur, tworzenia nowych produktów i systemów? Doświadczonych menedżerów na rynku jest bardzo dużo, wystarczy szukać… a będzie ich więcej.

Szczególnie PKO Życie ma duży potencjał do zmian, bo w przypadku MetLife decyzja już zapadła, zostało sprzedane Nationale-Nederlanden. Historycznie zbudowana pozycja na rynku polskim przez wielu menedżerów w przeszłości jest stabilna, pomimo słabszych wyników w ostatnim kwartale.

Dla NN to bardzo dobra szansa wzrostu na polskim rynku, bo samo nie osiągnęło średniego wzrostu rynku, a historyczne zwyżki tej firmy często są wynikiem pracy osób działających już w innych miejscach. Po wielu próbach wreszcie udało się NN zakupić firmę i jest szansa na zwiększenie swoich udziałów rynkowych. Czy tak się stanie, zobaczymy w przyszłości.

Dla MetLife to kolejna nieudana próba pozostania na rynku polskim i drugie już w historii opuszczenie tego rynku. Ciekawe, jakie wnioski wyciągnie z tego KNF?

Dużym zaskoczeniem jest słaby wynik Allianz. Znaczący spadek sprzedaży w ubezpieczeniach życiowych w I kw. może być uzupełniony zwiększoną sprzedażą Avivy po połączniu tych spółek. I oby pierwsza spółka nie pociągnęła w dół spółki przejmującej. Redukcje zatrudnienia, łączenie systemów i pewnie najpierw spadek sprzedaży, po to by później następowały wzrosty. Historyczne połączenie HDI-Gerling i Warty było tego dowodem. Czy tak się stanie? Zobaczymy w przyszłości.

Czas połączenia spółek będzie bardzo ciekawy dla wielu firm. Historycznie liczba zmian jest rekordowa. Pandemia wymusiła strategie zakupu i sprzedaży spółek w wielu krajach świata. Polski niestety nie ominęły te działania.

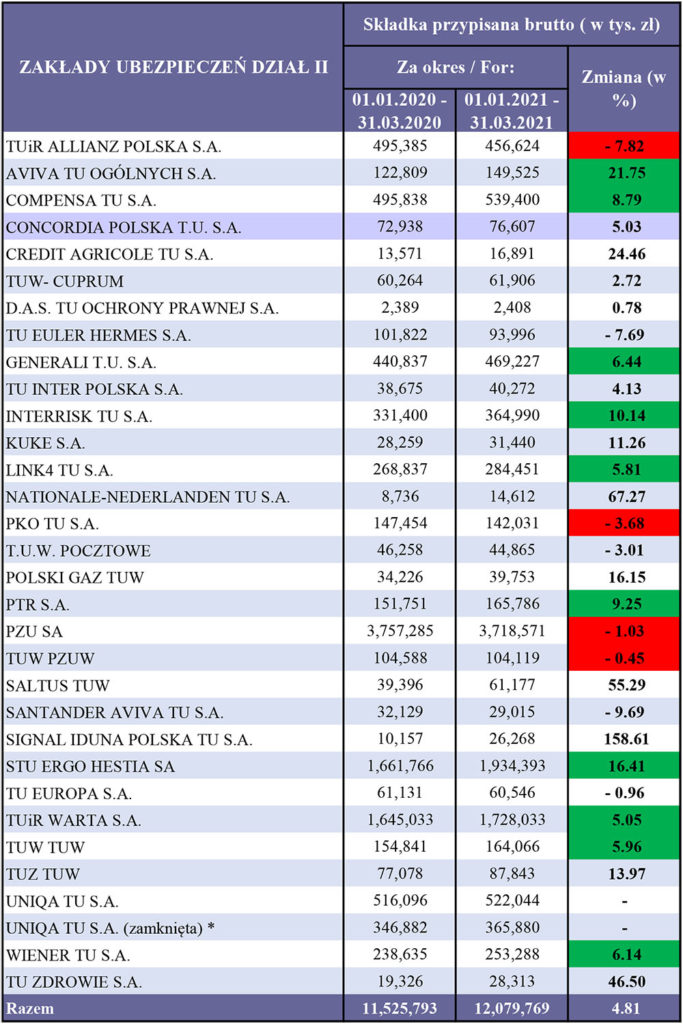

Dział II

Dział popularnie nazywany majątkowym osiągnął wzrost sprzedaży w I kw. 2021 o 4,81% w stosunku do I kw. 2020 r. To mniej niż dział I, ale należy pamiętać, że dział II szybciej uporał się ze skutkami pandemii, osiągając zwiększoną sprzedaż już od III kw. 2020 r., czego nie udało się dokonać towarzystwom życiowym w 2020 r. Należy również zwrócić uwagę, że zebrana składka w dziale II jest ponad dwukrotnie większa niż w dziale I.

Spośród dużych firm ubezpieczeniowych na wyróżnienia zasługują Aviva, ERGO Hestia, InterRisk, które osiągnęły dwucyfrowe wzrosty. Powyżej średniej rynkowej wzrost sprzedaży osiągnęły również firmy zaznaczone w tabeli kolorem zielonym, z wielkością sprzedaży powyżej 100 mln zł.

Dynamiczny wzrost spółek Grupy VIG

Bardzo ciekawie wygląda podsumowanie Grupy VIG. Obecna w Polsce za sprawą spółek ubezpieczeniowych Compensa, Wiener, InterRisk osiągnęła wzrost sprzedaży, i to każda z tych spółek powyżej średniej rynkowej. Nie jest to pierwszy kwartał wzrostu sprzedaży Grupy VIG i serdecznie gratulujemy takich wyników.

Składka zebrana przez grupę VIG to ponad 1,1 mld zł i jest to czwarty wynik w dziale II ubezpieczeń. Przyglądając się wynikom w poprzednich kwartałach, warto zauważyć, że nie jest to wynik jednego kwartału, lecz widoczny trend wzrostowy. Wyniki spółek życiowych również wzrastają.

ERGO Hestia czy Warta?

Która ze spółek kapitałowych osiągnie drugą pozycję na ryku po zakończeniu 2021 r.?

Pytanie zasadne, bo po zakończeniu 2020 r. Warta miała drugą pozycję na rynku (licząc oba działy ubezpieczeń razem), a po I kw. 2021 r. wyniki tych spółek praktycznie się wyrównały. Stało się to na skutek bardzo wysokiego wzrostu sprzedaży Hestii, ponad 16% w I kw. 2021 r.

Choć i Warta uzyskała wzrost sprzedaży wyższy niż rynek, to różnica w wielkości sprzedaży jest znacząco większa na korzyść Hestii. Zarówno w dziale I, jak i II obie firmy uzyskały wzrosty sprzedaży powyżej średniej rynkowej i za to należą im się gratulacje.

Lider rynkowy ze spadkiem w sprzedaży

Nadal PZU w dziale II osiąga spadki sprzedaży. Choć zapowiadana wypłata dywidendy ma być rekordowa, to wyniki spadku sprzedaży muszą niepokoić. Nie oznacza to dynamicznego spadku udziału rynkowego, który jest bardzo duży i wynosi ponad 40%.

Taki wynik to marzenie dla wielu firm i nawet spadki sprzedaży, jakie notuje PZU, nie są w stanie zagrozić pozycji giganta. Na pewno z zainteresowaniem będziemy obserwowali kolejne kwartały.

Spadki sprzedaży w PKO i Allianz

Obie firmy uzyskały spadki sprzedaży w dziale II, podobnie jak w dziale I. I można się zastanawiać, czy to, co pisałem wyżej o pomyśle na biznes i o kadrach w obu firmach, nie potęguje się, jeśli przyjrzeć się wynikom w dziale I i II.

Jakie pomysły i czym różniące się od wcześniejszych mają te i inne firmy na kolejne kwartały? Co nowego zobaczymy?

Co nas czeka w kolejnych kwartałach?

Rynek ubezpieczeń się rozwija, systematycznie rośnie świadomość ubezpieczeniowa społeczeństwa, stajemy się coraz bogatsi, rosną zasoby materialne Polaków. Pandemia jest w odwrocie, jak mawiał klasyk, i oby czwarta fala nie nastąpiła.

Rynek również się konsoliduje, łączą się towarzystwa ubezpieczeniowe. To niestety zmniejsza konkurencyjność rynku i jednak zwiększy redukcje kadrowe. Tak było w przeszłości.

Nadzór ubezpieczeniowy praktycznie zatwierdza każdą decyzję właścicieli, więc nie spodziewałbym się żadnych utrudnień wobec zapowiadanych zmian właścicielskich. Czy synergia łączonych firm zostanie wykorzystana, przekonamy się po zakończeniu 2021 r., a może nawet w kolejnych latach.

Włodzimierz Mazur

niezależny konsultant, wykładowca, przedsiębiorca

www.wlodzimierzmazur.pl