Termin „innowacje” nikomu już nie kojarzy się z tajemniczymi działaniami spółek technologicznych. Stosowany jest powszechnie i nikogo nie dziwi rozmowa o innowacjach podczas spotkań zarządów firm. Nie inaczej jest też w sektorze ubezpieczeń.

Innowacja, innowacje, innowacjom…

Innowacje czy digitalizacja nie powinny być celem samym w sobie. Często mają one na celu poprawę customer experience czy też zbudowanie nowego strumienia przychodów dla organizacji. Według raportu Accenture – The New, New Normal: Exponential Growth Powered by AI, 56% członków zarządów uważa, że wdrożenie AI będzie napędzać wzrost poprzez wprowadzenie nowych produktów i usług.

Ale nie możemy też zapominać o tym, że innowacyjne rozwiązania pozwalają zwiększyć produktywność. W przypadku ubezpieczeń doskonałym przykładem jest likwidacja szkód, stanowiąca nawet 60% wszystkich kosztów organizacji.

Obniżenie kosztów procesu likwidacji szkód o 7–11%, dzięki zastosowaniu robotyki, automatyzacja ponad 50% FNOL CC, dzięki użyciu Wirtualnego Asystenta, automatyzacja 10% małych szkód komunikacyjnych poprzez wykorzystanie automatycznego rozpoznawania zdjęć to jedynie kilka obszarów pozwalających zmniejszyć koszty obsługi zgłoszeń.

Czy to jeszcze ubezpieczyciel, czy już software house?

Czy to oznacza koniec firm ubezpieczeniowych i ich transformację w firmy technologiczne? I tak, i nie. Wiele firm ma już za sobą pierwsze kroki we wdrożeniu takich rozwiązań. Nawet jeżeli nie produkcyjnie, to w ramach PoC.

Innowacje czy sztuczna inteligencja to elementy konieczne do budowania przewagi konkurencyjnej. Contact center oparte na botach, zaawansowana analityka wyłudzeń czy też AI analizująca zdjęcia rozbitego samochodu to jedne z wielu przykładów wdrożenia nowoczesnych rozwiązań.

Jeszcze dziesięć lat temu wyglądało to zupełnie inaczej – na tego rodzaju inwestycje mogły decydować się jedynie nieliczne organizacje, dysponujące ogromnymi zasobami: mające wyjątkowe możliwości czy bardzo specjalistyczne umiejętności. W przypadku ich braku jedyną alternatywą był drogi dostawca.

Obecnie wygląda to inaczej. Wzrost popularności sztucznej inteligencji czy machine learning sprawił, że wiedza na ich temat jest bardziej dostępna, co pozwala na budowę i rozwój takich technologii in house.

Jednak mimo że AI jest z każdym rokiem coraz bardziej popularna, wciąż budzi wątpliwości i obawy. Niedostateczna znajomość zaawansowanych technologii, konieczność integracji, problem ze skalowalnością czy też wysokie koszty wdrożenia są powodami, dla których w dalszym ciągu wiele firm nie decyduje się na zakup rozwiązania.

Tworzyć czy kupić…

Decyzją, którą często podejmują duzi gracze, jest skorzystanie z usług insurtechów. Rozwiązania proponowane przez startupy oferujące bardzo specjalistyczne usługi wymagają z pewnością mniejszych zasobów niż zbudowanie własnego narzędzia, ale mają też swoje ograniczenia. Często rozwiązują one tylko punktowe problemy i zaspokajają selektywne potrzeby.

Pełną przewagę konkurencyjną oraz najlepsze wyniki można osiągnąć, kiedy innowacje wdrażane są holistycznie. Powinno się to łączyć ze zmianą kultury oraz podejścia całej organizacji. Startupy czy zewnętrzni dostawcy często zatrzymują całą wiedzę i kompetencje dla siebie. Wiąże się to z brakiem korzyści skali oraz powoduje, że koszty wdrożenia kolejnych rozwiązań są wyższe niż w przypadku działań in house.

Coraz częściej ubezpieczyciele decydują się na samodzielny rozwój innowacyjnych rozwiązań na podstawie ogólnie dostępnych technologii. Mogą sobie na to pozwolić, ponieważ mają wiedzę i doświadczenie zebrane podczas poprzednich wdrożeń i PoC z różnymi partnerami. Innym argumentem jest fakt, że stosunkowo szybko osiągają moment, w którym implementacja prostych nowinek technologicznych nie przynosi już korzyści, które uzasadnią często niemałe koszty inwestycji.

O ile dalszy rozwój jest jak najbardziej opłacalny, o tyle wymaga on przemyślanej strategii i dobrej koordynacji działań likwidacji szkód ze sprzedażą, marketingiem, działem obsługi klienta, data science, a także IT. Szczególnie ten ostatni obszar staje się krytyczny, kiedy mając już za sobą kilka udanych wdrożeń, okazuje się, że dzięki nowym technologiom i narzędziom schemat architektury systemowej uporczywie budzi skojarzenia z solidną porcją spaghetti bolognese.

…a jeśli tworzyć, to jak się przygotować

Ukierunkowanie organizacji na wprowadzanie innowacji czy AI wewnątrz jest wyzwaniem, na które trzeba się właściwie przygotować. Niezbędna jest odpowiednia motywacja pracowników do rozwijania własnych umiejętności, szukania sposobów na optymalizację swojej pracy czy też nowych pomysłów na wzrost firmy. Taki przykład powinien iść z góry.

Aby mieć pewność, że zmiany zostaną wdrożone efektywnie, konieczne są modyfikacje strategii oraz modelu operacyjnego organizacji.

Ostatnim elementem niezmiennie pozostają narzędzia, które muszą być odpowiednio zintegrowane, aby działały efektywnie i sprawnie. Informacje zbierane na różnych etapach procesu muszą być przetwarzane na bieżąco i wpływać na przebieg kolejnych, a nawet równoległych kroków. Decyzje muszą być podejmowane na podstawie informacji z różnych wewnętrznych i zewnętrznych źródeł.

Klient oczekuje, że dokumentacja szkodowa trafi natychmiast do teczki szkodowej, niezależnie czy była wysłana e-mailem, udostępniona w aplikacji mobilnej czy też na portalu www. Chcielibyśmy, aby jakość obsługi klienta i zakres udzielanych informacji był taki sam, niezależnie od tego, czy klient rozmawia przez telefon z wirtualnym asystentem, czy też korzysta z jednego z popularnych komunikatorów.

W dodatku bardzo szybko może się okazać, że narzędzia te będą musiały być zintegrowane z kolejnym innowacyjnym rozwiązaniem.

…i jak zapewnić sukces

Czy firmy ubezpieczeniowe są w stanie przejść na kolejny poziom zaawansowania technicznego i z roli korzystającego z dobrodziejstw tajemniczej sztucznej inteligencji stać się skutecznym integratorem takich rozwiązań w swojej organizacji? To już się dzieje.

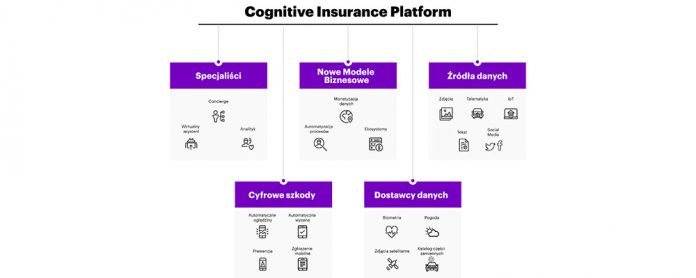

W jednym z ostatnich projektów, jakie Accenture realizowało z dużym ubezpieczycielem, wdrożyliśmy platformę, która integruje różne technologie z wewnętrznymi systemami, a także zewnętrznymi serwisami i danymi (np. telemetrycznymi). Dzięki temu ubezpieczyciel jest w stanie samodzielnie korzystać z tych komponentów i uruchamiać je w dowolny, konfigurowalny sposób w swoich procesach. Narzędzie takie pozwala na budowanie rozwiązań w architekturze chmurowej, zarówno na poziomie prototypu, jak i w skali produkcyjnej.

Rozwiązanie to ma duże możliwości agregowania danych, ujednolicania ich struktury, a także przetwarzania ich z nieustrukturyzowanych źródeł. Pozwala to na jeszcze większą automatyzację procesów w obszarach, w których do tej pory niezbędny był likwidator.

Poza tym zintegrowane w ten sposób dane stanowią o wiele szerszy zbiór informacji, który może być wykorzystany przez narzędzia analityczne do segmentacji, identyfikacji wyłudzeń lub regresów.

Platforma stanowi również centralny punkt sterowania różnymi komponentami sztucznej inteligencji, zapewniając większą skuteczność jej uczenia i dostrajania. Z tego powodu rozwiązania są jeszcze łatwiejsze do wdrożenia w innych procesach lub kanałach obsługi, zapewniając od samego początku wysoką skuteczność, która przekłada się na lepszą i wystandaryzowaną jakość obsługi klienta, a także większe i szybciej osiągane korzyści biznesowe.

A gdzie jest nasz klient?

Wiele firm ubezpieczeniowych skutecznie korzysta już z innowacyjnych rozwiązań technologicznych w skali produkcyjnej. To jednak zdecydowanie mało z perspektywy klienta ubezpieczeniowego.

Oczekuje on jeszcze bardziej spersonalizowanych usług, dostępnych w momencie, gdy będzie ich potrzebował. Oczekuje proaktywnej komunikacji w przypadku niebezpiecznej jazdy lub zagrożenia.

Chciałby, aby ubezpieczyciel wyręczył go z niektórych zadań, np. poprzez wykorzystanie telemetrii i IoT w celu identyfikacji zdarzeń szkodowych i automatycznego rozpoczęcia procesu likwidacji szkód.

Liczy na intuicyjny i zautomatyzowany proces likwidacji szkody i status przekazywany na bieżąco przez preferowany kanał komunikacji.

Nie są to już zachcianki, ale standardy, do których przyzwyczajają klienta innowacyjne firmy z innych branż. Teraz nadszedł czas, aby te sprawdzone rozwiązania zostały przekute przez ubezpieczycieli w nową jakość likwidacji szkód.

Łukasz Marczyk, Managing Director

Patrycja Bagrowska, Digital Strategy Senior Consultant

Paweł Łukaszewicz, Manager Industry Consulting > Insurance