Zacznę trochę jak w thrillerze Alfreda Hitchcocka od mocnego cytatu zaczerpniętego z raportu ZUS dotyczącego świadczeń emerytalnych, a opublikowanego z początkiem grudnia tego roku: Stopa zastąpienia spadnie z 53,8% obecnie do 23,1% w roku 2080.

Główną przyczyną jest wydłużenie średniego dalszego trwania życia po przejściu na emeryturę, które jest uwzględniane przy wyliczaniu emerytur – czytamy dalej.

Wspólne dla obu płci średnie dalsze trwanie życia wzrośnie dla 60-latków z 22,5 lat w 2020 r. do 29,8 lat w 2080 r. oraz dla 65-latków z 18,7 lat w 2020 r. do 25,3 lat w 2080 r.

Dla przypomnienia, stopa zastąpienia, czyli stosunek między średnim wynagrodzeniem a przeciętną nowo przyznawaną emeryturą… Coś jeszcze można dodać?

Dane te, delikatnie mówiąc, nie napawają optymizmem i dla przyszłych emerytów istotne powinno się stać myślenie o tym, gdzie i jak dodatkowo oszczędzać, by po osiągnięciu wymarzonego wieku emerytalnego nie być skazanym na drastyczne obniżenie standardu dotychczasowego życia. Co prawda, większość przyszłych świadczeniobiorców systemu emerytalnego, w szczególności osób młodych, bagatelizuje te dane, kwitując krótko, że tak długo się nie żyje, więc po co. Jednak przed twardymi realiami, czyli spadającą wartością świadczeń wypłacanych przez ZUS, jak i wydłużającym się okresem życia po zakończeniu aktywności zawodowej ucieczki nie ma i nie będzie!

Zastanówmy się więc, co możemy w tej sytuacji zrobić. Zacznijmy może od struktury polskiego systemu emerytalnego w Polsce, na który od 1999 r. składają się trzy filary. W uproszczeniu wygląda to tak.

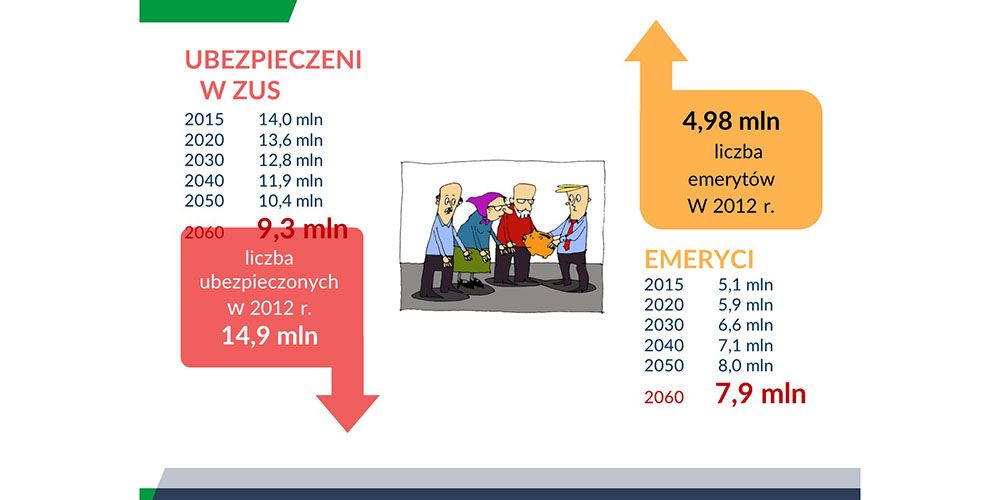

I filar to ten prowadzony przez Zakład Ubezpieczeń Społecznych. Tu świadczenie emerytalne opiera się na systemie repartacyjnym, udział jest obowiązkowy, a wypłaty na rzecz emerytów wypłacane są na bieżąco ze składek aktualnie wpłacających (aktywnych zawodowo). Tu najprostszym sposobem zwiększenia świadczenia, na który mamy wpływ, jest wydłużenie czasu aktywności zawodowej.

II filar z kolei to system kapitałowy prowadzony przez powszechne towarzystwa emerytalne i jest obowiązkowym uzupełnieniem I filaru. Czyli podobnie jak w przypadku I filara, wydłużenie aktywności zawodowej wpływa na nasze świadczenie, bo przecież środki lokowane w OFE to tak naprawdę część naszej składki ZUS pobranej od wynagrodzenia. Pamiętajmy jednak, że jesteśmy teraz w fazie wyczekiwania na ostateczną decyzję rządu co do dalszych losów tego rozwiązania. Zresztą decyzji przesuwanej już od ponad dwóch lat.

Czas na bohatera publikacji, czyli III filar systemu emerytalnego w Polsce. Cechuje go przede wszystkim: dobrowolność, prywatność i pełne dziedziczenie zgromadzonych oszczędności, swoboda w ich wykorzystaniu na dowolny cel, jak i dostęp do nich na każde żądanie, przy zachowaniu pełnej odrębności od ZUS. Ważnym elementem są także zachęty podatkowe, które mają dodatkowo zmobilizować oszczędzających.

I co najważniejsze, wielkość zgromadzonych środków zależy przede wszystkim od naszej zapobiegliwości, konsekwencji, czasu oszczędzania czy wybranych przez nas rozwiązań finansowych. Mamy więc realny i łatwo policzalny wpływ na wartość naszego przyszłego świadczenia.

Istotną wadą może być jednak fakt, że nasze świadczenie trzeciofilarowe jest wypłacane tylko do wysokości zgromadzonego kapitału, a stopa zwrotu jest uzależniona od wyboru instrumentów, jak i sytuacji na rynkach finansowych. W przeciwieństwie do świadczenia wypłacanego z ZUS, które ma charakter dożywotni, a kapitał podlega okresowej waloryzacji (zawsze w wartościach dodatnich!) uzależnionej od inflacji.

Trzeciofilarowe hity na koniec roku

Do najbardziej dostępnych w tym zakresie rozwiązań możemy zaliczyć indywidualne konta emerytalne (IKE) oraz indywidualne konta zabezpieczenia emerytalnego (IKZE). Oba mają wspólną cechę, jaką jest limitowany charakter wpłat w danym roku podatkowym. Do końca roku pozostało kilka tygodni, jest więc jeszcze czas, by je wykorzystać.

Oszczędzasz i płacisz podatek PIT – skorzystaj z IKZE. Istotną cechą IKZE jest fakt, że wpłaty dokonane w danym roku kalendarzowym możemy odliczyć od dochodu w rocznym zeznaniu podatkowym, obniżając sobie tym samym wysokość podatku należnego do zapłacenia. Wpłata jest limitowana i jej maksymalna wartość jest pochodną prognozowanego wynagrodzenia miesięcznego na dany rok. W przypadku osób zatrudnionych wynosi równowartość 120% tego wskaźnika – czyli 6 310,80 zł za 2021 r., natomiast w przypadku osób prowadzących pozarolniczą działalność gospodarczą 180% – czyli 9 466,20 zł za 2021 r.

Ze zgromadzonych w ramach IKZE środków można skorzystać po osiągnięciu 65. roku życia (niezależnie od płci), pod warunkiem oszczędzania przez okres przynajmniej dowolnych pięciu lat kalendarzowych. Taka wypłata będzie obciążona 10% podatkiem obliczanym od całej kwoty (kapitał+zysk). Nie będzie jednak w tej sytuacji naliczany podatek Belki.

W przypadku wcześniejszej wypłaty z IKZE cała kwota (kapitał+zysk) będzie doliczona do dochodu osiągniętego w danym roku i będzie podlegała opodatkowaniu według stawki, która obowiązuje oszczędzającego.

Oszczędzasz i płacisz podatek Belki od wypracowanego zysku – skorzystaj z IKE. Z kolei najważniejszą cechą IKE jest możliwość uzyskania zwolnienia z konieczności płacenia podatku od zysków kapitałowych, wypracowanych przez gromadzone oszczędności. W tym przypadku wysokość wpłaty jest też limitowana – stanowi równowartość 300% prognozowanego przeciętnego wynagrodzenia miesięcznego w gospodarce narodowej, czyli 15 777,00 zł w 2021r.

Warunkiem uzyskania zwolnienia jest konieczność dokonania wypłaty oszczędności nie wcześniej niż po osiągnięciu 60 lat oraz spełnienie dodatkowego warunku, jakim jest dokonywanie wpłat na IKE co najmniej w pięciu (dowolnych) latach kalendarzowych. W takiej sytuacji mamy do dyspozycji zgromadzony kapitał jak i całość wypracowanych zysków.

W przypadku wcześniejszej wypłaty z konta IKE oszczędności zostaną potraktowane jak każda inna inwestycja kapitałowa – wypracowany zysk zostanie pomniejszony o naliczony podatek od zysków kapitałowych. To jedyna opłata w tej sytuacji.

Dlaczego warto oszczędzać z TFI?

W przypadku IKZE lub IKE środki oszczędzających trafiają do funduszy inwestycyjnych z określoną ustawowo polityką inwestycyjną – można więc uzyskać wygodny dostęp do zróżnicowanych rynków, dopasowując ryzyko inwestycyjne do swoich oczekiwań czy terminu wykorzystania zgromadzonych oszczędności.

Co w tej sytuacji z prawem własności? Otóż, jedynymi właścicielami funduszu inwestycyjnego są uczestnicy, czyli ci, którzy wpłacili do nich pieniądze. Fundusz inwestycyjny to odrębna osoba prawna, co oznacza, że w przypadku ewentualnego bankructwa firmy zarządzającej pieniądze uczestników funduszu są niezagrożone i de facto należą do nich. Dodatkowym zabezpieczeniem oszczędności zgromadzonych w PPK jest obecność depozytariusza, czyli banku, który prowadzi rachunki funduszu. Co ważne, tu również aktywa funduszu nie są częścią majątku depozytariusza, więc środki nie są zagrożone jego ewentualną upadłością. Gdyby taka sytuacja zaistniała, środki funduszu trafiają na rachunek nowego depozytariusza. Depozytariusz, co warto podkreślić, ponosi też pełną odpowiedzialność finansową za poprawność procesu zarządzania.

Podsumowując, dokument potwierdzający stan rejestru uczestnika lub samej wpłaty reprezentuje takie same prawa majątkowe jak wypis z ksiąg wieczystych nieruchomości czy umowa cywilnoprawna, gdzie widniejemy jako właściciel.

Pamiętajmy, że kwestie własności prywatnej w III filarze wynikają wprost z istniejących już zapisów konstytucyjnych, gdzie dodatkowo otrzymujemy zapewnienie, że w przypadku ograniczenia praw własności należy się nam od skarbu państwa stosowne odszkodowanie.

Krzysztof Głombik

dyrektor ds. komunikacji inwestycyjnej w Skarbiec TFI

Nota prawna. Powyższe informacje zostały umieszczone w celu reklamy i promocji produktu IKE i IKZE, w skład których wchodzi jeden lub więcej instrumentów finansowych, świadczonej przez Skarbiec TFI S.A. Niniejszy materiał nie stanowi wystarczającej podstawy do podjęcia jakiejkolwiek decyzji inwestycyjnej oraz nie stanowi oferty w rozumieniu art. 66 Kodeksu cywilnego, jak również usługi doradztwa inwestycyjnego oraz udzielania rekomendacji dotyczących instrumentów finansowych lub ich emitentów w rozumieniu ustawy o obrocie instrumentami finansowymi, a także nie jest formą świadczenia doradztwa podatkowego ani pomocy prawnej. Skarbiec TFI S.A. podlega nadzorowi Komisji Nadzoru Finansowego. Skarbiec TFI S.A. z siedzibą: al. Armii Ludowej 26, 00-609 Warszawa, Sąd Rejonowy dla m.st. Warszawy w Warszawie, XII Wydział Gospodarczy Rejestrowy KRS 0000060640, NIP 521-26-05-383, kapitał zakładowy 6 050 505 złotych, wpłacony w całości.