Biznes korporacyjny opiera się na relacjach i wzajemnym zaufaniu, zarówno na linii ubezpieczyciel – broker, jak i broker – klient. Dlatego dziś rolą ubezpieczyciela jest uczciwe wyjaśnienie brokerowi trendów w kosztach odtworzenia i sumach ubezpieczeń korporacyjnych. Rolą brokera – przygotowanie klientów na aktualizację sum i wzrosty składek, których do tej pory nie odnotowali.

Zawarte rok temu ubezpieczenie dziś zdecydowanie straciło na aktualności. Nie zapewni możliwości pełnej odbudowy po szkodzie całkowitej. To duże wyzwanie w jednej z najważniejszych warstw pracy brokerskiej – kontakcie z klientami.

Trudniejsze wznowienia

Weryfikacja sum ubezpieczenia w zawieranych czy odnawianych umowachto konieczność. Suma ubezpieczenia najczęściej nie zmieniała się przez lata. W czasach inflacji bliskiej zeru było to naturalne. Dziś już jednak wiemy, że coraz częściej jest ona po prostu zbyt niska, by pokryć całą ewentualną szkodę. Odtworzenie budynku zbudowanego kilka lat temu dziś jest droższe o nawet kilkadziesiąt procent.

– Koszty odbudowy i odtworzenia są dzisiaj kluczowe. Zmiany cen w budownictwie, inflacja cen surowców i materiałów, wzrost kosztów pracy – to czynniki, które już teraz powodują konieczność aktualizacji sum ubezpieczenia do adekwatnych wartości w bieżących warunkach ekonomicznych – podkreśla Marcin Dębicki, dyrektor zarządzający w Biurze Ubezpieczeń Korporacyjnych ERGO Hestii.

W efekcie mienie klientów jest niedoubezpieczone. Już nie zadajemy sobie pytania: „czy” klientom trzeba będzie o tym mówić, ale „jak” to zrobić, by znaleźć u nich zrozumienie, nie wzbudzić poczucia niesprawiedliwego potraktowania. Do sprawnego poprowadzenia takich rozmów należy odpowiednio się przygotować, by nie odbywać ich w atmosferze braku zrozumienia. Klient poważnie podejdzie do sytuacji, tylko jeśli dobrze mu ją wytłumaczymy.

– Nie mam wątpliwości, że w tym przypadku wzrasta także edukacyjna rola ubezpieczyciela. To również na nas leży ciężar w uświadamianiu wpływu sytuacji makroekonomicznej na poziom ochrony ubezpieczeniowej. Ochrona ubezpieczeniowa dopasowana do potrzeb klienta kilka lat temu dzisiaj okazuje się niewystarczająca i wymaga aktualizacji – dodaje Marcin Dębicki.

Argumentacja na wagę złota

Zakomunikowanie klientowi podwyżek składek to trudny moment zarówno dla ubezpieczyciela, jak i brokera. Jednak innej drogi nie ma – sumy ubezpieczeń muszą wyraźnie wzrosnąć.

Na podstawowym poziomie trudno nie zrozumieć niezadowolenia klienta. Wyższa cena nigdy nie jest pozytywną informacją. Tym bardziej istotny jest sposób, w jaki zmiany zostaną zakomunikowane. Dobrze przygotowana argumentacja może tutaj dać bardzo wiele. Dlatego warto rozważyć odwołanie się do przykładów wziętych z życia.

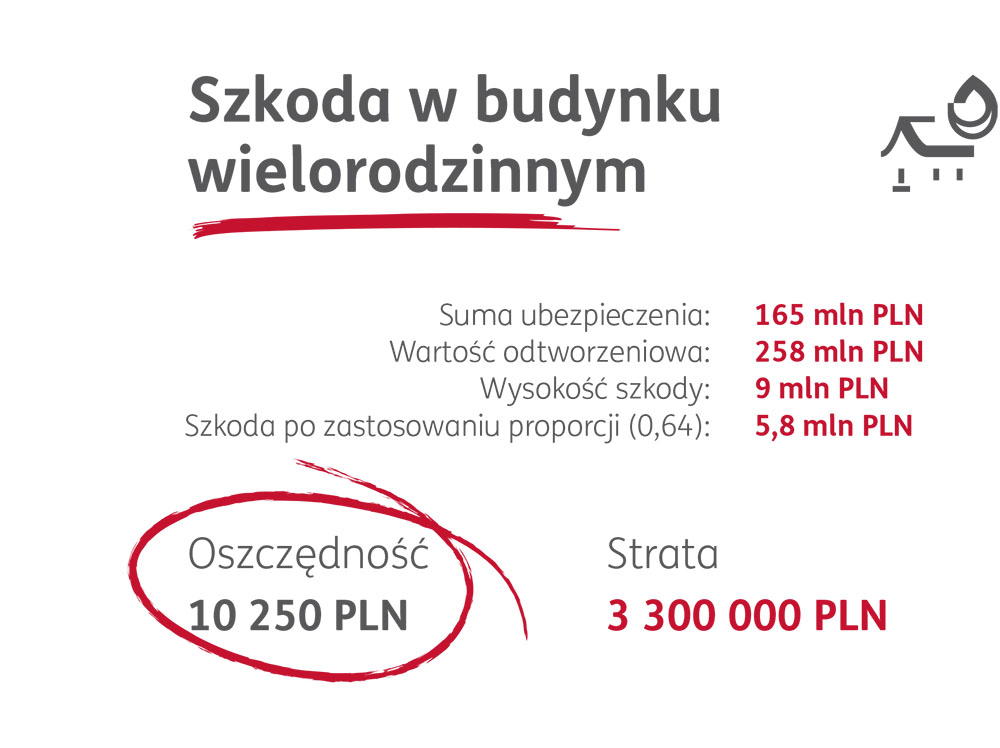

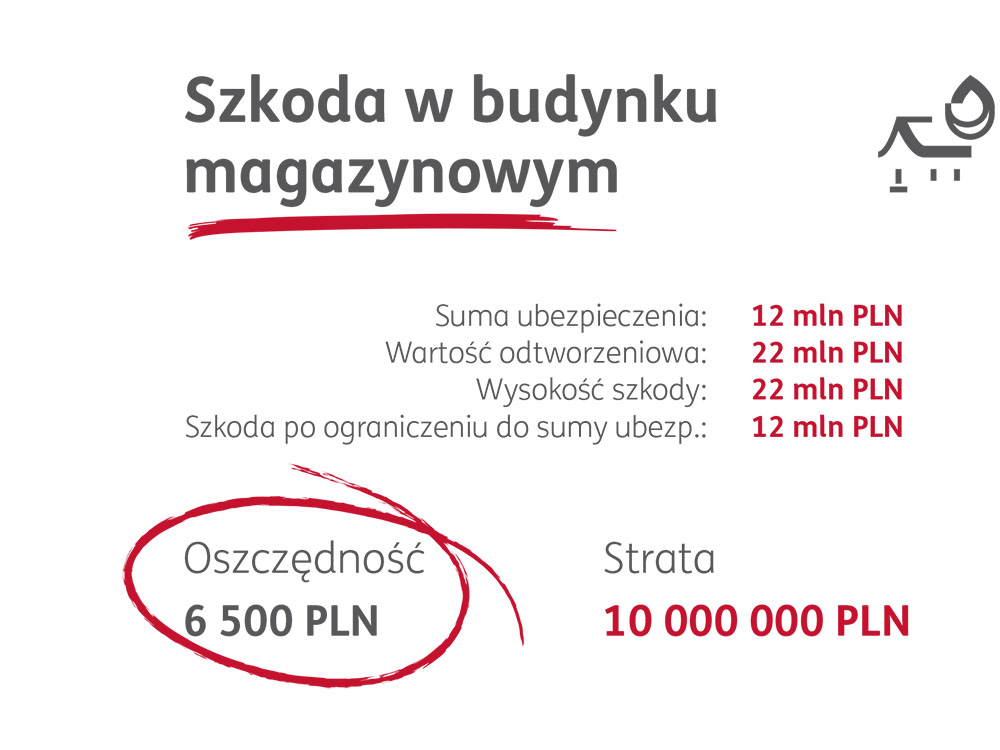

W sposób wyraźny problematykę zarysowują dwa przypadki szkód, które wyniknęły z niespotykanie szybko rosnącego poziomu inflacji.

Pierwszy to pożar pojazdów w podziemnym garażu, który osłabił konstrukcję nośną budynku. Pion (klatka schodowa) został wysiedlony ze względów bezpieczeństwa. Suma ubezpieczenia była niezmieniana od 2018 r. W rzeczywistości składka roczna powinna być wyższa o ok. 10 tys. zł. Dzięki temu odszkodowanie wyniosłoby aż 3,3 mln zł więcej.

Drugi przykład to całkowite spalenie hali o powierzchni 6,2 tys. mkw., według śledczych – możliwe podpalenie. Budynek i przechowywane wewnątrz mienie zostały zniszczone w całości. Suma ubezpieczenia pozostawała bez zmian od 2015 r. i wynosiła 12 mln zł. Rzeczywista wartość odnowieniowa sięgnęła aż 22 mln zł. Klient na składce rocznej „oszczędził” 6,5 tys. zł. Przy szkodzie stracił 10 mln zł.

Liczby nie kłamią

Aby ubezpieczenia nadal spełniały swoją rolę, ich sumy muszą zmieniać się proporcjonalnie do wzrostu cen kluczowych surowców, kosztu transportu i w ogólnym ujęciu – do poziomu inflacji. I o ile przy niskiej inflacji nie ma powodów do zmartwienia – ostateczna wysokość kosztu odtworzenia nie odbiega tak bardzo od sumy ubezpieczenia – to przy wartościach kilkunastoprocentowych pojawia się poważny problem.

– W ostatnich latach koszt odtworzenia budynku wzrósł o ponad 30%. Na tym samym poziomie znalazło się średnie odszkodowanie. Zupełnie nieadekwatna do tych liczb pozostaje suma ubezpieczenia, która w tym samym czasie zatrzymała się na poziomie 7-procentowego wzrostu. To duży problem dla klienta, który nie rozumie, dlaczego po szkodzie ubezpieczenie nie pokrywa realnych kosztów odbudowy budynku – podkreśla Marcin Dębicki.