Pierwsze półrocze 2021 należy uznać za sukces zarówno w dziale I, jak i II ubezpieczeń. Wzrosty sprzedaży w dziale I o 8,96% i w II o 9,54% w porównaniu z poprzednim okresem roku 2020, pomimo panującej pandemii pozwalają przypuszczać, że TU weszły na drogę rozwoju. I oby kolejne kwartały to potwierdziły.

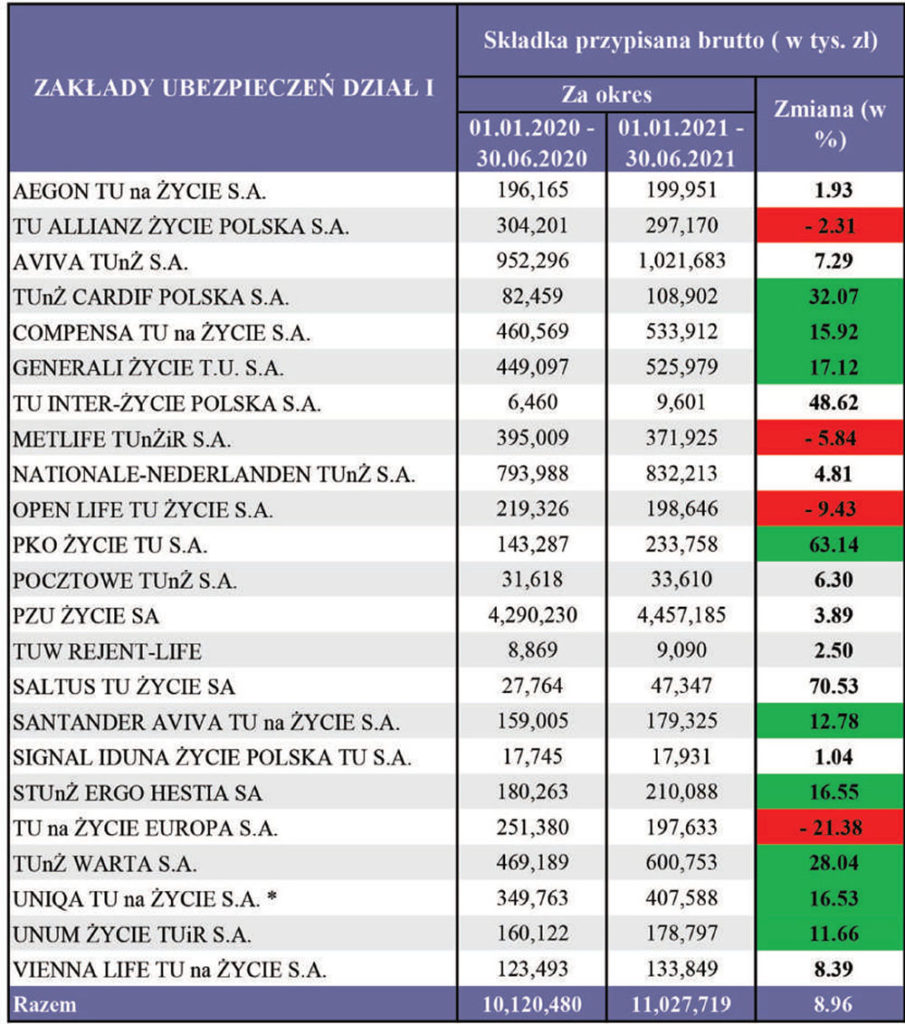

Dział I

Poprzednie podsumowania zaczynałem od wyróżnień TU, które posiadały największe wzrosty sprzedaży. Tym razem zacznę od TU, które osiągnęły spadki lub też wzrosty poniżej średniej rynkowej.

Spadki sprzedaży. Celowo pominę Open Life i TU Europa, a skupię się na Allianz i Metlife. Oba TU zanotowały spadki sprzedaży w porównaniu z poprzednim okresem 2020 r. Oba mają bardzo duże znaczenie na rynku, szczególnie przy następujących zmianach właścicielskich.

Allianz będzie przejmował bardzo dobrze funkcjonującą Avivę, od wielu kwartałów w cyklu wzrostowym wicelidera rynku. Metlife zaś został kupiony przez Nationale-Nederlanden. Wszystkie wymienione firmy mają bardzo duży potencjał, ale czy poradzą sobie z procesem łączenia bez zmniejszenia sprzedaży i redukcji stanów kadrowych zwłaszcza w sprzedaży?

Na pewno wszyscy obserwujemy sprzedaż nowej Uniqa i po zakończeniu roku będziemy robić takie porównania. Historyczne połączenie Warta Życie i HDI Gerling Życie jest dowodem spadku sprzedaży połączonych firm w porównaniu z samodzielnie funkcjonującymi. Allianz będący od wielu kwartałów w fazie spadku sprzedaży prawdopodobnie podporządkuje się w dziale I bardzo dobrze funkcjonującej Avivie. To logiczne działanie, jeśli samemu Allianz Życie nie udaje się rozwinąć sprzedaży czy wręcz ją skutecznie zmniejsza.

Tak się stało w przypadku nowej Uniqa, w której prezesem został członek zarządu spółki przejmowanej o znacznie większym udziale rynku niż spółka kupująca. W przypadku połączenia Nationale-Nederlanden i Metlife trudno wyobrazić sobie podobny scenariusz. O ile spółka przejmująca nie jest liderem wzrostów w ostatnim kwartale, to jej pozycja jest bardziej stabilna niż spółki przejmowanej, która po raz kolejny opuszcza rynek polski. I podobnie należy się spodziewać w początkowym etapie łączenia spółek spadków sprzedaży, zmniejszenia sieci sprzedaży niż jej wzrostów i rozwoju kadrowego. To dopiero kolejny etap rozwoju, w kolejnych latach. A jak faktycznie będzie, zobaczymy.

Wzrosty sprzedaży. Po I kw. wyróżniłem Wartę jako lidera wzrostów w 2021 r. Po kolejnym kwartale nadal utrzymuje ona wysokie, ponad 28% tempo wzrostu sprzedaży ubezpieczeń życiowych i jest na dobrej drodze, aby przekroczyć 1 mld zł zebranej składki po zakończeniu roku, czego nie udało się jej zrobić w poprzednich latach.

Wnioski z połączenia z HDI GERLING Życie zostały wyciągnięte, tylko szkoda, że trwało to aż pięć lat. Po połowie roku Warta posiada sprzedaż trzykrotnie większą od swojego konkurenta w dziale II ERGO Hestii. A to oznacza, że Hestia ma przed sobą duże wyzwanie, aby zwiększyć sprzedaż w ubezpieczeniach życiowych, ale czy tego chce?

Spośród dużych towarzystw ubezpieczeniowych wyróżnić należy Generali i Compensę. Utrzymują one, podobnie jak po I kw., wysokie tempo wzrostu, znacznie przewyższające średnią rynkową.

Kilka słów o PZU Życie. Wzrost sprzedaży w porównaniu z poprzednim rokiem o 3,89% brzmi pozytywnie, ale i tak jest niższy niż średnia rynkowa. A w kwotach brutto daje to wynik powyżej 160 mln zł wzrostu sprzedaży. Takiego rezultatu nie osiągnęło kilka TU po I połowie roku. Martwi jedynie wzrost wypłat odszkodowań i świadczeń brutto, które niestety są powyżej średniej rynkowej.

Trudno wymagać wysokich procentowych wzrostów sprzedaży w przypadku największego TUnŻ PZU w porównaniu z małymi TU. Ciekawe, czy PZU Życie przekroczy 9 mld zł na koniec 2021 r., czego należy mu życzyć. Warto też pamiętać, że kiedy w 2019 r. rynek gwałtownie się zmniejszył na skutek wybuchu pandemii, to PZU Życie miał wzrosty sprzedaży powyżej rynku. To dzięki PZU nie doszło do aż tak gwałtownego załamania. Podobnie było za cały rok 2020.

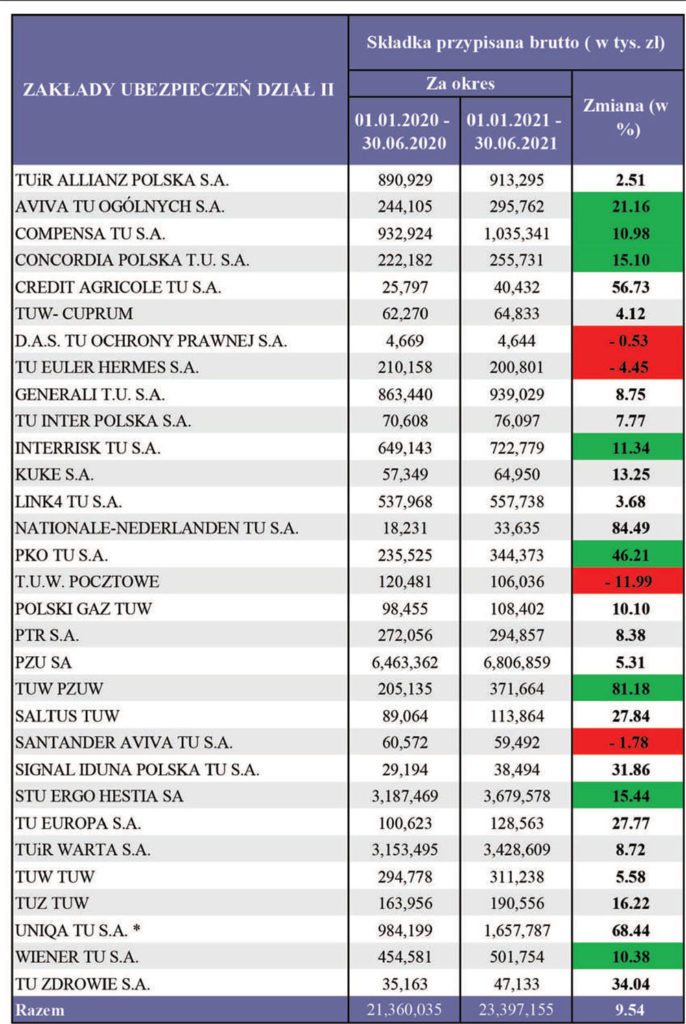

Dział II

Blisko 10% wzrostu sprzedaży w ubezpieczeniach popularnie nazywanych majątkowymi należy uznać za sukces w branży. Bardzo ciekawie zapowiada się kolejne sześć miesięcy roku i kiedy piszę ten artykuł w końcówce września, nikt nie wie, jak zakończy się III i IV kw. 2021 r. Cierpliwie będziemy na to czekać, zastanawiając się, czy zebrana składka w II dziale ubezpieczeń przekroczy 47 mld zł. Trzymamy kciuki, analizując wyniki II kw.

Przy tak dużym wzroście zebranej składki trudno przedstawiać negatywne wyniki, dlatego skoncentruję się na liderach wzrostów i wybranych towarzystwach popularnie nazywanych majątkowymi.

Grupa VIG. Na polskim rynku obecna w postaci trzech spółek: Compensa, InterRisk i Wiener. Po dwóch kwartałach tego roku każda z nich osiągnęła wzrosty sprzedaży powyżej średniej rynkowej. Niewątpliwie to sukces całej Grupy i pewne nawiązanie do 2019 r., kiedy podobne wzrosty osiągnęły te trzy wymienione TU. To dobry prognostyk dla każdej z nich i całej Grupy VIG. Czekamy na wyniki kolejnych kwartałów.

ERGO Hestia i Warta. Dwaj liderzy rynkowi nieustająco ze sobą rywalizują, stając się drugą i trzecią firmą w dziale II. Podobnie jak w poprzednich latach, Hestia osiąga lepsze wyniki, a w opublikowanych przez KNF osiągnęła wzrost znacząco powyżej średniej rynkowej, czego nie dokonała Warta w tym samym okresie. Obie zmierzają do przekroczenia 7 mld zł zebranej składki w tym roku, czego należy im życzyć.

Lider rynkowy PZU osiągnął wzrost sprzedaży o 5,31% w porównaniu z analogicznym okresem roku poprzedniego, ale niestety nie spowodowało to wzrostu udziału rynkowego w zebranej składce. Bardzo dobrą informacją jest znaczące zmniejszenie wypłaconych odszkodowań i świadczeń brutto, znacznie poniżej rynku. To dobrze świadczy o szacowaniu ryzyka u największego ubezpieczyciela w Polsce. Należy się spodziewać zebranej składki na poziomie 2019 r., a więc przekroczenia 13 mld zł.

Pojawiające się plotki dotyczące zmian w radzie nadzorczej, które to zmiany mogą mieć wpływ na układ polityczny w zarządzie PZU, nie sprzyjają stabilizacji rynku, co może się przełożyć na wyniki tego ubezpieczyciela.

W podobną polityczną tonację wpisuje się LINK4, osiągając wzrost sprzedaży o 3,68% przy wzroście rynku o 9,54%. Jak widać, zawirowania polityczne nie sprzyjają wzrostowi sprzedaży. Z zainteresowaniem będę obserwował te dwa TU i ich wyniki na koniec 2021 r.

Co się dzieje w Allianz? Choć Allianz nie zanotował spadku sprzedaży w porównaniu z ubiegłym rokiem, osiągając 2,51% wzrostu, to kolejne TU przeskoczyło go w zebranej składce. Jest nim Generali. O ile w 2019 r. Allianz zbierał większą składkę niż Compensa czy Generali, to po pierwszej połowie tego roku oba TU wyprzedzają w rankingu Allianz. I tu należy pogratulować Compensie i Generali oraz zadać powyższe pytanie zarządowi Allianz. A może potrzebne są radykalne zmiany w kadrze zarządzającej?

Drugie półrocze da odpowiedź, czy to tylko chwilowy, czy też niestety stały trend. Połączenie z Avivą może przykryć tę sytuację rynkową, ale czy da się długo ukrywać spadki sprzedaży?

Rynek wzrostu

Czego należy się spodziewać w drugiej połowie 2021 r.? Jednym zdaniem, będzie to rynek wzrostu zebranej składki i zmian w zarządach. Karuzela stanowisk to element nie tylko braku wyników, ale również sytuacji politycznej. Można osiągać wzrosty powyżej średniej rynkowej i zostać odwołanym, czego pewnie niejedna czytająca ten tekst osoba doświadczyła. Życie jest pełne niespodzianek, możemy się spodziewać jedynie permanentnej zmiany.

Włodzimierz Mazur

niezależny konsultant, wykładowca, przedsiębiorca