1 grudnia 2022 r. KNF opublikowała wyniki towarzystw ubezpieczeniowych za trzy kwartały roku 2022. Tak jak poprzednio pisałem o dużym opóźnieniu, tym razem KNF pozytywnie zaskoczyła, przedstawiając dane trzy tygodnie wcześniej niż zwykle.

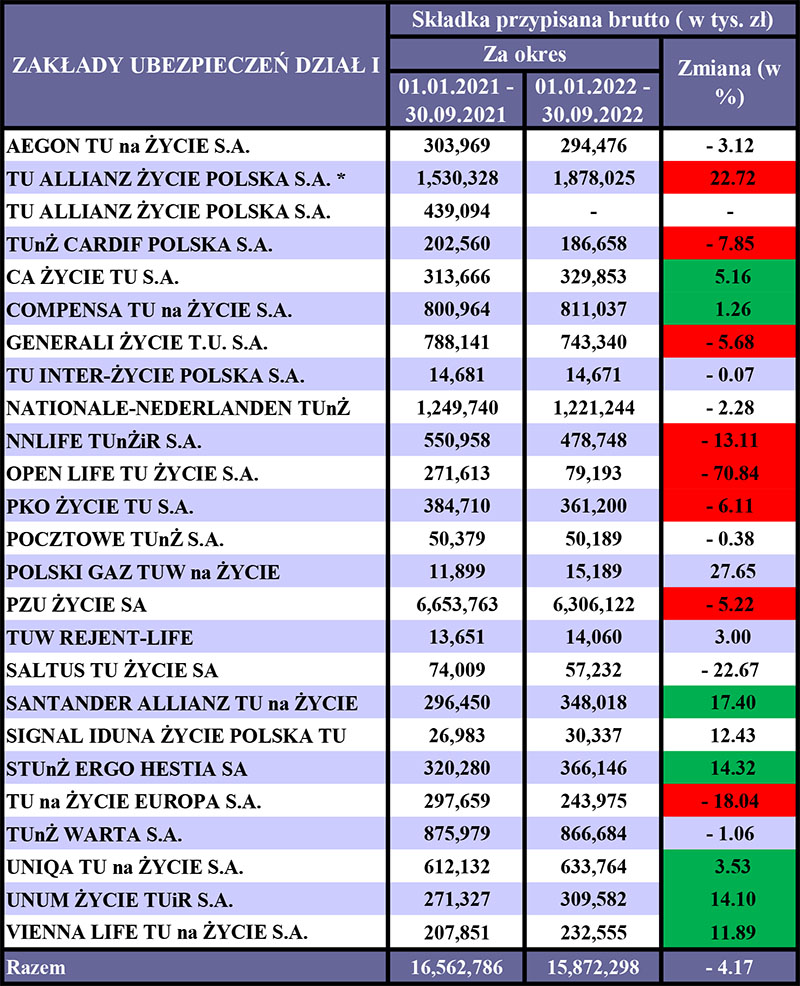

Ubezpieczenia na życie

Dział I, a więc popularna życiówka, ponownie przynosi rozczarowanie. Mamy kolejny kwartał spadków sprzedaży ubezpieczeń na życie w porównaniu z wynikami z 2021 r. Spadek sprzedaży o 4,17% w stosunku do analogicznego okresu roku ubiegłego jest tego potwierdzeniem.

Wyniki tego roku są słabsze od wyników roku 2021, czasów pandemii i ograniczonych kontaktów osobistych. Co się dzieje z towarzystwami ubezpieczeń na życie? Podsumowując wyniki za dwa kwartały 2022 r., miałem cichą nadzieję, że wyniki za trzy kwartały 2022 r. będą lepsze od wyników trzech kwartałów 2021 r. Miałem nadzieję, że towarzystwa uporały się z okresem kryzysu pandemicznego, że rozwiązały problemy rekrutacyjne, wdrożeniowe, konstrukcji produktów i systemów prowizyjnych. Miałem nadzieję, że powoli, powoli będą odzyskiwały rynek ubezpieczeń na życie.

Niestety tak się nie dzieje. Nadal TU nie dają sobie z tym rady. Straty, jakie poniosły w poprzednich latach na skutek złego zarządzania zasobami ludzkimi, są nie do odrobienia. Taki wniosek można wyciągnąć, przyglądając się wynikom po III kw. tego roku. Bardzo wielu dobrych agentów lub menedżerów odeszło z branży bądź pozakładało własne multiagencje.

W większości firm ubezpieczeniowych działami sprzedaży zarządzają osoby, które nigdy nie sprzedały żadnej polisy. Przeważnie są to bardzo dobrzy analitycy, których umiejętności wpływania na ludzi są MAŁE BĄDŹ ZNIKOME. Pewnie niewielu z nich umie sprzedać polisę na życie i pewnie niewielu utrzymywało się z systemów prowizyjnych w sprzedaży ubezpieczeń na życie. Wiedzieć a potrafić coś zrobić to jest sztuka niedostępna dla tych menedżerów. Dopóki zarządy TU tego nie zrozumieją, nie rozwiną znacząco swoich struktur.

Autorytet stanowiskowy nie jest autorytetem przywództwa wynikającego z własnych dokonań sprzedażowych. I można szkolić innych, a na proste pytanie, ile polis sprzedałeś, nic konkretnego nie odpowiedzieć – tym samym wszystko zaprzepaścić. Nie pomoże tu żaden system komputerowy sprzedaży, bo stanowi on zaledwie wsparcie do pracy własnej agentów. A tych zrekrutować, wyszkolić, wdrożyć i utrzymać jest bardzo trudno i mało osób to potrafi. Można to zaobserwować poprzez częste rekrutacje tzw. doświadczonych agentów. Wzajemne ich podkupywanie sobie nie prowadzi do rozwoju rynku, ale jedynie tworzy patologie zarządcze. Każdy dobry menedżer potrafi zorganizować własny biznes i rozwijać struktury.

W wynikach po trzech kwartałach widać TUnŻ, które uzyskały wzrosty sprzedaży. Tradycyjnie zaznaczyłem te wyniki w tabeli na zielono.

Na uwagę zasługują wyniki UNIQA. Proces łączenia tego towarzystwa z AXA prawdopodobnie się zakończył. Okresy łączenia towarzystw to trudne chwile i mają konsekwencje sprzedażowe. W przypadku UNIQA już widzimy wzrosty sprzedaży. Cieszy to, że kultura z AXA przenoszona jest do UNIQA poprzez prezesa zarządu i jego menedżerów i pewnie gwarantuje to wzrosty sprzedaży w kolejnych kwartałach. Zobaczymy, jak będzie wyglądało podsumowanie w kolejnych kwartałach.

Kolejnym towarzystwem, które chciałbym wyróżnić, jest UNUM. Jako następca Pramerica rozwija się znacznie szybciej niż jej poprzedniczka. Trzymam kciuki i gratuluję podejmowanych decyzji. Oby tak było w kolejnych kwartałach.

Kilka słów o kolejnej firmie, która jest w procesie łączenia z inną firmą. Jak wiemy, Allianz kupił Avivę. KNF podaje wzrosty sprzedaży Allianz, nie uwzględniając jednak sumy sprzedaży Allianzu i Avivy w analogicznym okresie roku ubiegłego.

Jeżeli te dane porównamy, okaże się, że nowy Allianz sprzedał mniej niż osobno Aviva i Allianz w roku ubiegłym. Takie procesy możemy zaobserwować zwykle w pierwszych kwartałach po połączeniu i to jest całkowicie normalne zjawisko.

Dokładnie to samo mamy w przypadku Nationale-Nederlanden. W tym wypadku zarówno NN, jak i NN Life, dawniej Metlife, mają spadki sprzedaży. Każda z tych firm w roku ubiegłym miała większą sprzedaż niż obecnie. Oprócz zmniejszenia sprzedaży należy zwrócić uwagę na wysokie odszkodowania i świadczenia w Nationale-Nederlanden.

Zarówno Allianz, jak i Nationale-Nederlanden mają znaczące wypłaty świadczeń i odszkodowań w porównaniu ze średnią rynkową. Może to świadczyć o złej sprzedaży w przeszłości, a konsekwencje tego są widoczne teraz. Pewnie ma to też związek z zasobami ludzkimi i menedżerskimi. Również na tym tle należy wspomnieć o największym polskim zakładzie ubezpieczeń.

PZU zanotował spadek 5,22% i jest to kolejny kwartał spadku sprzedaży ubezpieczeń na życie. Oczywiście zarząd PZU cieszy się bardzo dobrymi wynikami finansowymi, ale sprzedaż mu się zmniejsza.

Sporą niespodzianką jest spadek sprzedaży Generali po kilku dobrych kwartałach.

I na koniec wyróżnienie dla Vienna Insurance Group. Zarówno Compensa, jak Vienna Life uzyskują wzrosty sprzedaży, systematycznie kwartał po kwartale, budując stabilnie swoją pozycję na rynku.

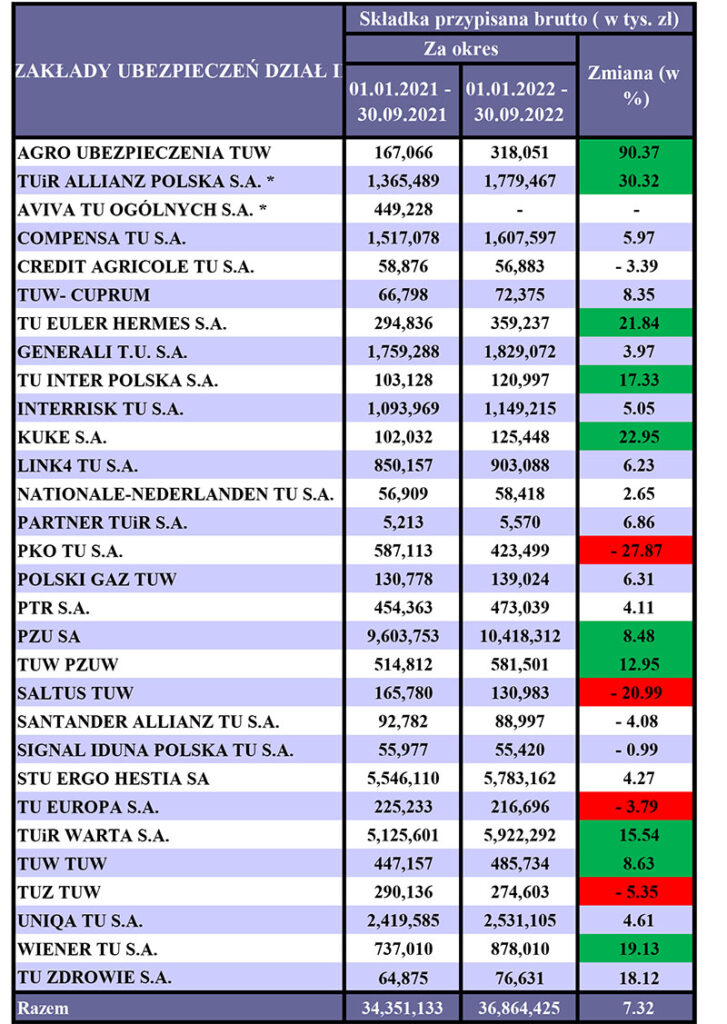

Ubezpieczenia majątkowe

Dział II ubezpieczeń rozwija się stabilnie w kolejnym kwartale. Większy wzrost sprzedaży po trzech kwartałach w porównaniu z wynikami po dwóch pozwala mieć nadzieję, że końcówka roku będzie udana dla tego działu ubezpieczeń. Wzrost sprzedaży o 7,32% w porównaniu z analogicznym okresem ub.r. czy w porównaniu ze spadkiem sprzedaży ubezpieczeń w dziale I może prowadzić do bardzo dużych dysproporcji pomiędzy sumą zebranych składek.

Dział II zebrał ok. 37 mld zł, natomiast dział I ok. 16 mld zł. Jeszcze do niedawna dział II nie przekraczał 200% zebranej składki w porównaniu z działem I. Teraz jest to 230%. Mamy więc trend rozwoju ubezpieczeń działu II i pogłębiającą się różnicę w zebranej składce pomiędzy działami ubezpieczeń.

Nasz największy polski ubezpieczyciel PZU w tym dziale osiąga wyniki powyżej średniej rynkowej.Bardzo to cieszy, że tak duża firma rozwija się szybciej niż średnia rynkowa. I należy mieć nadzieję, że to jest wzrost sprzedaży, a nie cen ubezpieczeń majątkowych.

Warta jest liderem wzrostów ubezpieczeń majątkowych. Od kilku kwartałów chwalę Wartę za systematyczny rozwój i umacnianie pozycji jako drugiej grupy kapitałowej na rynku ubezpieczeniowym. Zauważalna jest zwiększająca się różnica pomiędzy Wartą a ERGO Hestią w dziale II. A jeszcze kilka lat temu ERGO Hestia była drugą grupą kapitałową za PZU.

Allianz, podobnie jak w dziale I, po połączeniu z Avivą ma spadek sprzedaży. O ile w dziale I można to wytłumaczyć emocjonalnym traktowaniem zmiany przy połączeniu spółek przez agentów, to w dziale II jest to trudne do wytłumaczenia. Już od kilku kwartałów Allianz ma mniejszą sprzedaż niż średnia rynkowa. I pewnie po części ma to związek z tym, o czym pisałem na początku.

Vienna Insurance Group w każdej z trzech swoich spółek osiąga wzrosty sprzedaży, a największe i powyżej średniej rynkowej są w InterRisk i w Wiener. To kolejny dobry kwartał VIG.

Generalnie wyniki w dziale II należy uznać za pozytywne, poza kilkoma firmami zaznaczonymi na czerwono. Wszystkie firmy miały mniejsze bądź większe wzrosty sprzedaży. Należy tylko patrzeć, czy wynika to z faktu wzrostu cen produktów ubezpieczeniowych, czy ze wzrostu zwiększenia liczby sprzedanych produktów.

Tu jest rola zarządów, aby umiały rozgraniczyć wzrosty sprzedaży od wzrostów cen. Przy dobrej analizie szanse na wzrosty sprzedaży w kolejnych kwartałach są bardzo duże. Tego należy życzyć wszystkim towarzystwom ubezpieczeniowym, a szczególnie w końcówce roku 2022.

Włodzimierz Mazur

niezależny konsultant, wykładowca, przedsiębiorca

www.wlodzimierzmazur.pl