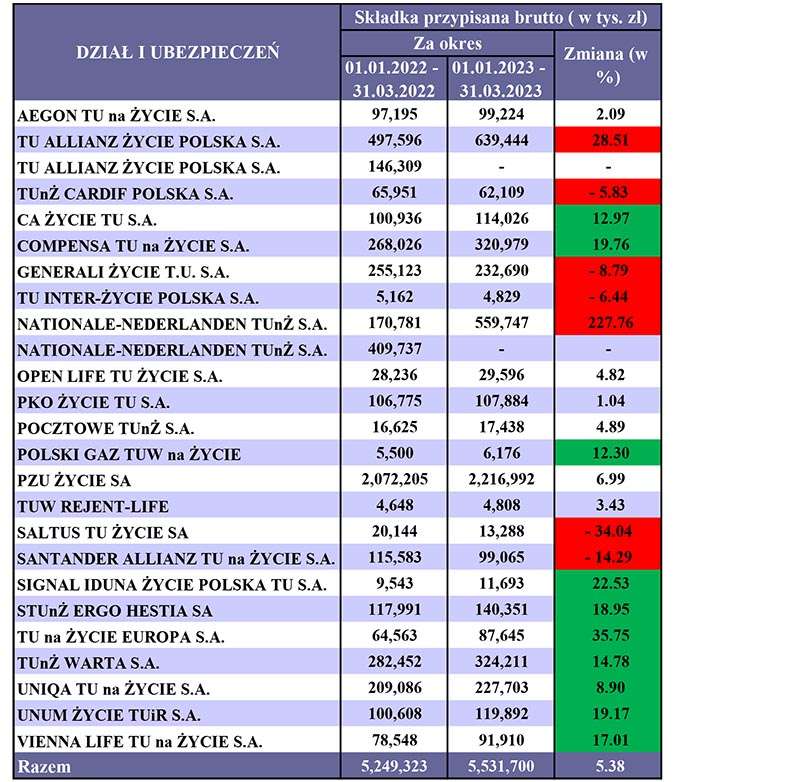

Po raz pierwszy od wielu kwartałów dział I ubezpieczeń osiągnął wzrost sprzedaży w I kw. 2023 r. w porównaniu z I kw. 2022 r. Wzrost może nie jest zbyt imponujący, bo zaledwie 5,38%, ale po wielu kwartałach spadków sprzedaży należy się cieszyć z jakiegokolwiek.

Szczerze należy powiedzieć, że wzrost w dziale I jest przeszło 2,5 raza mniejszy niż w dziale II ubezpieczeń. Ciekawe, jak ta różnica utrzyma się na koniec roku?

Czy dział I ubezpieczeń, a więc ubezpieczenia życiowe, osiągnie wynik 1/3 sprzedaży ubezpieczeń majątkowych? Przy wzroście inflacji w ubiegłym roku na poziomie 14,4% wszystkie wzrosty poniżej tego poziomu są faktycznym zmniejszeniem sprzedaży.

Pochwała dla PZU

W tabeli poświęconej ubezpieczeniom życiowym na zielono zaznaczyłem TU, które osiągnęły wzrosty sprzedaży powyżej średniej rynkowej. Swoją analizę chciałbym rozpocząć od największego polskiego ubezpieczyciela, PZU Życie.

Grupa kapitałowa, która osiąga ponad 40% udziału w rynku i zwiększająca sprzedaż powyżej średniej rynkowej, to rzecz godna odnotowania i pochwały dla zarządzających ubezpieczeniami życiowymi PZU Życie. Osiągnięty poziom prawie 7% wzrostu sprzedaży to wynik, z którego udziałowcy, zarząd, pracownicy powinni być bardzo zadowoleni. Po okresach stagnacji następuje okres wzrostu i z tego należy się cieszyć.

Może to będzie przykładem dla mniejszych firm, które nie osiągają takiego poziomu. Chciałoby się powiedzieć: duży może więcej, ale w przypadku ubezpieczeń życiowych raczej większą dynamikę powinny mieć mniejsze firmy. Tak przynajmniej było w wielu poprzednich latach.

Razem mniej efektywnie?

Spadki sprzedaży osiągają dwa TU, które dotychczas zajmowały 2. i 3. miejsce w sprzedaży ubezpieczeń życiowych. Jak pisałem w poprzednich artykułach, prawdopodobnie wynika to z faktu łączenia TU i pozbywania się nierentownego portfela. To może być przyczyną, lub niewłaściwa sprzedaż historyczna w tych TU albo firmach, które one zakupiły.

Te dwie firmy, jak widać w tabeli, to Allianz Życie, które kupiło Avivę, i Nationale-Nederlanden, które kupiło Metlife. Obie osiągnęły spadki sprzedaży w porównaniu z poprzednim rokiem, kiedy funkcjonowały oddzielnie.

Tabela pokazuje wzrosty ich sprzedaży, ale po dodaniu wyników ubiegłorocznych okazuje się, że są to spadki. Znacznie większe osiągnęło Nationale-Nederlanden, mniejsze Allianz.

Na przykładzie UNIQA widać, że ten proces można szybko zahamować, czego należy tym TU życzyć.

Wzorcowe grupy i zastanawiające Generali

Compensa Życie i Warta Życie to następni liderzy rynkowi, którzy osiągnęli wzrosty powyżej średniej rynkowej, i to kolejny kwartał, za co należy się im wyróżnienie. Grupa Warta, jak również Grupa VIG w dziale I osiągają systematycznie wzrosty sprzedaży. Dla firm, które osiągnęły spadki, mogą stanowić modelowy przykład, jak prowadzić biznes.

Wzrosty sprzedaży zauważalne są również w grupie ERGO Hestia, UNUM i pozostałych wyróżnionych na zielono.

Znaczący spadek sprzedaży – blisko 9% – osiągnęła grupa Generali. Wyniktak dużej grupy kapitałowej na pewno miał faktyczny wpływ na efekt sprzedaży całego sektora działu I. Ciekawe, czy jest to spowodowane jednostkowymi przypadkami, czy daleko idącymi zmianami w firmie. Z pewnością będziemy się temu przyglądać w kolejnych podsumowaniach kwartałów.

Generalnie powinniśmy się cieszyć ze wzrostu sprzedaży w porównaniu z I kw. 2022 r. Ważna jest też dynamika sprzedaży. Jeżeli jej wzrost jest mniejszy od stopy inflacji, to należy zastanowić się nad polityką produktową i sprzedażową danej firmy. A o tym decydują ludzie, zawsze ludzie.

Majątek w dobrej dynamice wzrostu

Wzrost sprzedaży ponad 13% w porównaniu z I kw. 2022 r. wskazuje na pozytywny rozwój tego działu. Przy wysokiej inflacji należy brać pod uwagę wzrost jednostkowej składki i liczby sprzedanych produktów.

Globalny wzrost sprzedaży możemy uzyskać poprzez wzrost cen jednostkowych bez zwiększania liczby sprzedanych produktów. Zarządzający powinni rozdzielać te dwie rzeczy, bo wtedy mają pełen obraz faktycznego wzrostu sprzedaży, a nie cen. Kolorem zielonym oznaczyłem te firmy, które uzyskały wzrost sprzedaży powyżej średniej krajowej.

Na pozytywne wyróżnienie zasługuje LINK4. Dawno nie widzieliśmy takiego wzrostu sprzedaży w tym TU. Ciekawe, czy spowodowane jest to zmianą charakteru zarządu z kontrolnego na inny? Czas pokaże, jakie będą wyniki w kolejnych kwartałach.

Kolejne duże firmy, które zasługują na wyróżnienie swoimi wynikami sprzedażowymi, to ERGO Hestia, UNIQA i blisko średniej rynkowej Warta. Jeśli duże firmy mogą dokonywać wzrostów sprzedaży, to mniejsze na pewno też. Jest to widoczne i zaznaczone kolorem zielonym w tabeli poświęconej działowi II ubezpieczeń.

Do średniej rynkowej zbliżył się nasz lider rynkowy PZU. Po I kw., zarówno w dziale I, jak i II, należy wyróżnić PZU za wzrosty sprzedaży. Z pewnością wszyscy będziemy się przyglądali tej grupie kapitałowej w kolejnych kwartałach.

Ale nie wszędzie…

Negatywne wyróżnienie przypada Allianz. Porównując jego sprzedaż po połączeniu z Avivą z okresem, w którym te firmy funkcjonowały oddzielnie, mamy spadek sprzedaży, pomimo iż tabela pokazuje wzrost, ale bez uwzględnienia tego faktu.

Już od kilku kwartałów Allianz jest w kryzysie. Na podstawie tylko samych wyników trudno wnioskować, co jest tego przyczyną. Budzi zastanowienie, dlaczego to tak długo trwa?

Kolejne negatywne wyróżnienie przypada Generali. Spadek sprzedaży powyżej 7% w ubezpieczeniach majątkowych to znacząca wartość. Przed nowym menedżmentem firmy duże wyzwanie do doprowadzenia wzrostu sprzedaży zarówno w ubezpieczeniach w dziale I, jak i II. Kryzys dotyczy tu obydwu działów.

Podsumowując wyniki I kw., należy się cieszyć, że nastąpił wzrost w sprzedaży w dziale I. Nie jest on tak dynamiczny, jak byśmy tego oczekiwali. Ważne, aby również KNF jako państwowy nadzór przyglądał się łączeniu firm ubezpieczeniowych i skutkom tych działań. Praktycznie każda taka fuzja wywołuje spadki sprzedaży. Pytanie, jak długo trzeba będzie czekać, aby powrócić do poziomu sprzed wielu lat?

Ubezpieczenia majątkowe rozwijają się szybciej niż życiowe. Czy to oznacza, że bardziej dbamy o majątki niż o nasze zdrowie? Czy może mamy słabych zarządzających w dziale I ubezpieczeń? Z pytaniem zostawiam czytelników.

Włodzimierz Mazur

niezależny konsultant, wykładowca, przedsiębiorca

www.wlodzimierzmazur.pl