Chciałbym zwrócić uwagę na kilka aspektów związanych z obsługą danych w organizacjach oraz pokazać korzyści płynące z odpowiedniej integracji systemu ubezpieczeniowego z otoczeniem. Pisząc o integracjach, mam na myśli różnego rodzaju połączenia, nie tylko te z systemami zakładów ubezpieczeń.

Chciałbym również pokazać, w jaki sposób systemy ubezpieczeniowe mogą być naturalnym hubem komunikacyjnym pomiędzy światem zewnętrznym a wewnętrznymi systemami organizacji. Skonkretyzować korzyści płynące z posiadania dobrej integracji pomiędzy systemami oraz wskazać, jak ogromny wpływ na czas obsługi spraw mają właśnie dane.

Dane w organizacji

Agencyjny system ubezpieczeniowy potrzebuje do wyliczenia składki i wystawienia polisy konkretnego zestawu danych. Ich zakres jest ściśle powiązany z produktami, które chcemy sprzedawać.

Jeżeli skupimy się na ubezpieczeniach majątkowych lub komunikacyjnych, to zauważymy, że wymagany zbiór informacji jest bardzo podobny.

W jaki sposób dostarczyć dane do wyliczenia ofert?

Najbardziej podstawowa opcja to wprowadzenie danych ręcznie. Jeżeli jednak użytkownik chce przygotować kilka propozycji ubezpieczenia i porównać oferty – to bez odpowiednio agregującego systemu jest skazany na wielokrotne powtarzanie tej samej operacji.

Dodatkowo, jeżeli oferta ma być rozszerzona o produkty uzupełniające, takie jak assistance, ubezpieczenie prawne, GAP lub inne, to tę żmudną pracę, polegającą głównie na wprowadzaniu danych, trzeba wykonać ponownie. W tym przypadku mamy do czynienia z ogromną stratą czasu, którą bardzo łatwo można zmierzyć. Korzyści płynące z optymalizacji takiej pracy podpowiadają się same.

Na szczęście opisywana sytuacja powoli jest eliminowana z naszego rynku. Dzieje się to między innymi dzięki takim rozwiązaniom jak VSoft Insurance Platform (VIP).

Warto w tym miejscu zwrócić uwagę nie tylko na (zmarnowany) czas, ale i na jakość. Każdorazowe ręczne wprowadzanie danych do jakiegokolwiek formularza niesie ze sobą ogromne ryzyko pomyłki. Zjawisko to jest bardzo często obserwowane przy wprowadzaniu np. długich nazw podmiotów – użytkownicy robią w nich nie tylko nieświadome pomyłki, ale i celowo skracają nazwy tych jednostek.

Skutkuje to powieleniem danych o tych samych podmiotach, brakiem spójności danych w systemach, pojawianiem się dodatkowych kosztów przy naprawianiu takich sytuacji, a z punktu widzenia ubezpieczeń – koniecznością wystawienia aneksu lub nawet technicznego anulowania polisy. Oprócz ewidentnej straty czasu mamy również szkody wizerunkowe organizacji oraz oczywiście straty finansowe.

Skąd pobierać dane?

System powinien umożliwiać świadome wskazanie przez użytkownika konkretnych danych, np. podmiotu w procesach biznesowych, a w przypadku, gdy ktoś wprowadza dane ręcznie, zasugerować, że takie dane już istnieją. Krótko mówiąc, powinien umożliwiać ponowne wykorzystanie istniejących informacji i w tym pomagać. Dobrym rozwiązaniem jest korzystanie z zewnętrznych źródeł danych (spoza naszej organizacji), czyli posiłkowanie się takimi serwisami jak baza GUS.

W organizacjach finansujących przedmiot ubezpieczenia, czyli np. w firmach leasingowych lub firmach świadczących usługi finansowe, zazwyczaj dane już gdzieś są – zarówno informacje o podmiotach, jak i o pojazdach czy ubezpieczanym majątku. Dane te mogły zostać podane przez klienta przy ubieganiu się o umowę leasingową, zostać pobrane z systemu importera pojazdów, mógł je wprowadzić ręcznie użytkownik systemu leasingowego itd. Takich miejsc można pewnie wymienić jeszcze kilka.

Skuteczna integracja systemów umożliwi przepływ danych i zapewni, że dane te będą już czekały na agenta w systemie ubezpieczeniowym. Będą tam już utworzone kalkulacje oraz przygotowane oferty. Dzięki takiemu rozwiązaniu agent może poświęcić swój czas klientowi – na analizę jego potrzeb i odpowiednie dopasowanie zakresu ubezpieczenia.

Dobrze prosperujący tandem, czyli system leasingowy i ubezpieczeniowy, do wprowadzania danych w ogóle nie potrzebuje pracy agenta. Bezpośrednio z systemu leasingowego w około 15 minut jesteśmy w stanie wykonać w aplikacji ubezpieczeniowej przynajmniej kilkaset kalkulacji z wieloma ofertami. Kluczem jest tutaj sprawna wymiana danych pomiędzy systemami oraz odpowiednia responsywność web serwisów zakładów ubezpieczeniowych.

VIP, nasz system do obsługi polis, posiada interfejs API, który umożliwia przeprowadzenie pełnej kalkulacji z poziomu systemu leasingowego. Łącznie ze zmianą zakresu ofert, rekalkulacją, generowaniem dokumentu porównania ofert, wystawieniem polisy.

Wspólny mianownik dla różnych produktów

Jeżeli tylko istnieją warunki biznesowe w organizacji, aby z poziomu systemu leasingowego wystawiać polisy, to technicznie jesteśmy na to w pełni przygotowani.

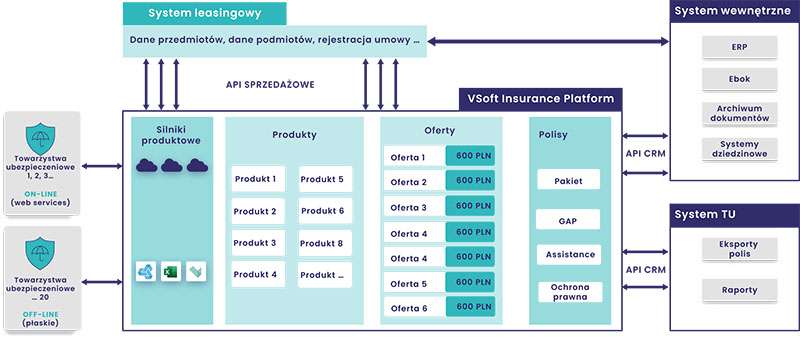

Na schemacie przedstawiliśmy możliwości wpasowania systemu VIP w istniejący ekosystem organizacji. Na początku procesu mamy tylko jeden interfejs sprzedażowy, który zasila system VIP – jest to system leasingowy. Po lewej stronie widzimy konektory do systemów kalkulujących w TU i silników taryfikacyjnych offline. Centrum to nasza platforma ubezpieczeniowa VIP, gdzie znajdują się integracje z zakładami ubezpieczeń, mechanizmy konfiguracji produktów ubezpieczeniowych i wszelkie procesy sprzedażowe i posprzedażowe.

W kontekście taryfikacji online warto wspomnieć, że każda integracja jest inna i każda posiada różne możliwości i udostępnia różne funkcjonalności. Niektóre pozwalają tylko wyliczyć składkę, inne oferują pełny proces sprzedażowy, a jeszcze inne dodatkowo pewne funkcjonalności posprzedażowe.

Po stronie systemu VIP całość jest ujednolicona i zamknięta w spójnym procesie kalkulacji. Oferty wyliczane są domyślnie na taki zakres ubezpieczenia, jaki jest skonfigurowany w VIP, zgodny z ustaleniami z TU i polityką przyjętą w firmie leasingowej lub dealerskiej. Koniec procesu sprzedażowego to znów system leasingowy, do którego trafi wygenerowana gotowa polisa ubezpieczeniowa.

Co dalej z danymi?

Co możemy zrobić po zawarciu polisy, jako system ubezpieczeniowy? Powiadomić cały ekosystem organizacji o wystawieniu polis, wygenerowaniu dokumentów itd. W organizacji jest wiele aplikacji, które czekają na takie informacje.

Jak działa takie powiadamianie w praktyce? Zaraz po wystawieniu polisy generowana jest notyfikacja o odpowiednim typie. Administratorzy sami decydują i konfigurują, które systemy są zainteresowane tym typem powiadomienia. W momencie, kiedy pojawia się nowa polisa albo dokument, dowolny system może go pobrać – np. eBok, system raportowy, archiwum dokumentów. Po wystawieniu polisy trafia ona do ekosystemu organizacji (prawa część schematu). Dużą rolę odgrywa tutaj również kwestia ustanowienia jednego systemu jako źródła prawdy oraz zależności pomiędzy nim a resztą ekosystemu.

W ten sposób przez cały czas wszystkie aplikacje operują na tych samych danych, a te systemy, które umożliwiają modyfikację danych, informują siebie nawzajem o zmianach.

VSoft SA i VIP

W VSoft budowaliśmy systemy ubezpieczeniowe głównie jako dedykowane projekty. Na przestrzeni lat wyciągaliśmy wnioski z każdego z nich i nadal to robimy. W ten sposób powstał system ubezpieczeniowy VIP, który jest stale rozwijany o nowe funkcjonalności. Ciągle pracujemy też nad tym, aby był jak najmniej skomplikowany, zarówno technicznie, jak i w obsłudze przez użytkowników.

Na koniec chciałbym wspomnieć o naszej wizji systemu ubezpieczeniowego, jako elastycznego narzędzia do wdrożenia w różnej konfiguracji. Może to być samodzielnie działający system ubezpieczeniowy lub rozwiązanie, do którego prawie nie trzeba się logować, ponieważ cała sprzedaż odbywa się przez API.

Jest to rozwiązanie, które dzięki jednej integracji zapewni szeroki dostęp do sprzedaży polis z kilku TU. Dodatkowo zapewnia narzędzia do budowania taryf offline nawet o bardzo wysokim poziomie skomplikowania.

Po więcej informacji zapraszamy na naszą stronę internetową: https://bit.ly/49Dcc1B

Grzegorz Skulimowski

architekt rozwiązań biznesowych

O autorze. W branży IT porusza się od 20 lat, informatyk także z wykształcenia – absolwent informatyki na Uniwersytecie Śląskim. Do zespołu VSoft dołączył w 2010 r. jako ekspert ds. jakości, następnie pełnił rolą analityka, dziś jest architektem rozwiązań biznesowych. Stanowi ogromne wsparcie na linii klient – firma, specjalizując się w analizie i projektowaniu systemów informatycznych. Odpowiedzialny jest głównie za rozwój platformy ubezpieczeniowej VSoft Insurance Platform.