Wyniki II kw. 2023 r. były bardzo oczekiwane. Jesteśmy po pandemii, w korporacjach zaszło bardzo wiele zmian, w tym częste modelu struktur sprzedażowych – łączenie spółek. Ponadto zmagamy się z dawno niespotykaną inflacją. Nasuwa się wiele pytań. Jak firmy poradziły sobie w tym okresie?

Które organizacje podjęły właściwe działania, a które ten czas przespały? Jak to się przełożyło na wyniki? Które firmy uzyskały większą sprzedaż od inflacji?

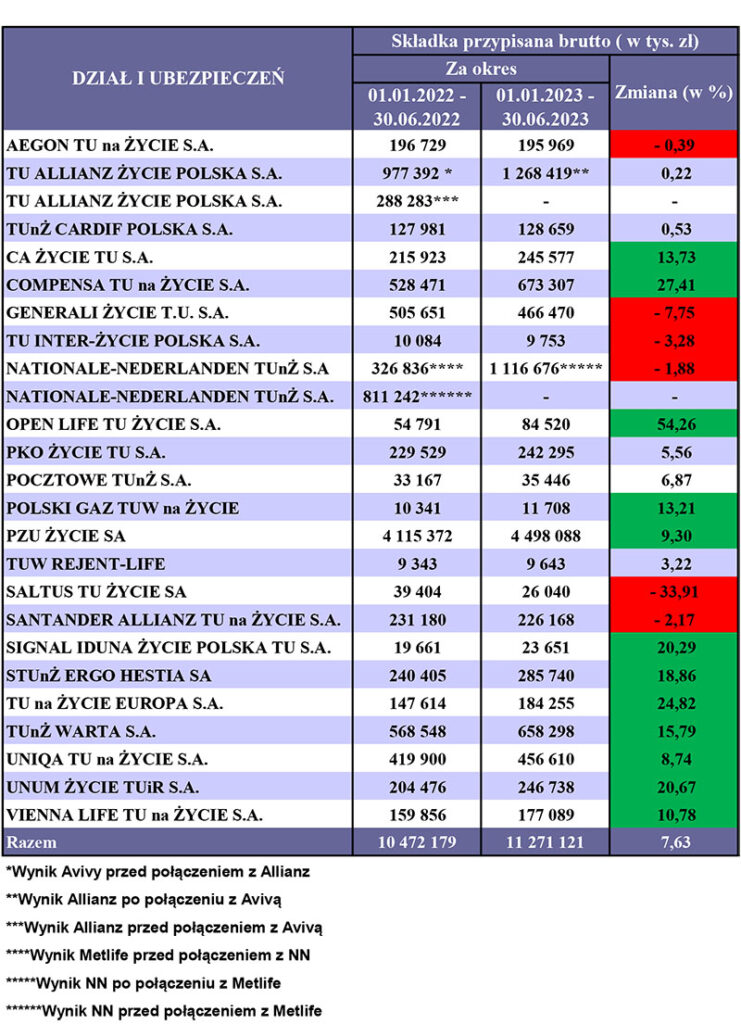

Dział I ubezpieczeń budzi duże emocje. Mniejsze zebrane składki w większości TU w porównaniu z poprzednimi kwartałami, znaczące zmniejszenie udziału w rynku, w porównaniu z ubezpieczeniami majątkowymi – to fakty po I półroczu 2023.

Potrzeba praktyków, a nie teoretyków

Wzrost sprzedaży o 7,63% to wynik znacznie poniżej stopy inflacji. Jeśli TU nie potrafią rozwijać sprzedaży, to po co zatrudniają top menedżerów odpowiedzialnych za wynik? Może pora skończyć z zatrudnianiem osób spoza branży, a skupić się na własnych wychowankach?

Ale czy taka polityka rozwoju jest prowadzona? Czy najlepsi menedżerowie jeszcze pracują, czy już poodchodzili z TU, widząc brak szans rozwoju lub nie chcąc pracować dla niekompetentnych zwierzchników? Czy zarządy towarzystw życiowych nad tym panują, czy skupiają się na słupkach excelowskich i własnych premiach?

Patrząc na wyniki działu I, trudno nie zgodzić się ze stwierdzeniem, że przeżywa on potężny kryzys. Dopóki praktycy z działu sprzedaży nie będą mieli znaczącego wpływu na TU, dopóty teoretycy zarządzania będą powoli pogrążali firmy w kryzysach sprzedażowych.

Światełko w tunelu stanowią liderzy półrocza, którzy osiągnęli wyniki powyżej stopy inflacji. Warto zacząć od lidera rynku, PZU Życie, który zwiększył swoją sprzedaż o 9,3% w porównaniu z analogicznym okresem roku poprzedniego. Jeśli największe polskie TU może osiągać wzrosty sprzedaży, to nasuwa się pytanie, dlaczego nie robią tego inne duże zakłady ubezpieczeń?

Drugi co do wielkości zakład ubezpieczeń na życie, Allianz po zakupie Avivy co prawda osiągnął minimalnie większą sprzedaż niż te dwa TU osobno przed połączeniem, ale jest to zdecydowanie poniżej średniej rynkowej. Można się domyślać, że menedżerowie dawnej Avivy mają znacznie większy wpływ na dział sprzedaży niż wcześniejsi w Allianz, co pokazywali brakiem wzrostu sprzedaży w poprzednich kwartałach.

W podobnej sytuacji znajduje się Nationale-Nederlanden po zakupie Metlife. Niestety nowa struktura dalej nie rozwija sprzedaży, osiągając wyniki gorsze niż w ubiegłym roku. Ciekawe, co jest tego powodem? Czy jakość kadry menedżerskiej, czy „trupy w szafie” widoczne po połączeniu spółek?

Znacznie lepiej z łączeniem spółek radzi sobie Allianz niż Nationale-Nederlanden. Gdzie są ci menedżerowie, który w przeszłości stanowili tutaj awangardę rynku ubezpieczeń na życie? Czy zarządzający to widzą? Na czerwono zaznaczone są pozostałe TU, które uzyskały mniejszą sprzedaż niż w ubiegłym roku.

Są też liderzy

Po słowach krytyki zasłużone gratulacje dla liderów rynkowych po II kw. 2023 r. Spośród dużych firm ubezpieczeniowych wyróżnić należy Compensę, która wyprzedziła zarówno Wartę Życie, jak i znacząco Generali. Co się dzieje w Generali?

ERGO Hestia goni swojego konkurenta, jakim jest Warta, zwiększając sprzedaż i zmieniając strukturę działu sprzedaży. Czy to pomoże, zobaczymy w przyszłości. Warta, choć osiągnęła wzrost sprzedaży powyżej średniej rynkowej, to w zebranej składce wyprzedziła ją wspomniana wyżej Compensa.

Nie należy zapominać o UNUM. Rozwija się bardzo dobrze i na pewno zaczyna to być zauważalne w statystykach. A jeszcze parę lat temu poprzednicy tej firmy nie potrafili rozwinąć sprzedaży i UNUM pozostawało małym, niszowym zakładem ubezpieczeń. Trzymam kciuki i bacznie będę się przyglądał wynikom.

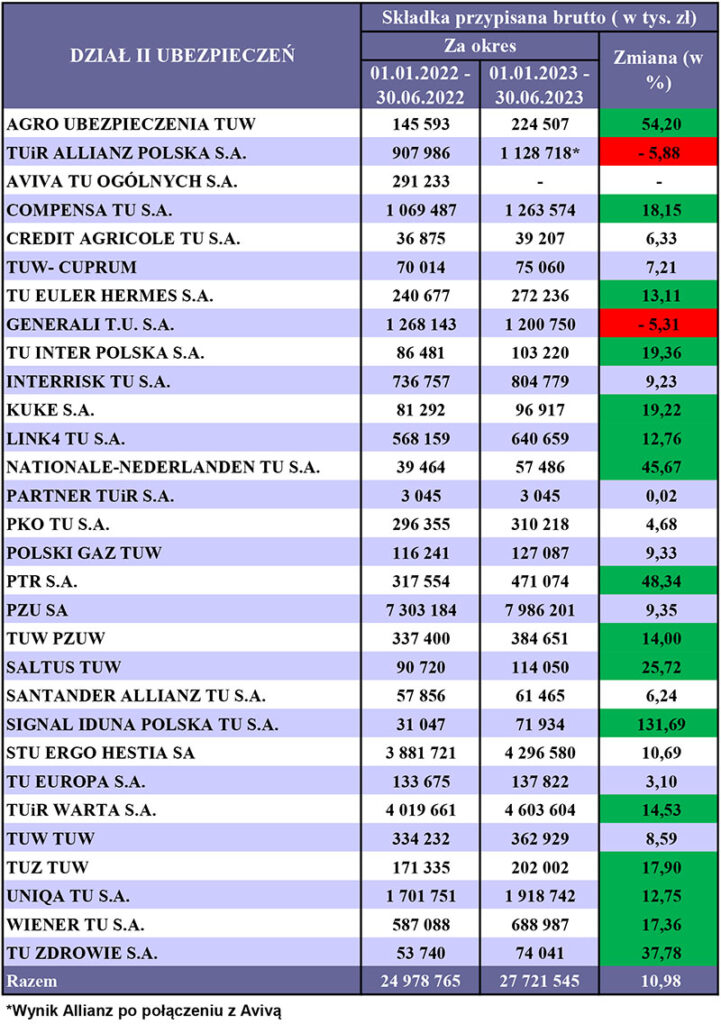

Dział II ubezpieczeń, choć osiągnął wzrost sprzedaży o 10,98%, przy inflacji wyższej niż 10% w I półroczu 2023 nie odnosi sukcesu. Wzrosty sprzedaży na poziomie inflacji można uznawać co najwyżej za kontynuację stabilnej polityki biznesowej, ale na pewno nie jest to rozwój.

Podobnie jak w dziale I, tu wyniki całego półrocza również nie zachwycają. Lider ubezpieczeń, PZU zbliżył się do poziomu inflacji, co przy jego wielkości sprzedaży należy uznać za poprawny efekt. Osiągnięcia z I półrocza 2023 pozwalają PZU utrzymać pozycję lidera, choć jego udział procentowy w rynku nieznacznie zmalał.

Druga co do wielkości firma w branży, Warta w ubezpieczeniach majątkowych osiągnęła znacznie większy wzrost sprzedaży niż średnia rynkowa. Za to należą się jej gratulacje.

Kolejna co do wielkości, ERGO Hestia ma poziom sprzedaży zbliżony do średniej rynkowej. Ciekawie zapowiada się II półrocze, biorąc pod uwagę zmiany działu sprzedaży tej firmy.

Spośród dużych ubezpieczycieli wyróżnić należy UNIQA i Compensę. Wzrosty powyżej średniej rynkowej to na pewno powody do zadowolenia dla zarządów. Szczególnie że te dwie firmy osiągnęły takie wyniki zarówno w dziale I, jak i II. Procentowo większe wzrosty osiągnęła Compensa, dlatego ją wyróżniam.

LINK4 ponownie ma zwyżki w sprzedaży. Czy jest to zasługą zmian w zarządzie? Może nie polityka, ale kompetencje powinny decydować o biznesie?

Do obserwacji w kolejnych kwartałach

Zdecydowanie należy zauważyć TU, które wyróżniam po raz pierwszy. Jest nim Agro Ubezpieczenia. Dynamika wzrostu na poziomie powyżej 50% jest godna uwagi. Choć nie jest to duże towarzystwo, ten wynik budzi respekt. I miejmy nadzieję, że nie jest to jednorazowy złoty strzał, ale efekt systematycznej pracy kadry menedżerskiej. Gratulacje dla zarządu i z pewnością warto przyglądać się wynikom tej firmy w kolejnych kwartałach.

Po wyróżnieniach czas na zimny prysznic, szczególnie dla dwóch TU. Allianz ma nieustająco problemy ze sprzedażą. Jeśli w dziale I menedżerowie Avivy mają wpływ na wielkość sprzedaży, co widać już po wynikach, to w ubezpieczeniach majątkowych dalej nie ma zmian, a nawet jest gorzej niż w poprzednich latach.

Kiedy Allianz otrząśnie się z kryzysu lub podejmie zdecydowane zmiany menedżerskie w celu rozwoju sprzedaży? W kolejnych kwartałach zobaczymy, jak czas po połączeniu spółek wpłynie na sprzedaż ubezpieczeń majątkowych. To wielka szansa dla Allianz w wykorzystaniu potencjału sił sprzedaży Avivy, skoro sami nie potrafili tego zrobić we własnych strukturach. Może więcej pracy, a nie przyjemności, panie i panowie z Allianz?

Kolejną firmą, w której widać spadki sprzedaży, jest Generali. Co się stało z tak dużą i zasłużoną marką? Jak długo będzie trwał ten kryzys? Kiedy zobaczymy wzrosty?

Ludzie i innowacje

Podsumowując wyniki minionego półrocza, należy zwrócić uwagę na dwie kwestie. Są nimi ludzie i innowacyjność w działaniu. Wszyscy wiemy, że to ludzie stanowią siłę organizacji. Umiejętności w wyszukiwaniu liderów sprzedaży czy zarządzania to wielka sztuka. Większość firm ubezpieczeniowych zaprzestała szkolenia swoich liderów, ograniczając koszty, a przez to obniżając wyniki sprzedaży, czego skutki widzimy w wielu miejscach.

Zarządzający, którzy nie mieli doświadczenia w branży ubezpieczeniowej, często pozbywali się podwładnych, którzy rozumieli ten typ biznesu, nie dbając o interes firmy, ale jedynie o własny komfort pracy.

W HR-ach pracują młode osoby, które często bez doświadczenia życiowego nie potrafią ocenić rzeczywistości, natomiast korzystają z dobrobytu zbudowanego przez poprzedników.

A pisząc o innowacyjności, mam na myśli to, że warto zwrócić uwagę na nowe produkty, które mogą być spiralą napędową do wzrostu sprzedaży, tylko trzeba je umieć odpowiednio wdrażać. Tu kłaniają się działania grywalizacyjne, o których pisałem niegdyś na tych łamach.

Włodzimierz Mazur

niezależny konsultant, wykładowca, przedsiębiorca

www.wlodzimierzmazur.pl