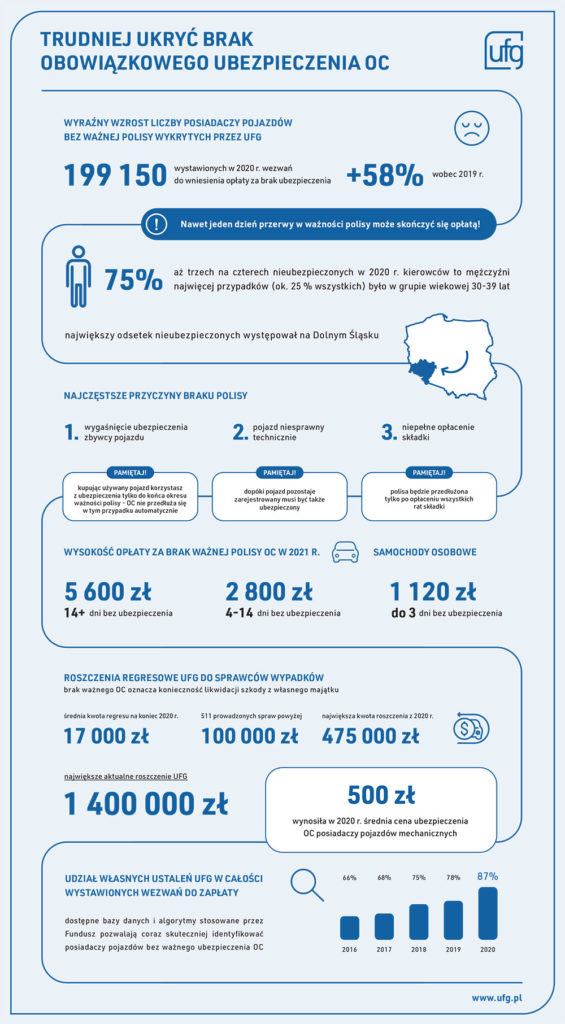

199,15 tysięcy, o 58% więcej niż w roku poprzednim – tyle wezwań do wniesienia opłaty w związku z brakiem ważnej polisy OC posiadaczy pojazdów mechanicznych wystawił w 2020 roku Ubezpieczeniowy Fundusz Gwarancyjny. Trzy czwarte nieubezpieczonych kierowców to mężczyźni.

Z danych UFG wynika, że najwięcej przypadków (ok. 25% całej grupy) osób, które nie wywiązały się z obowiązku ubezpieczeniowego w zakresie OC ppm. to kierowcy w przedziale wiekowym 30–39 lat. Najwięcej wezwań wystawiono dla mieszkańców Mazowsza, gdzie zarejestrowanych jest najwięcej pojazdów. Największy odsetek nieubezpieczonych występował jednak na Dolnym Śląsku, co zdaniem Funduszu trzeba zapewne tłumaczyć liczbą aut sprowadzonych do tego województwa zza granicy, celem ich późniejszej odsprzedaży. Najmniejszy odsetek nieubezpieczonych zanotowano w 2020 r. na Podkarpaciu.

UFG zauważył również, że ograniczenia w aktywności społecznej i gospodarczej wprowadzone w 2020 r. w związku z pandemią Covid-19 spowodowały spadek ruchu na polskich drogach. Dowodzą tego m.in. dane o wynoszącym 13,2% spadku szkód zgłoszonych zakładom ubezpieczeń. Najmniej odnotowano ich w marcu i kwietniu oraz w listopadzie i grudniu, czyli w okresach obwiązywania najostrzejszych ograniczeń.

UFG wskazuje, że pandemia stała się dla wielu kierowców wytłumaczeniem braku ważnej polisy OC ppm. Niespełnienie obowiązku ubezpieczeniowego tłumaczyli oni brakiem kontaktu z agentem, ubezpieczycielem czy placówką pocztową.

– Trudno przyjąć takie tłumaczenie w sytuacji, gdy możliwość zakupu polisy przez internet lub telefon stała się standardem. Zidentyfikowani kierowcy czy posiadacze łatwo wskazują samą pandemię jako przyczynę braku ważnej polisy OC. Fundusz oczywiście wnikliwie analizuje każdą indywidualną sprawę, w której zabrakło ochrony ubezpieczeniowej i niestety zdarzają się przypadki, w których takie wyjaśnienie jest uzasadnione. W wielu innych przypadkach słowo „pandemia” stało się wytrychem, a powołanie się na nią nie zostało w jakikolwiek sposób udokumentowane – mówi Hubert Stoklas, wiceprezes Funduszu.

UFG podkreśla, że skuteczność jego identyfikacji nieubezpieczonych pojazdów systematycznie rośnie. W 2018 r. udział kontroli własnych w ogólnej liczbie zidentyfikowanych przypadków braku OC ppm. plasował się na poziomie 75%. W 2019 r. wzrósł do 78%, a w minionym roku 87% spośród blisko 200 tys. wezwań do wniesienia opłaty za brak polisy zostało wystawionych na podstawie własnych ustaleń UFG. Liczba zawiadomień składanych przez służby uprawnione do kontroli ruchu drogowego, w tym policji, utrzymuje się od kilku lat na podobnym poziomie: w 2019 roku było ich 27,6 tys., a rok później – 26 tys.

Z danych Funduszu wynika, że przerwy w okresie ubezpieczenia pojazdu najczęściej są spowodowane wygaśnięciem ubezpieczenia zbywcy pojazdu. Druga przyczyna to błędne przekonanie o braku konieczności posiadania ważnej polisy OC ppm. dla pojazdu, który jest niesprawny technicznie i nie jest użytkowany. Kolejny częsty przypadek to nieopłacenie pełnej składki ubezpieczeniowej za poprzedni okres ubezpieczenia.

Instytucja przypomina, że sprawdzenia ważności polisy można dokonać bezpłatnie i bez konieczności pozostawienia danych osobowych przez stronę internetową Funduszu lub w smartfonie z użyciem aplikacji UFG Na Wypadek. Wystarczy wpisać w odpowiednie pola numer rejestracyjny pojazdu.

W 2021 r. wysokość opłaty za brak ważnej polisy OC dla samochodów osobowych wynosi 5,6 tys. zł. Taką kwotę trzeba zapłacić, gdy przerwa w ubezpieczeniu przekracza 14 dni. Jeżeli przerwa trwa nie więcej niż trzy dni, opłata wynosi 1120 zł, a od 4 do 14 dni – 2,8 tys. zł. Z danych UFG wynika, że 2/3 nieubezpieczonych posiadaczy pojazdów otrzymało wezwania na kwotę w pełnej wysokości. Tymczasem średnia cena polisy OC wynosiła w ub. roku zaledwie 500 zł.

Średnia ubiegłoroczna wartość roszczenia regresowego UFG wynosiła prawie 17 tys. zł, a w przypadku 66 zdarzeń tylko z 2020 roku roszczenia Funduszu przekraczały 100 tys. zł. Łącznie prowadzi on kilkaset spraw o wartości roszczenia regresowego przekraczającej 100 tys. zł. Najwyższe z nich wyniosło w ubiegłym roku 475 tys. zł. W przypadku ofiar w ludziach – rannych i śmiertelnych – wysokość odszkodowań i świadczeń zdecydowanie rośnie. Jak wynika z analiz UFG, ryzyko spowodowania wypadku, w którym ktoś zostanie ranny, jest wśród kierowców nieubezpieczonych czterokrotnie wyższe niż w przypadku posiadających polisę. Trzykrotnie wyższe jest natomiast ryzyko spowodowania wypadku z ofiarą śmiertelną.

Najwyższe roszczenia regresowe aktualnie dochodzone przez Fundusz przekraczają 1 mln zł. Rekordzista ma do zwrotu ponad 1,4 mln zł za wypadek spowodowany nieubezpieczonym motocyklem, w którym potrącił rowerzystkę. W wyniku odniesionych obrażeń kobieta zmarła. Kolejny sprawca musi zwrócić 1,37 mln zł, ponieważ w wyniku wypadku jego pasażer doznał złamania kręgosłupa i jest sparaliżowany. 511 spraw regresowych prowadzonych obecnie przez Fundusz dotyczy roszczeń przekraczających 100 tys. zł.

– Sens identyfikowania nieubezpieczonych pojazdów jest zupełnie inny niż mogłoby się to wydawać posiadaczom czy kierowcom, do których kierujemy informacje o konieczności uiszczenia opłaty za przerwę w ochronie ubezpieczeniowej. Tym sensem jest prewencja. Opłata ma przypomnieć o tym, że zarejestrowany pojazd mechaniczny musi być ubezpieczony. W przeciwnym razie posiadacz pojazdu bierze na siebie ryzyko strat w majątku osobistym kilka- czy nawet kilkudziesięciokrotnie większych od najwyższej stawki opłaty. Ryzykuje tym samym straty dla swojego domowego budżetu sięgające setek tysięcy złotych. Może to de facto oznaczać upadłość konsumencką sprawcy – wyjaśnia Hubert Stoklas.

Artur Makowiecki

news@gu.home.pl