To oczywiste, że nie tylko wielkość sprzedaży decyduje o zadowoleniu akcjonariuszy. Podstawowym wynikiem jest zwrot z kapitału i wypłacona im dywidenda. Czyli zyski towarzystw ubezpieczeniowych.

Niestety, raporty KNF dotyczą tylko wielkości sprzedaży. I tylko to mogę w tych artykułach oceniać i komentować na swój sposób, bowiem nie ma zbiorczych zestawień przedstawiających i porównujących zyski towarzystw ubezpieczeniowych. A szkoda.

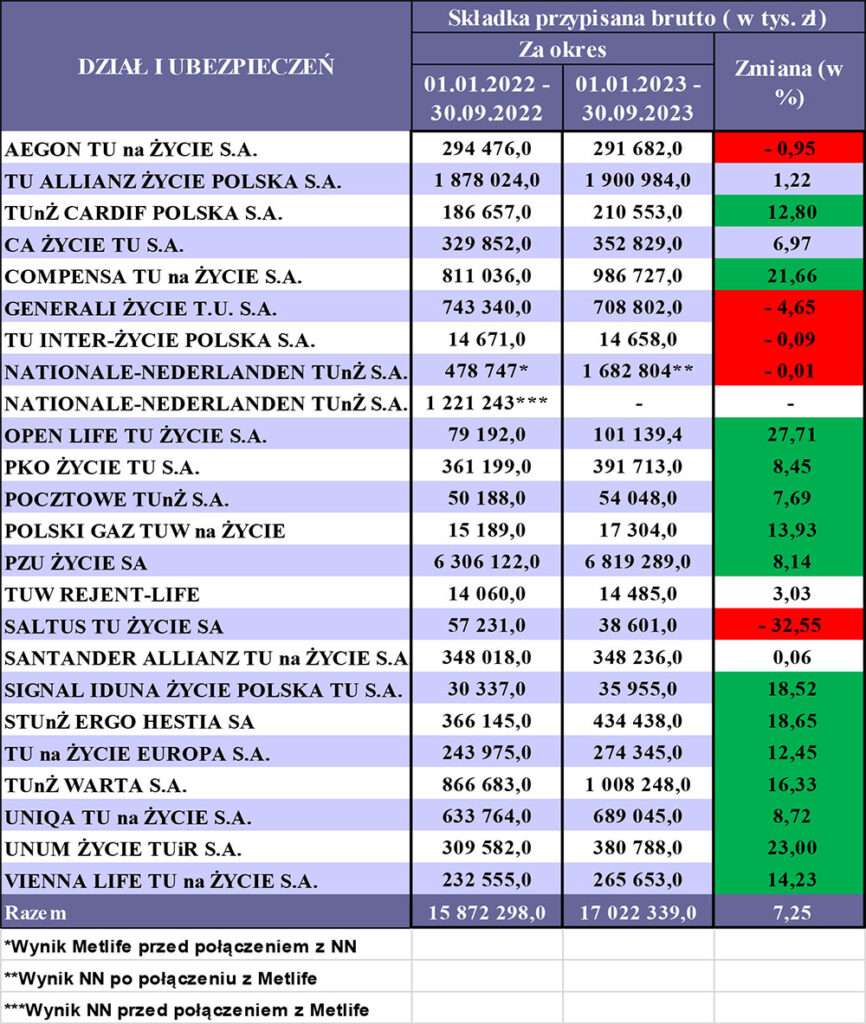

DZIAŁ I

Łyżka dziegciu

Podsumowując wyniki Działu I ubezpieczeń, należałoby zacząć od lidera rynkowego PZU Życie. Sukcesem należy nazwać wzrost sprzedaży powyżej średniej rynkowej największego polskiego towarzystwa ubezpieczeniowego.

Sukces PZU Życie to jednak beczka miodu niepozbawiona łyżki dziegciu – dynamiczny rozwój tego towarzystwa związany jest ze zwolnieniem w październiku 2023 r. dwóch kluczowych menedżerów zarządzających siecią sprzedaży ubezpieczeń życiowych. A jeszcze niedawno można było czytać o ich wynikach. Myślę, że nie pozostaną długo bez angażu na rynku pracy, a co skuteczniejsi członkowie zarządów szybko ich zatrudnią.

Wyrazy uznania za dynamikę

Jest wiele towarzystw ubezpieczeniowych, które osiągnęły wzrosty powyżej średniej rynkowej, i te w tabeli zaznaczone są na zielono. Tradycyjnie wyróżniam TUnŻ Warta, która przekroczyła 1 mld zł zebranej składki po trzech kwartałach 2023 r. Zanosi się na rekordowy wynik Warty po zakończeniu IV kw., czego jej z sympatią życzę.

Kolejny duży gracz zbliżył się do 1 mld zł zebranej składki. Jest to Compensa, której niewiele zabrakło do przekroczenia tej kwoty. Słowa uznania za dynamikę wzrostu.

Nie sposób wyróżnić wszystkie towarzystwa zaznaczone w tabeli na zielono, ale o jednym jeszcze chcę napisać. W poprzednich artykułach wspominałem o TU, które ma dużą dynamikę wzrostu i widać pozytywne zmiany, jakie w nim zaszły. Chodzi o Unum. Nie znam menedżerów zarządzających Unum, ale wzrost o 23% jest doskonałym wynikiem, godnym naśladowania przez inne towarzystwa ubezpieczeniowe.

Byłoby niesprawiedliwe, gdybym napisał, że tylko małe TU mogą mieć taką dynamikę rozwoju. Duże też mogą to osiągnąć, tylko potrzebne są dobre kadry zarządzające. Faktyczny autorytet przychodzi z czasem i jest konsekwencją rozwoju pionowego w firmie. Pamiętam epokę, gdy aby zostać menedżerem sprzedaży dowolnego poziomu, trzeba było samemu udowodnić swoje umiejętności sprzedażowe. Ciekawe, czy dzisiejsi menedżerowie sprzedaży, zarządzający, potrafiliby się utrzymać na systemach prowizyjnych, które sami tworzą. Czy nie jest tak, jak powiedziała zwolniona menedżerka: zarządzać mogę, ale nie sprzedawać.

Wzrosty poniżej średniej

Przedstawiając wyniki towarzystw ubezpieczeniowych, warto zwrócić uwagę na cztery TU, które nie osiągnęły wzrostu powyżej średniej rynkowej. Generali nadal osiąga spadki w porównaniu z ubiegłym rokiem, jednak zauważalna jest ich mniejsza dynamika niż po dwóch kwartałach bieżącego roku. Trzymam kciuki za Generali.

Kolejne dwa towarzystwa, na które chcę zwrócić uwagę, to drugi i trzeci gracz polskiego rynku ubezpieczeń na życie, a mianowicie Allianz i Nationale-Nederlanden. Obie te firmy przechodzą połączenie z podmiotami, które kupiły. To jest bardzo skomplikowany proces, potrafi trwać kilka kwartałów. W obydwu towarzystwach widać już mniejszą dynamikę spadków niż po II kw. tego roku.

Oczekiwania wszystkich są takie, że jeżeli dokłada się sprzedaż jednego towarzystwa do drugiego, to powinny być wzrosty, a nie spadki sprzedaży. A jeśli następują spadki? To oznacza, że coś zostało pominięte albo niedokładnie zrobione. I z tym chcę zostawić zarządzających sprzedażą tych dwóch towarzystw ubezpieczeniowych, bo pewnie właściciele domagają się wzrostu sprzedaży, a w przyszłości większej dywidendy.

Co z tą sprzedażą?

We wcześniejszych artykułach prawie nigdy nie pisałem o Aegonie. W tabeli widać spadki sprzedaży w porównaniu z ubiegłym rokiem. W ciągu ostatnich kilku lat również nie ma wzrostów. Wielkość sprzedaży po trzech kwartałach w 2020 r. wynosiła więcej niż po trzech kwartałach 2023 r. Co się dzieje ze sprzedażą w Aegonie?

Dla porównania Warta pomiędzy III kw. 2023 a III kw. 2020 r. osiągnęła 38,5% wzrostu sprzedaży. Unum w tym samym okresie osiągnął wzrost sprzedaży o 57%.

Tak duże towarzystwo, jakim jest PZU Życie, osiągnęło wzrost sprzedaży w ciągu tych trzech lat o 4%. Nawet słabo rozwijający się rynek ubezpieczeń na życie, pomiędzy III kw. roku 2020 a III kw. 2023 r. osiągnął wzrost sprzedaży o 10,6%. Ciekawe, czy coś z tym zrobi nowy właściciel.

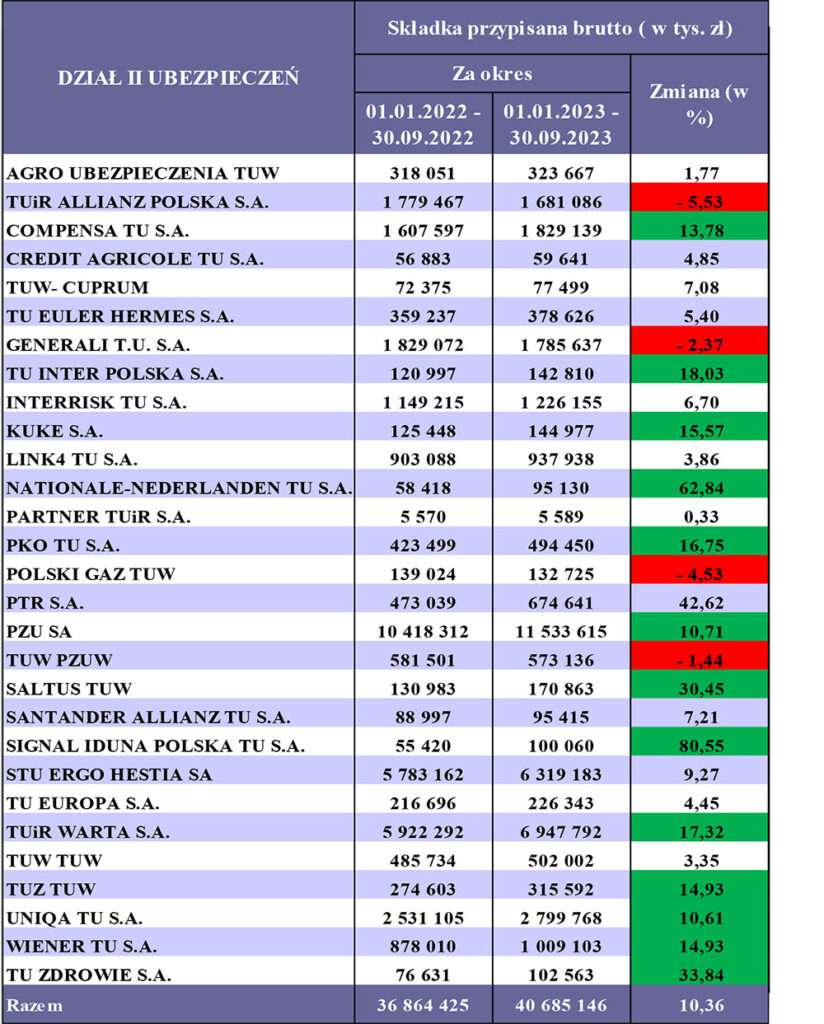

DZIAŁ II

Wysoki potencjał

Dział II ubezpieczeń osiągnął znacznie większe wzrosty niż I. Od wielu kwartałów ten dział, popularnie nazywany majątkowym, znacznie szybciej rozwija się od I, popularnie nazywanego życiowym. Potencjał rynkowy działu ubezpieczeń majątkowych jest bardzo wysoki. Możliwe do osiągnięcia wzrosty sprzedaży na poziomie 60–80% potwierdzają tę tezę. SIGNAL IDUNA po wielu latach braku rozwoju nareszcie zaczyna zdobywać rynek. To niezrozumiałe, że firma z tak dużym potencjałem i tak dużą rozpoznawalnością marki nie potrafiła tego wykorzystać na polskim rynku. Miejmy nadzieję, że nowa pani prezes będzie spiralą napędową tego biznesu.

Wzrosty sprzedaży przekraczające 60% osiągnęło nareszcie Nationale-Nederlanden w ubezpieczeniach majątkowych. To, co nie było możliwe przez wiele lat, stało się nagle rzeczywistością. Jeśli życiówka nie spełnia oczekiwań, zawsze można sprzedawać więcej w majątku. Ten obszar może zapełnić dziurę przy braku sprzedaży lub małej sprzedaży ubezpieczeń życiowych. Może to będzie kolejny etap rozwoju Nationale-Nederlanden na rynku polskim w ubezpieczeniach majątkowych.

Nasz lider rynkowy PZU osiągnął wzrost sprzedaży w ubezpieczeniach majątkowych powyżej średniej rynkowej. To bardzo dobry przykład, że można osiągać więcej niż średnia rynkowa dla wszystkich pozostałych towarzystw ubezpieczeniowych. PZU, Warta, UNIQA osiągnęły wzrosty powyżej średniej rynkowej. Blisko tego wyniku była ERGO Hestia. Widać już wzrosty sprzedaży ERGO Hestii i prawdopodobnie wychodzi z kryzysu w ubezpieczeniach majątkowych i życiowych. Duzi gracze rynkowi udowadniają innym, że można zwiększać sprzedaż.

Dziwnie słabo

Dalej dużym zaskoczeniem są słabe wyniki Allianz i Generali w ubezpieczeniach majątkowych.

Jeśli chodzi o Allianz, można zrozumieć problemy z połączeniem spółek szczególnie w obszarach życiowych. Trudno sobie wyobrazić problemy w ubezpieczeniach majątkowych tych dwóch łączących się firm, a więc Allianz i Avivy. W ubezpieczeniach majątkowych powinny występować natychmiastowe wzrosty. Niestety ich nie ma. Allianz od dłuższego czasu ma problemy ze sprzedażą ubezpieczeń majątkowych. Na razie nie widać impulsu wzrostu sprzedaży w majątku po połączeniu tych spółek. Miejmy nadzieję, że on nastąpi.

Trudno nie zauważyć spadków sprzedaży w tak dużej firmie, jaką jest Generali. Zarówno w dziale I, jak i II po trzech kwartałach 2023 r. w porównaniu z trzema kwartałami 2022 r. jest mniejsza sprzedaż. To musi budzić niepokój ze względu na wielkość tej firmy. Miejmy nadzieję, że doświadczone grono menedżerów zarządzających zmieni ten trend zarówno w I, jak i II dziale ubezpieczeń. Czekamy na te zmiany.

Przykład dla łączących się firm

Pozytywnym przykładem dla wszystkich łączących się firm może być UNIQA. Przyglądając się wynikom zarówno w dziale I, jak i w dziale II, zauważyć możemy wzrosty sprzedaży powyżej średniej rynkowej. I tu widać dobrą pracę zarządu i menedżerów zarządzających zarówno w jednej, jak i w drugiej spółce.

Oczywiście nie było tak łatwo na początku, ale UNIQA udowadnia, że procesy łączenia spółek ma za sobą i można to przekuwać już w sukces wzrostu sprzedaży, czego zarządowi i menedżerom sprzedaży w UNIQA życzę.

Włodzimierz Mazur

niezależny konsultant, wykładowca, przedsiębiorca

www.wlodzimierzmazur.pl