Rozmowa z Dorotą Winiarz, dyrektorką ds. sprzedaży i rozwoju sieci w NAU SA

Aleksandra E. Wysocka: – NAU jest już na rynku ponad 20 lat. Powstaliście jako Nauczycielska Agencja Ubezpieczeniowa. Ile jest w Was tej oświaty? Jak mocno jesteście związani z branżą edukacyjną?

Dorota Winiarz: – Oświata i edukacja to nasze DNA. I jak najbardziej się tego trzymamy. Mamy dedykowaną ofertę dla tego sektora, którą intensywnie rozwijamy. Natomiast od blisko dziesięciu lat budujemy drugi filar, który zajmuje się sprzedażą multiagencyjną. Ten kanał również rozwija się bardzo szybko i prężnie. Współpracujemy już z blisko półtora tysiącem agentów.

W tej chwili multiagentom nie jest lekko ze względu na niskie stawki w ubezpieczeniach komunikacyjnych. Czy komunikacja stanowi istotną część Waszej sprzedaży?

– Obecnie ok. 75% naszego portfela to właśnie komunikacja, z czego 25% polis komunikacyjnych jest obudowanych ubezpieczeniami dobrowolnymi. Prawdą jest, że składki w ubezpieczeniach komunikacyjnych zachowują się bardzo, powiedzmy, nietypowo. Sytuacja rynkowa wskazywałaby, że powinny być coraz wyższe, natomiast od kilku kwartałów niemal stoją w miejscu, a momentami wręcz spadają.

Lipiec był chyba pierwszym miesiącem, w którym składki zaczęły reagować na sytuację ekonomiczną. Likwidacja szkody po prostu staje się bardzo droga. Zarówno koszty pracy, jak i dostępność części zamiennych muszą mieć przełożenie na cenę ubezpieczenia.

Aby zapewnić stabilność i bezpieczeństwo naszego biznesu, musimy polisy komunikacyjne obudowywać innymi ubezpieczeniami. I rzeczywiście, coraz większą część portfela NAU stanowią ryzyka dobrowolne. To jest nasze wyzwanie na najbliższe miesiące – rozwój ubezpieczeń majątkowych, życiowych i korporacyjnych. Czyli ta część produktów ubezpieczeniowych, która charakteryzuje się dużą stabilnością cenową.

A jak wygląda sytuacja w ubezpieczeniach mieszkaniowych? Co NAU obserwuje w tym sektorze?

– Kilka lat temu wszyscy ubezpieczyciele starali się pozyskać rynek mieszkaniowy. Wówczas towarzystwa, żeby związać ze sobą klienta na kilka lat, wprowadziły do oferty polisy trzyletnie. Wtedy były one świetnym rozwiązaniem. Natomiast nikt nie przewidział, że sytuacja zmieni się tak szybko.

W tej chwili wiele towarzystw ubezpieczeniowych wycofuje się z trzylatek, ponieważ wartość nieruchomości zmienia się w zasadzie z dnia na dzień. Nie bez znaczenia są zjawiska pogodowe, które kiedyś dotykały nas przez kilka miesięcy w roku, obecnie pojawiają się o każdej porze, często powodując duże szkody. To wymusza też reakcję rynku.

Towarzystwa bardzo mocno podnoszą składki. Dla multiagentów jest to kolejne duże wyzwanie i wiąże się to również z ciągłą edukacją klienta. To my, pośrednicy, jesteśmy odpowiedzialni za uświadomienie klientowi, że polisa ubezpieczenia mienia powinna zabezpieczyć je w pełni. Na podstawie realnych wartości oraz biorąc pod uwagę wszystkie zmiany klimatyczne, które mogą je dotknąć.

Trwają wakacje, które są tradycyjnie okresem bliższych i dalszych podróży. Ważnym elementem odpowiedzialnej turystyki są odpowiednie ubezpieczenia, które zabezpieczają m.in. koszty leczenia, ewentualnie transportu w razie nieprzewidzianych wypadków. Jakie jest miejsce ubezpieczeń turystycznych w ofercie NAU?

– W tej grupie produktowej lekcja uświadamiania klientów została wzorowo odrobiona. Nasi klienci pamiętają o tym, że muszą mieć ubezpieczenie na wyjazd, bo karta EKUZ i ubezpieczenie dodane do wycieczki w biurze podróży są niewystarczające. A my staramy się dać naszym pośrednikom odpowiednie narzędzia.

Od niedawna mamy w naszym flagowym systemie NAU24 możliwość skalkulowania i sprzedawania ubezpieczeń turystycznych. Proces wystawienia polisy kosztów leczenia za granicą zajmuje niespełna 3 minuty. Dlatego też możemy bezproblemowo i kompleksowo obsłużyć naszego klienta w tym temacie.

Pojawiło się magiczne hasło: „system”. NAU od dłuższego czasu pracuje nad swoim narzędziem sprzedażowym i włącza do niego coraz to nowe produkty i funkcjonalności. Czym już możecie się pochwalić, a nad czym jeszcze pracujecie?

– NAU24 to jest nasza perełka, którą cały czas udoskonalamy. Jest to nowoczesne środowisko pracy agenta, a więc platforma sprzedażowa, a nie porównywarka, jak mówią niektórzy. Rozwijamy ją w trzech segmentach. Po pierwsze, jest to intuicyjny system wspierający pracę agenta. Po drugie, aplikacja mobilna. A po trzecie, narzędzie online. O tej trzeciej, ostatniej części powiem tylko, że jest w fazie testów, na razie nie będę więc zdradzała szczegółów. Opowiem za to szerzej o tych dwóch pierwszych aspektach, które są dla nas niezwykle ważne.

System wspiera agenta, zbiera i analizuje informacje, aby pomóc w kompleksowej i wieloletniej obsłudze klienta. W NAU24 agent może wyliczyć, przedstawić ofertę i przedstawić polisę w zakresie ubezpieczeń komunikacyjnych, mieszkaniowych i turystycznych. W pełni obsłuży też wszystkie wznowienia. Narzędzie umożliwia zarówno przeliczenie składki, jak i wystawienie polisy oraz zabezpiecza zrobienie Analizy Potrzeb Klienta (APK).

Aplikacja mobilna pozwala natomiast agentowi na pracę zdalną. Jest wyposażona w skaner kodów AZTEC, który bardzo mocno przyspiesza proces przygotowania kalkulacji dla klienta, umożliwia zdalne oględziny, automatyczne rozliczanie zdjęć i rejestrację pełnej dokumentacji.

Czego jeszcze oczekują agenci, a co Wy jako NAU możecie im zaoferować, żeby im się pracowało lepiej?

– W tej chwili kończymy bardzo ważny projekt. Łączymy NAU24 z narzędziem obsługowym dla naszych agentów, tak żeby w jednym miejscu mogli mieć zarówno obsługę swojego klienta, jak i pełną komunikację z nami. Otrzymują tam wszystkie raporty prowizyjne i sprzedażowe. A więc wszystkie dane są już w jednym miejscu.

Skończyliśmy w zasadzie testy, czekamy już tylko na ostatnie dokumenty i mam nadzieję, że w najbliższych dniach będziemy mogli poinformować wszystkich, że narzędzie jest gotowe do pracy.

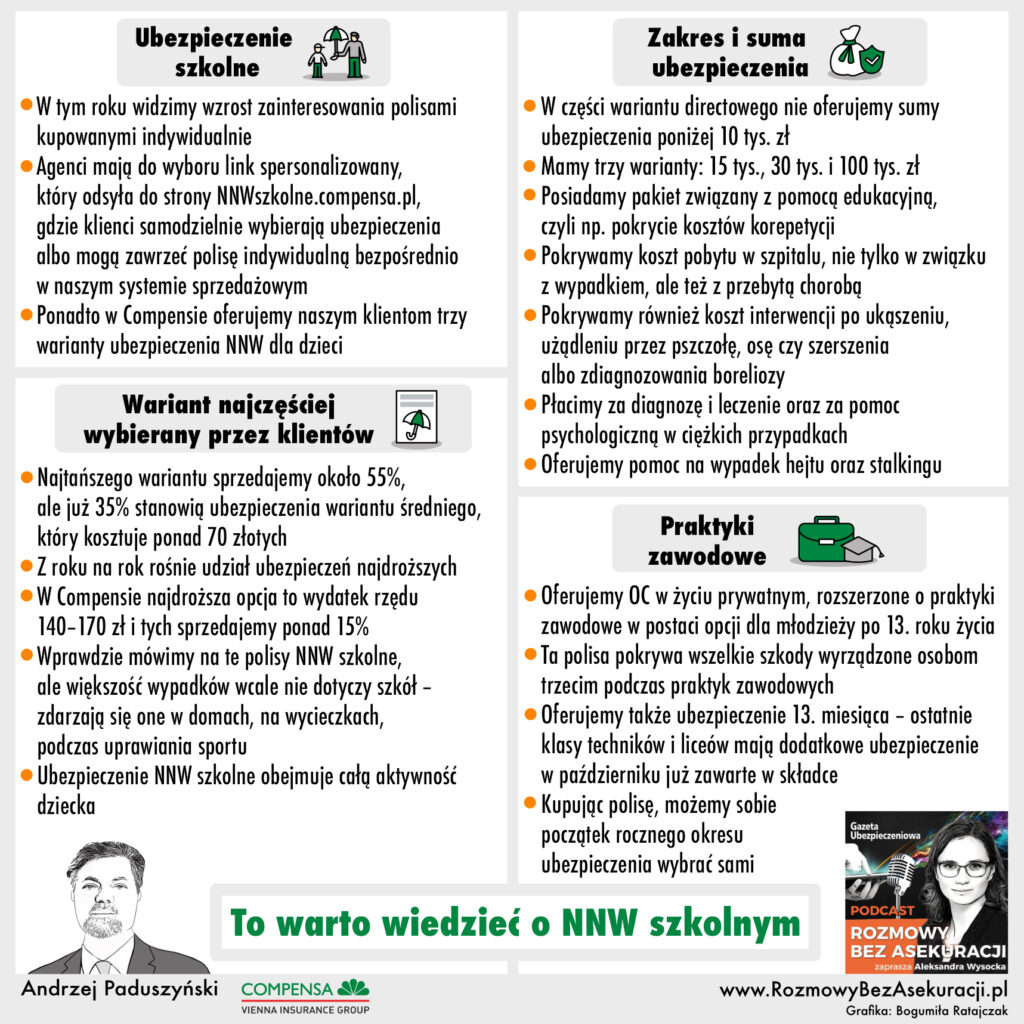

Wracając do nauczycielskiego DNA… Jak podchodzicie do ubezpieczeń szkolnych? Czy to istotna linia biznesowa NAU?

– NNW szkolne jest dla nas bardzo istotnym ubezpieczeniem. Jesteśmy od wielu lat związani z oświatą i stanowi to naszą niewątpliwą przewagę rynkową. Chcemy to wykorzystać, edukując rodziców o świadomym kupowaniu ubezpieczeń, dlatego też do tego projektu zaprosiliśmy naszych partnerów biznesowych – agentów.

Od kilku lat mamy sklep, w którym każdy rodzic może bezpośrednio zakupić u nas ubezpieczenie. Agenci dostają indywidualne linki, które prowadzą na stronę, gdzie można obejrzeć pełny zakres ubezpieczenia. Sprawdzić, jakie są ryzyka czy sumy ubezpieczenia, i świadomie wybrać zakres polisy, która w pełni zabezpieczy dziecko.

To jest trudny rynek, bo wymaga bardzo dużo pracy u podstaw, ale widzimy, że rzeczywiście coraz więcej osób się tym interesuje, że nie tylko szuka dokumentu, który jest wymagany w szkole, ale faktycznego zabezpieczenia.

Jaka jest największa przewaga NAU z perspektywy agenta?

– W ostatnich latach dynamicznie rośnie liczba osób, które z nami współpracują. Z naszych badań wynika, że najbardziej motywuje ich do tej współpracy innowacyjność NAU, czyli narzędzia, które oferujemy, ale także stabilność finansowa, która w dzisiejszych czasach jest niezwykle ważna.

Cały czas się rozwijamy i jesteśmy bardzo transparentni, a od 25 lat mamy ten sam zarząd, więc jesteśmy również stabilni! Z naszymi partnerami komunikujemy się w jak najbardziej przejrzysty sposób i staramy się robić to jak najczęściej. Myślę, że te aspekty najbardziej doceniają agenci. Właśnie dlatego nawiązują współpracę z nami.

Dziękuję za rozmowę.

Aleksandra E. Wysocka