Pomimo szumnych zapowiedzi menedżerów zarządzających w dziale I ubezpieczeń o zwiększonym zainteresowaniu rynkiem życiowym podczas pandemii po wynikach I kw. 2022 r. tego nie widać i jest wręcz odwrotnie. Czy zarządzający menedżerowie działu I nie rozumieją procesów sprzedaży ubezpieczeń, ale jedynie posługują się Excelem i podpowiedziami tych, którzy nie sprzedali żadnej polisy?

Wielkie rozczarowanie spowodowały wyniki I kw. 2022 r. w dziale I ubezpieczeń. Chodzi o kwartał, w którym byliśmy zajęci wojną wywołaną przez Rosję, kiedy wpływ pandemii na gospodarkę znacząco się zmniejszył w porównaniu z poprzednimi kwartałami.

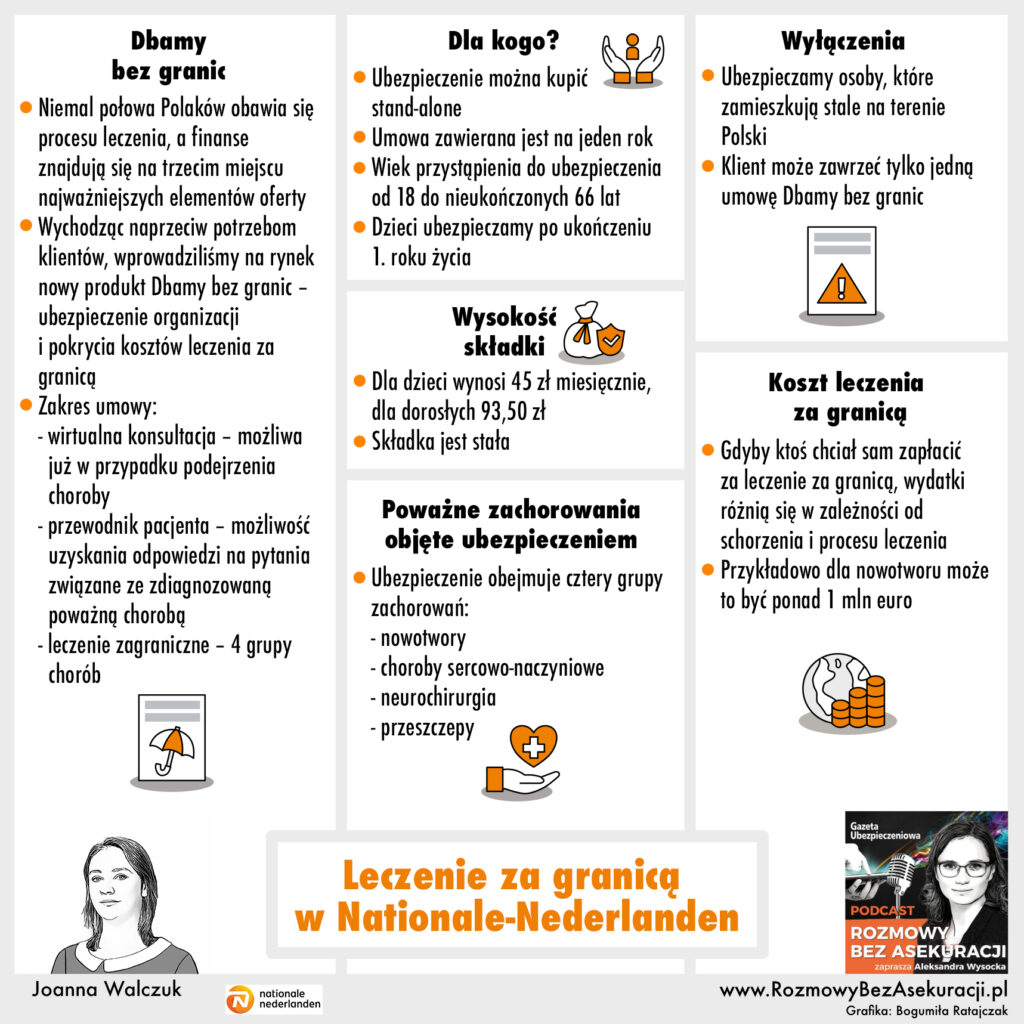

Dział I

Można było przypuszczać, że nastąpi wzrost zbieranych składek, szczególnie w dziale I ubezpieczeń. Do tego należy spojrzeć na kwartalny rozkład wielkości sprzedaży trzech największych zakładów ubezpieczeń w 2021 r. (który podawałem w „GU” nr 15/2022), aby móc przewidzieć całkowitą porażkę aktualnie zarządzających w 2022 w dziale I.

Na podstawie danych z ubiegłego roku, jeśli I kwartał ma nieznacznie mniejszą sprzedaż niż IV kw., a kwartał z najmniejszą sprzedażą jest II kwartałem w roku, to nie należy spodziewać się znaczącej zmiany trendu sprzedaży po zakończeniu II kw. 2022. Prognozuję dalsze spadki sprzedaży w kolejnym kwartale, chyba że zostaniemy zaskoczeni przez TUnŻ jakimś rewelacyjnym pomysłem.

Całkowita porażka wiąże się ze znacznym zwiększeniem wypłaconych odszkodowań i świadczeń wypłaconych brutto. TU w dziale I wypłaciły odszkodowania i świadczenia w kwocie 5,287 mld zł w porównaniu z zebraną składką w kwocie 5,249 mld zł.

Można to na różne sposoby interpretować, ale liczby nie kłamią, więcej TU wypłaciły, niż zebrały składek. Do czego to zmierza? Nawet nie chcę głośno myśleć i pytać zarządzających, do czego doprowadzają.

Jedno jest pewne, nie jest to dobry kierunek i ciekawe, jak długo rady nadzorcze będą czekać z decyzjami kadrowymi, jak długo zarządzający będą tworzyć fikcyjne modele sprzedaży, które zamiast ją rozwijać, zmniejszają ją. Do tego trzeba charyzmy, Panie i Panowie! Krytycznie odnoszę się do dużej grupy zarządzających sprzedażą na rynku.

Pomimo tak słabych wyników w I kw. 2022 są TU, które zebrały więcej składek niż w analogicznym okresie I kw. 2021 r. Zaznaczyłem je kolorem zielonym w przedstawionych tabelach. Nie sposób wymienić wszystkie TU, z reguły koncentruję się na tych dużych, które mają znaczący wpływ na rynek. Ale zrobię wyjątek i wyróżnię małe TU, które jest długo na rynku polskim. Sprawdzają się wypowiedzi członka zarządu Signal Iduna – Adama Malinowskiego. Wzrost 7,5% jest dobrym kierunkiem, aby zbierać dużą ilościowo i jakościową składkę w kolejnych latach.

Panie Prezesie, czas dołączyć do grupy większych TU i tego Panu życzę.

Spośród dużych TU na wyróżnienie zasługuje Santander Allianz. Zakup Avivy przez Allianz przyczyni się do stabilizacji jej ostatniej firmy na rynku polskim, ale czy to zaowocuje wzrostem zbieranej składki?

Allianz, który od wielu kwartałów systematycznie zmniejszał zebraną składkę, ma wreszcie szansę na poważniejsze zaistnienie na rynku polskim w ubezpieczeniach życiowych. To, co nie udawało się w ostatnich kwartałach, może się zmienić.

Ale czy topowi menedżerowie z Avivy będą chcieli zostać w Allianz? Sądząc po decyzji pani prezes Jolanty Karny, nie należy spodziewać się „łatwego” przejęcia Avivy. Czas pokaże.

Hestia nareszcie rozwija się w życiówce. Wzrost sprzedaży o ponad 14% to jeden z najlepszych wyników rynkowych. Cicha rywalizacja na rynku pomiędzy Wartą i Hestią dobrze przyczynia się do rozwoju rynku polskiego, a zwycięzcą wzrostu sprzedaży w tym kwartale jest właśnie Hestia, choć do poziomu sprzedaży Warty jej bardzo daleko. Warta ma wynik ponad dwa razy większy, a w tym kwartale osiągnęła spadki sprzedaży znacznie większe od średniej rynkowej.

Compensa zasługuje na wyróżnienie po I kwartale. Grupa VIG systematycznie od wielu kwartałów osiąga wzrosty sprzedaży. Procesy, które zachodzą w tej grupie, zasługują na uznanie i z przyjemnością będę obserwował jej wyniki w kolejnych kwartałach.

UNIQA po zakupie AXA powoli stabilizuje procesy połączenia grup kapitałowych. Choć wiele tych procesów jeszcze długo się nie zakończy, to już pierwsze wyniki sprzedażowe dają powody do optymizmu. Wzrost sprzedaży jest widoczny i tego należy życzyć Allianz przy połączeniu z Aviva.

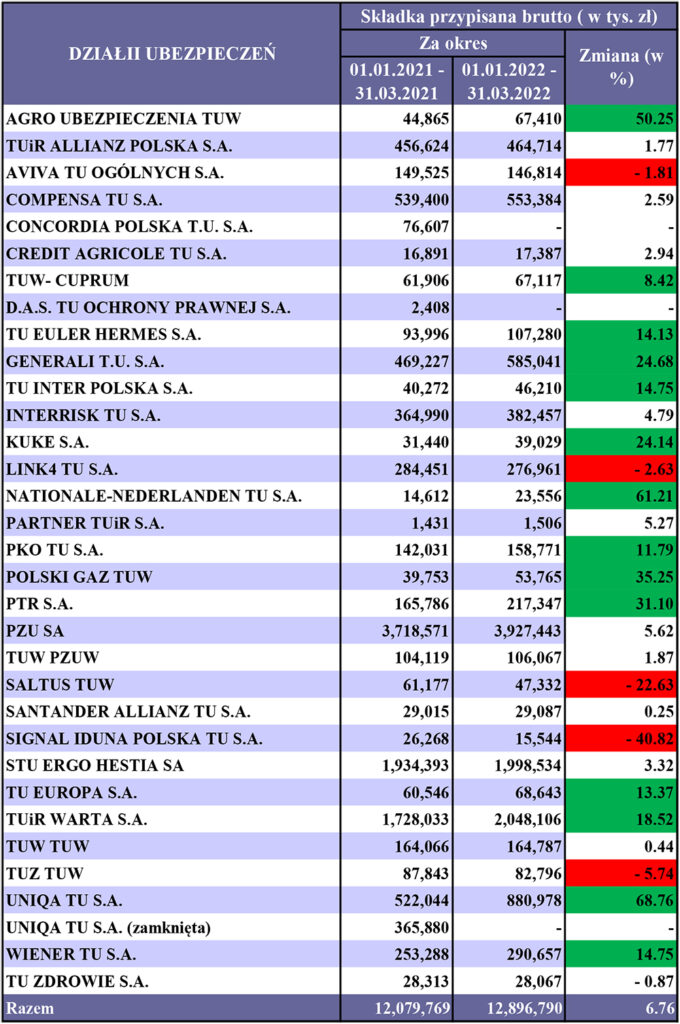

Kolejne grupy kapitałowe, które będą się łączyć, to Nationale-Nederlanden i MetLife. Niestety obie osiągnęły spadki sprzedaży i tylko po tych wynikach trudno spodziewać się sukcesu w przyszłości. Czas, jak już wcześniej pisałem, wszystko pokaże.

I jeszcze jedno wyróżnienie. UNUM od pewnego czasu systematycznie się rozwija. W 2021 r. osiągnął wzrost sprzedaży na poziomie dwukrotnie wyższym od średniej rynkowej, a w I kw. 2022 r. zwiększył swoją sprzedaż o blisko 14%. I należy życzyć temu TU rozwoju po przejęciu dawnej Pramerica, a całemu działowi I większej sprzedaży niż wypłat świadczeń i odszkodowań, bo wtedy biznes ma sens.

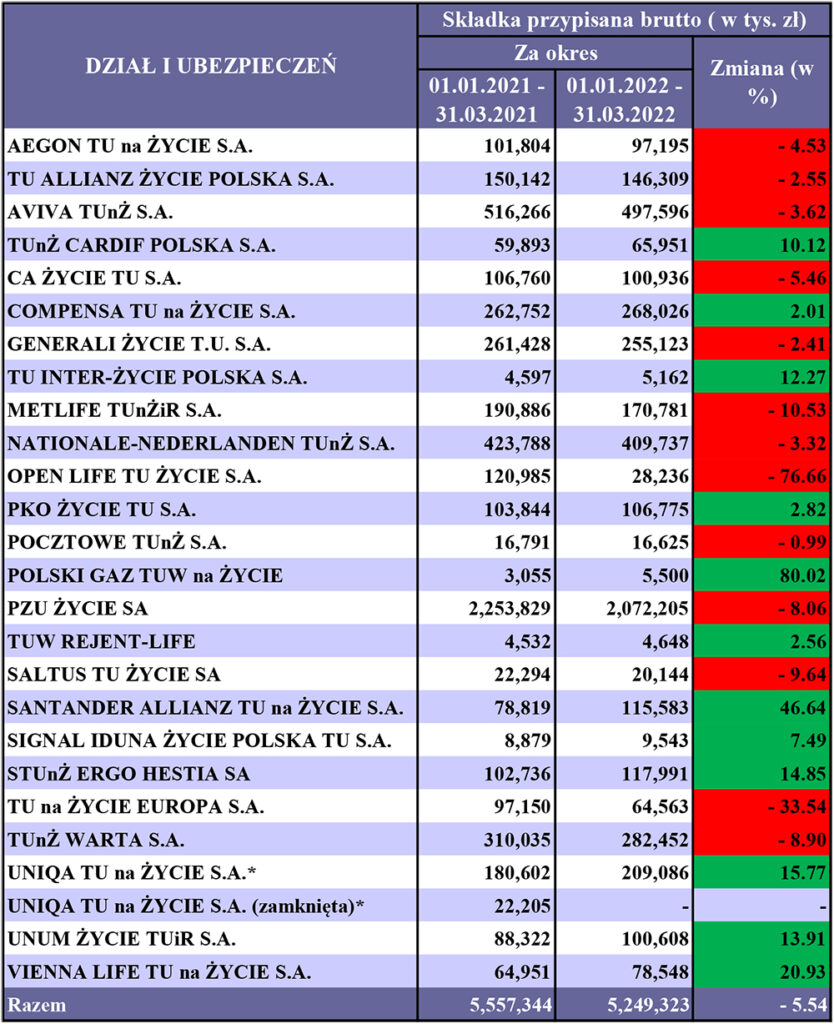

Dział II

Dział II ubezpieczeń zwiększył sprzedaż w porównaniu z analogicznym okresem 2021 r. W przeciwieństwie do działu I dział II dokonał wzrostu sprzedaży o 6,67%. Należy tylko zastanowić się, czy na ten wynik wpłynął wzrost sprzedaży, czy wzrost cen, szczególnie po wybuchu wojny w Ukrainie.

Znaczących niespodzianek podczas przeglądu raportów KNF w dziale II nie widać. Zebrana składka jest znacząco większa niż w dziale I ubezpieczeń. W dziale II w I kw. wyniosła ponad 12,8 mld zł i wzrosła w porównaniu z I kw. 2021 r., podczas gdy w dziale I wyniosła ok. 5,2 mld zł i miała tendencję spadkową, jak pokazuje pierwsza tabela.

Jeżeli ten trend będzie się pogłębiał, na koniec tego roku może zaistnieć taka sytuacja, że dział II będzie generował trzykrotnie wyższą składkę niż dział I. Jeśli dołożyć wypłatę odszkodowań i świadczeń w dziale II, to tendencje rozwojowe dla działu I są negatywne, dla działu II pozytywne. A wszystko to zasługa lub porażka zarządzających.

W dziale II wielka trójka TU – PZU, Warta i Hestia – osiągnęła wzrosty sprzedaży. Najwyższy odnotowała Warta, jak widać w drugiej tabeli. Umacnia swoją pozycję jako druga grupa ubezpieczeniowa w Polsce, choć w życiówce to nie był dla niej udany kwartał.

Warta jako grupa kapitałowa osiąga wzrost sprzedaży o ponad 18,5% przy średniej rynkowej 6,67%, to musi budzić szacunek. Gratulacje dla prezesa Jarosława Parkota. To TU po I kw. 2022 r. powinno być wzorem dla pozostałych. Z przyjemnością będę przyglądał się wynikom Warty po kolejnych kwartałach.

PZU wzrósł o 5,62% i choć to poniżej średniej rynkowej, wzmocnił swój udział do poziomu blisko 21%. Należy to uznać za sukces. Zdecydowane dokonanie wzrostu udziału rynkowego jest bardzo trudne, jeśli się jest największym graczem na rynku.

Generali po połączeniu z Concordią osiągnęło wzrosty sprzedaży, co warto odnotować ze względu na wielkość grupy w Polsce i chęci rozwoju. O udanym procesie łączenia spółek będzie można pisać po upływie co najmniej jednego roku od jego rozpoczęcia. Dziś już widać wzrosty sprzedaży.

Dużym negatywnym zaskoczeniem są wyniki LINK4. Spadek sprzedaży przy tak dużej grupie kapitałowej jest widoczny i zauważalny, szczególnie ze względu na polityczność członków zarządu tej grupy. Czy to przeszkadza rozwojowi LINK4? Kolejne kwartały pokażą, czy trend będzie utrzymany lub czy ulegnie zmianie.

Trudno wyróżnić kolejną grupę kapitałową UNIQA. W tym dziale zebrana składka jest mniejsza niż dwóch poprzednich TU w poprzednim okresie porównawczym. Trudno też pochwalić Signal Iduna za wyniki w dziale II. Jeśli w dziale I osiągnęła wzrosty sprzedaży, to w dziale II są spadki. Panie Prezesie, co Pan na to?

Krótkie podsumowanie I kw. 2022 r.: Dział I ubezpieczeń nie spełnia oczekiwań rynku w zebranej składce, wypłaconych odszkodowaniach i świadczeniach. Dział II stabilnie się rozwija.

Włodzimierz Mazur

niezależny konsultant, wykładowca, przedsiębiorca

www.wlodzimierzmazur.pl