17 lutego w Warcie zostanie uruchomiony nowy model likwidacji szkód całkowitych. Ubezpieczyciel zapewnia, że dzięki nowej metodzie jego klienci będą mogli liczyć m.in. na szybsze otrzymanie odszkodowania. Wcześniej wprowadzenie nowego modelu likwidacji szkód całkowitych zapowiedziała Ergo Hestia.

Partnerem Warty w nowej formule sprzedaży wraku jest firma Wrecking Ball, właściciel platformy Carrot. Dzięki rozwiązaniu opracowanemu przez oba podmioty klient otrzymuje od razu odszkodowanie w wysokości pełnej wartości pojazdu sprzed szkody. Obecny, rynkowy model likwidacji szkody całkowitej zakłada, że po jej uznaniu klient otrzymuje od firmy ubezpieczeniowej wypłatę kwoty odszkodowania potrąconą o wartość tzw. pozostałości, czyli wraku. Ten z kolei był sprzedawany przez właściciela za pomocą platform internetowych przy wsparciu firmy ubezpieczeniowej.

W rezultacie standardowy proces był długi (według wyliczeń Warty trwał on do 30 dni, o 10 dłużej niż jej rozwiązanie, które zacznie obowiązywać 17 lutego) oraz wymagał znacznego zaangażowania poszkodowanego w sprzedaż zniszczonego pojazdu.

– Chcemy, aby klient jak najszybciej otrzymywał odszkodowanie lub pomoc dzięki posiadanemu ubezpieczeniu. Taki był cel dotychczas wprowadzanych przez nas rozwiązań, w tym np. VoiceBota uruchomionego w ostatnich tygodniach na naszej infolinii – mówi Rafał Stankiewicz, wiceprezes zarządu Warty. – Komfort naszych klientów z pewnością podniesie również nowy model rozwiązywania szkód całkowitych. Teraz obsługa takich spraw będzie wygodniejsza dla poszkodowanego, a czas potrzebny na uzyskanie pełnego odszkodowania zdecydowanie krótszy – dodaje.

– Najważniejsze jest dla nas zapewnienie kompleksowej usługi, poprzez wyręczenie klienta we wszystkich czynnościach związanych ze sprzedażą wraku. W tym modelu to my wykonujemy wszelkie działania za sprzedającego i załatwiamy formalności. Posiadamy rozbudowaną infrastrukturę w zakresie transportu i logistyki, a dzięki naszej platformie aukcyjnej mamy dostęp do obszernego grona potencjalnych kupujących. Naszą ofertą zainteresowani są właściciele warsztatów lub osoby handlujące częściami do samochodów. Szeroka baza klientów pozwala nam szybciej, sprawniej i efektywniej sprzedać wrak, niż gdyby miał to zrobić sam poszkodowany w wypadku. W stosunku do starego modelu likwidacji szkód całkowitych nowe rozwiązanie jest korzystne dla każdej ze stron, ale przede wszystkim jest ogromnym ułatwieniem dla klienta – tłumaczy Jarosław Czułek, współzałożyciel i prezes zarządu Carrot.

Jak działa system

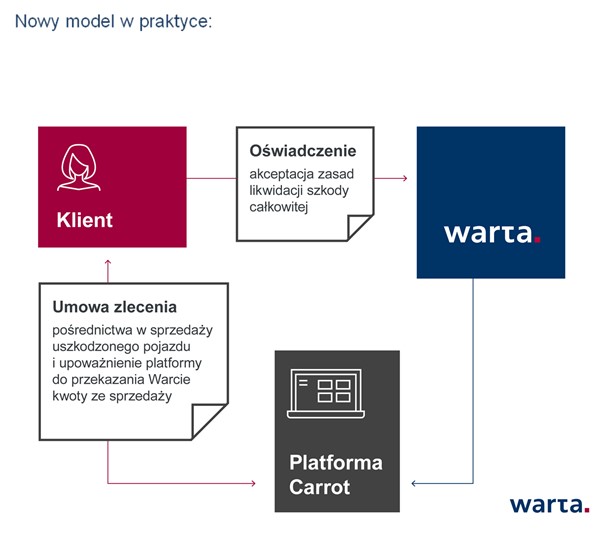

Likwidacja szkody całkowitej w nowym modelu (będą mogli z niego skorzystać posiadacze AC oraz poszkodowani z OC ze szkodą całkowitą) zakłada, że wszelkie formalności związane ze sprzedażą wraku są przenoszone przez klienta na Wartę i Carrot. Dzięki temu otrzymuje on odszkodowanie bez konieczności uczestnictwa w procesie sprzedaży pozostałości pojazdu. Poszkodowany musi jedynie podpisać dokument, w który wyraża zgodę na skorzystanie z nowej procedury. W kolejnym kroku Carrot odbierze pojazd od klienta, a ten otrzyma od Warty odszkodowanie w wysokości pełnej wartości samochodu sprzed szkody. Formalności związane ze sprzedażą auta zostaną wykonane przez serwis aukcyjny, a uzyskana kwota trafi do firmy ubezpieczeniowej w ramach rozliczenia. Z kolei podmiot kupujący wrak może go dokładnie obejrzeć oraz ma gwarancję zakupu w przypadku złożenia najwyższej oferty.

– Testy nowego systemu trwały od września 2018 roku w wybranych województwach. W ramach naszego pilotażu przez platformę Carrot sprzedano ok. 1300 samochodów (do stycznia 2020 r. – AM). Klienci byli zadowoleni z nowego modelu likwidacji szkód całkowitych, dlatego zdecydowaliśmy się go wprowadzić do obsługi spraw w całym kraju. To kolejne rozwiązanie oferowane klientom Warty, które skraca termin otrzymania odszkodowania i podnosi jakość obsługi – dodaje Rafał Stankiewicz.

Tylko w 2019 r. Warta obsłużyła ponad 20 tys. szkód całkowitych. Z ustaleń własnych zakładu wynika, że 30% właścicieli aut wolałoby powierzyć komuś innemu zbycie pojazdu powypadkowego.

Zmiana także w Ergo Hestii

Warta nie jest pierwszym ubezpieczycielem, który zdecydował się ostatnio na zmianę dotychczasowego modelu likwidacji szkód całkowitych. Pod koniec stycznia o takim kroku poinformowała Ergo Hestia. Zgodnie z deklaracjami ubezpieczyciela, w nowym modelu zapewni on wypłatę odszkodowania w ciągu dwóch dni oraz opiekę nad formalnościami związanymi z pozbyciem się zniszczonego auta. Z tego rozwiązania będą mogli skorzystać posiadacze AC Ergo Hestii, jak również poszkodowani, którzy mieli kolizję z osobą ubezpieczoną w tym zakładzie.

Sopocki ubezpieczyciel ma uruchomić nowy model likwidacji szkód całkowitych jeszcze w tym miesiącu. Z informacji uzyskanych przez „Gazetę Ubezpieczeniową” wynika, że Ergo Hestia znajduje się na finalnym etapie całościowego wdrożenia projektu. „W pełni będziemy mogli się nim cieszyć już lada chwila” – przekazało biuro prasowe firmy.

Artur Makowiecki

news@gu.home.pl