Pandemia Covid-19 pokazała, że przedsiębiorstwa będą musiały ponownie ustalić priorytety i wypracować nowe strategie w zakresie zarządzania ryzykiem – taki wniosek płynie z raportu z globalnego badania Aon zatytułowanego „Reprioritizing Risk and Resilience For a Post-Covid-19 Future”.

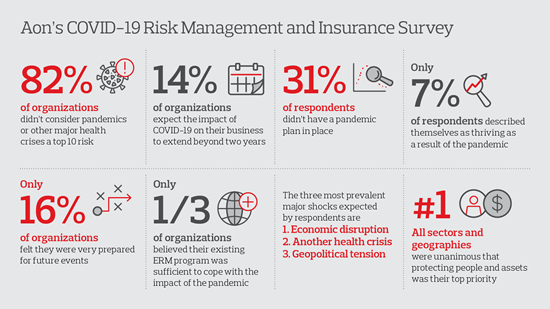

82% respondentów wskazało, że przed Covid-19 pandemia lub inny poważny kryzys zdrowotny nie stanowiły ryzyka z pierwszej dziesiątki rejestru ryzyk ich organizacji. Potwierdzają to m.in. rezultaty Globalnego Badania Zarządzania Ryzykiem przeprowadzonego przez Aon w 2019 roku, gdzie ryzyko pandemii zajmowało 60. miejsce na 69 zidentyfikowanych zagrożeń. Strategie zarządzania ryzykiem w przedsiębiorstwach oraz zespoły zarządzające nie były zatem w stanie szybko zareagować na zagrożenie pandemią, a gdy ta już nadeszła, ich infrastruktura ryzyka z trudem radziła sobie z pierwszą reakcją.

Raport Aon wskazuje na różnice w reakcjach firm w poszczególnych regionach. Przed Covid-19 mniej niż 30% respondentów w regionie EMEA miało wdrożony plan pandemiczny, podobnie jak w Ameryce Północnej (31%), ale inaczej niż 52% respondentów w regionie Azji, Australii i Oceanii (APAC). Warto zauważyć, że organizacje w tym ostatnim regionie zbudowały solidniejsze programy pandemiczne w odpowiedzi na podobne zagrożenia, z którymi miały już do czynienia, takie jak SARS i świńska grypa. Wyniki badania pokazują, że we wszystkich branżach i regionach ochrona ludzi i majątku była dla uczestników ankiety najważniejszym priorytetem.

Zmienne wskaźniki zakażeń koronawirusem w poszczególnych regionach wpływają na to, na którym etapie znajdują się przedsiębiorstwa („reagowanie i odpowiedź”, „odbudowa” lub „przekształcanie”). Dla przykładu Ameryka Północna ma najwyższy odsetek organizacji w fazie „odbudowy” (59%), podczas gdy organizacje z regionu APAC zgłosiły, że są w fazie „przekształcenia” (36% w porównaniu do 29% ogółem), prawdopodobnie ze względu na ich doświadczenia związane z postępem pandemii. Pomimo tych różnic wyłonił się jeden główny temat: ponad połowa firm spodziewa się, że Covid-19 nadal będzie miał wpływ na ich działalność za rok.

– Nie ulega wątpliwości, że pandemia Covid-19 trwale zmieni sposób funkcjonowania firm – komentuje Rory Moloney, Chief Executive Officer, Global Risk Consulting Aon. – Przed nami jeszcze długa droga do „ery postcovidowej”, ale w miarę jak zbliżamy się do fazy odbudowy firmy muszą zadać sobie pytanie, jak powinno wyglądać zarządzanie ryzykiem i odporność w przyszłości. Wśród najważniejszych priorytetów firm dążących do przekształcenia swojej działalności znajdują się: nowe i szybsze wykorzystanie technologii, przesunięcie zasobów, planowanie zatrudnienia oraz przemyślenie przyszłości pracy – to dopiero początek długoterminowej ewolucji w zarządzaniu ryzykiem.

– Reakcja rządów była koniecznym hamulcem dla globalnego wydarzenia tej wielkości, ale nasze badanie pokazuje, że istnieje również wyraźne zapotrzebowanie na rozwiązania w zakresie transferu ryzyka w celu wsparcia wysiłków firm w łagodzeniu skutków – dodaje Richard Waterer, Managing Director EMEA, Global Risk Consulting Aon. – Część tej drogi będzie wymagała od przedsiębiorstw ponownego przemyślenia dostępu do kapitału oraz ryzyka, a także stałej współpracy między sektorami publicznym i prywatnym. Równie ważne jest, aby branża ubezpieczeniowa wprowadzała innowacje w odpowiedzi na zmieniające się potrzeby firm, rosnącą zmienność sytuacji na świecie i pojawiające się zagrożenia. Skuteczne rozwiązania ubezpieczeniowe po pandemii będą bardziej elastyczne, strategiczne, precyzyjne i skalowalne.

W raporcie podkreślono, że kluczowym elementem reagowania na kryzys oraz budowania skutecznej strategii zarządzania ryzykiem w przedsiębiorstwie będzie zapewnienie, że pracownicy są w stanie dostosować się, komunikować i współpracować w momencie gdy uderzy kryzys. Rosnąca zależność organizacji od platform cyfrowych sprawia, że są one potencjalnie bardziej narażone na niekorzystne zdarzenia cybernetyczne, utratę informacji i wpływ na reputację, co wymaga odświeżenia strategii zarządzania cybernetycznego i zarządzania ryzykiem.

Badanie Aon sugeruje, że w przyszłości liderzy ryzyka i biznesu muszą poszerzyć swoją perspektywę o ocenę głównych czynników wstrząsowych, a nie tylko przewidywanych strat. Radzenie sobie z nowymi formami niestabilności, budowanie odporności wśród pracowników i przemyślenie dostępu do kapitału odegrają rolę w rozwijaniu zdolności firm do radzenia sobie ze zdarzeniami w przyszłości. Ponadto bardziej spójne i zintegrowane podejście będzie konieczne, aby wyjść nie tylko z pandemii, lecz także z przyszłych wstrząsów. 80% respondentów globalnego badania stwierdziło, że pandemia nauczyła ich przyjmować ogólnofirmowe podejście do zarządzania incydentami, współpracując z jednostkami funkcjonalnymi, takimi jak działy ryzyka, HR, IT i finansów.

(AM, źródło: Aon)